株式を上場している主要モバイルゲーム企業15社の2014年4~6月期(一部3~5月期)決算が出そろった。 本業の儲けを示す営業損益が前四半期比(QonQ)で改善したのは、わずか3分の1の5社にとどまった。増収(売上増)の企業は8社。いずれもネイティブアプリへのシフトに先行、あるいは成功した企業が目立つ。業績を集計すると、ネイティブゲームによるブラウザゲーム市場の「浸食」が始まったと見ることもできる。

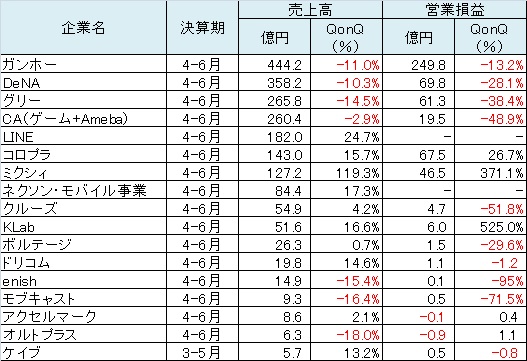

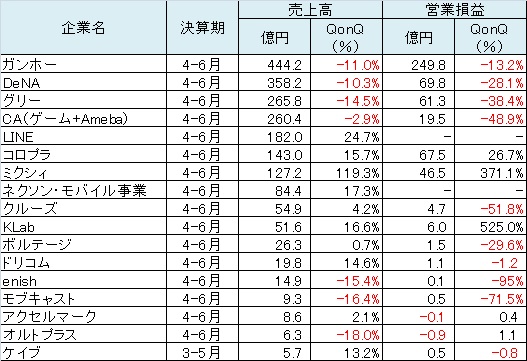

15社の決算内容を以下に一覧とした。参考として、LINEと、 gloopsなどを含むネクソン<3659>のモバイル事業の売上高も掲載した。なお、サイバーエージェント(以下CA)のみ、ゲームに関連するAmeba事業とゲームその他事業の業績合計値を採用している。

増収減益…アクセルマーク<3624>、クルーズ<2138>、ボルテージ<3639>

減収減益…enish<3667>、オルトプラス<3672>、ガンホー<3765>、グリー<3632>、サイバーエージェント<4751>、ディー・エヌ・エー(DeNA)<2432>、モブキャスト<3664>

四半期として過去最高の売上高を達成したのは、コロプラ、ボルテージ、ミクシィ、KLabの4社。ミクシィは主力ネイティブアプリ『モンスターストライク』の急成長で、一気に上位陣に躍り出た。

▼その他

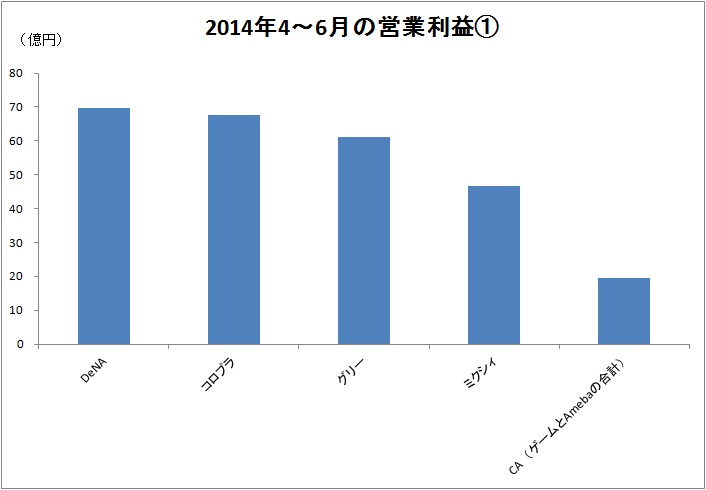

四半期として過去最高の営業利益を達成したのは、コロプラとミクシィの2社のみ。売上が四半期として最高を更新した。特筆すべきは、コロプラの営業益がグリーを上回ったことだ。ミクシィもトップ集団入りしており、ネイティブアプリのヒットタイトルが出た場合の利益創出力を見せつけた格好だ。

▼ガンホー除く

▼その他

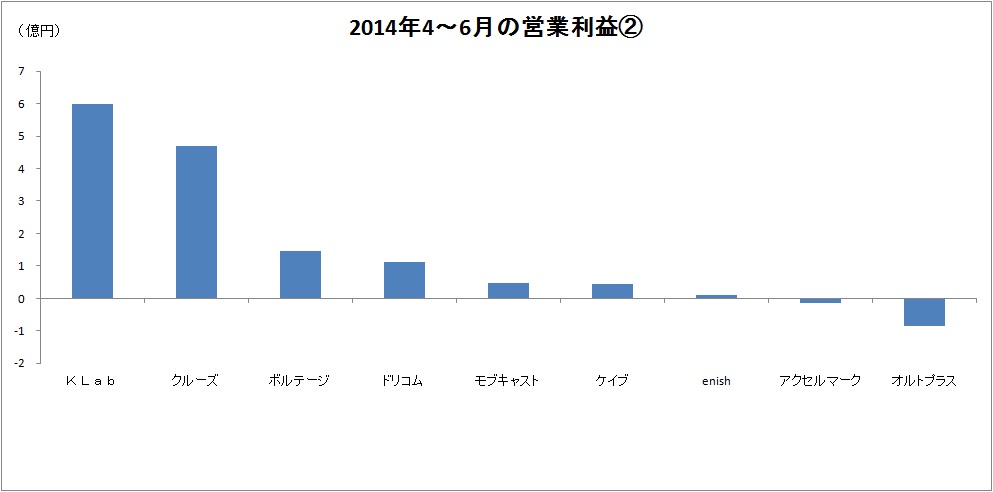

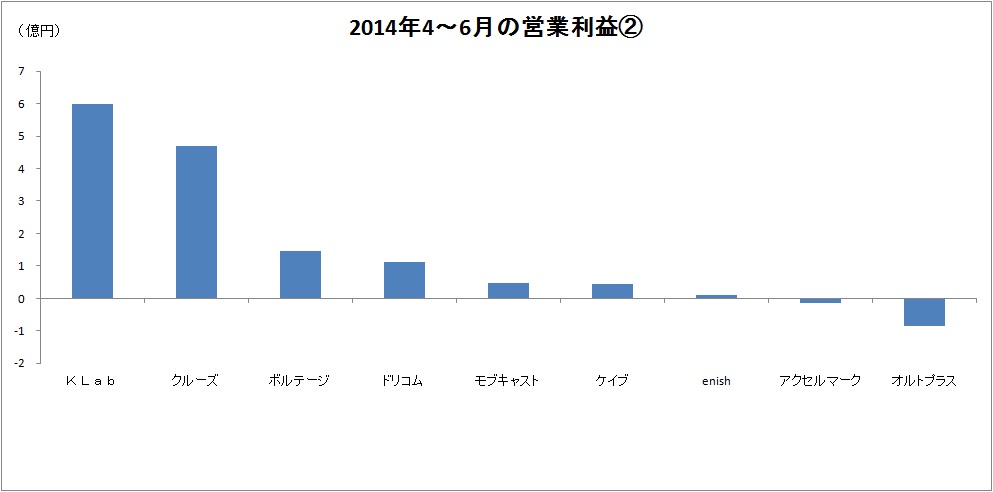

また、オルトプラスが上場後、初めて四半期として赤字に陥った。新規タイトルの開発費が先行したという。

また、オルトプラスが上場後、初めて四半期として赤字に陥った。新規タイトルの開発費が先行したという。

コロプラ、ミクシィ、そして上場はしていないがLINEと、ネイティブアプリで成功した企業の成長ペースが著しい一方、ブラウザゲーム主体の状況から脱却できていない企業は伸び悩み、あるいは減収減益といった状況が明確となってきている。

そして気になるのは、ガンホーの森下一喜社長は決算説明会で示した「スマホゲーム市場が成熟期に入ってきている」との見方だ(関連記事)。

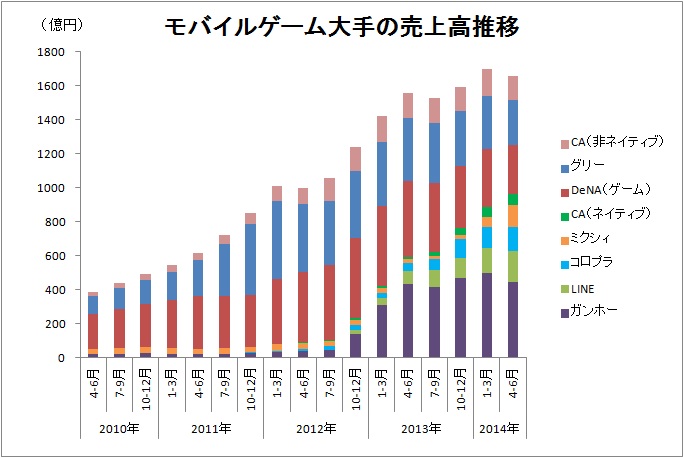

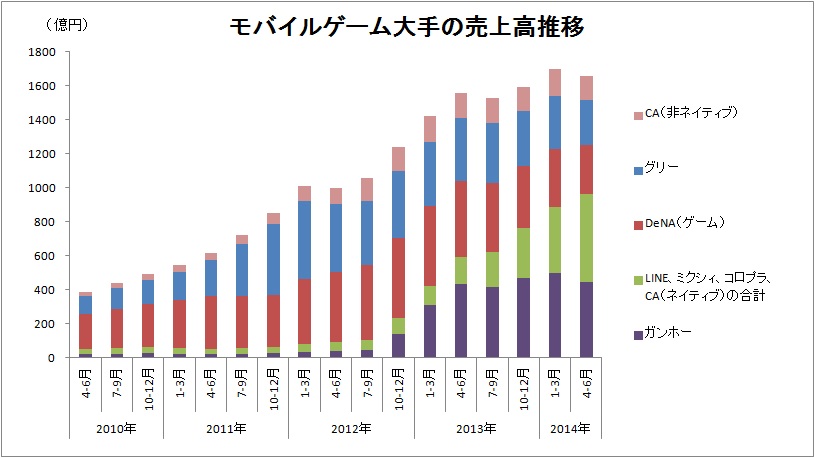

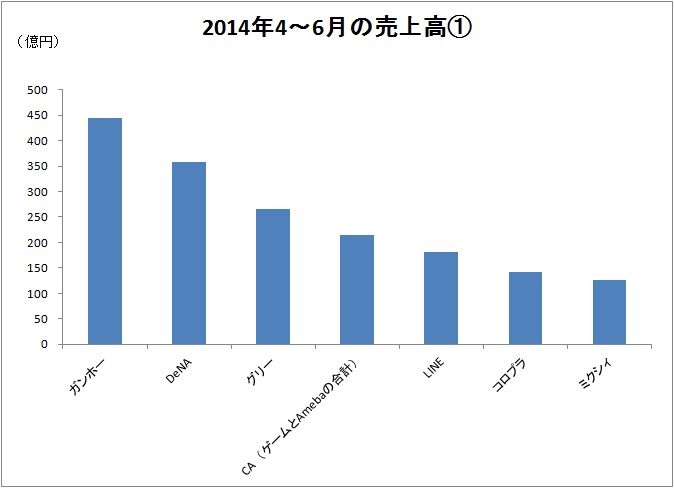

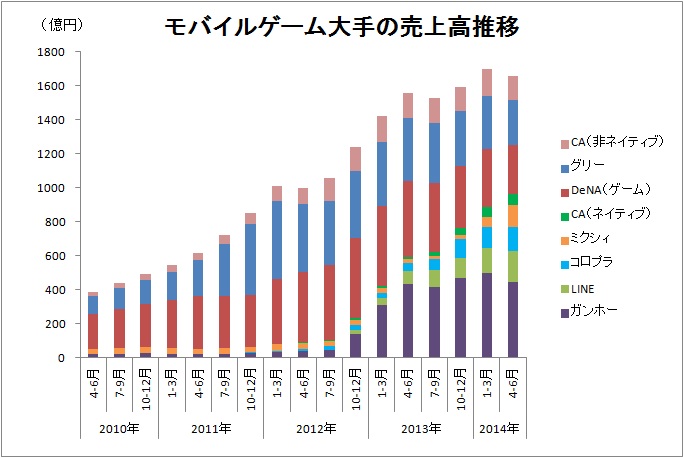

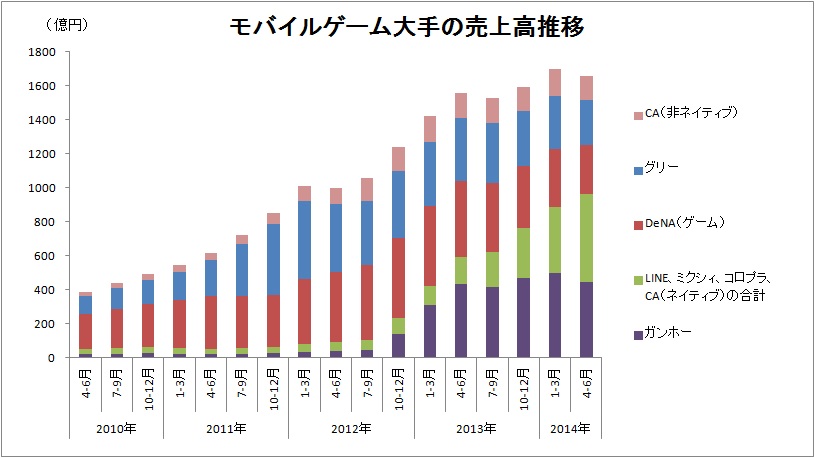

四半期売上規模が100億円以上ある企業の売上高推移を示したグラフ(DeNAはゲームを中心とするソーシャルメディア事業を採用、CAはネイティブゲームと非ネイティブゲームに分けた)を見てみよう。実際は、このグラフに家庭用ゲーム大手のアプリ売上も加わってくるため断定はできないが、全体の成長に一服感が見える。その中を、ネイティブアプリでヒットタイトルを出した企業が、浸食するように勢力を拡大している。

1~3月から4~6月にかけて全体の売上が減るなか、ミクシィ、コロプラ、LINE、CA(ネイティブ)の存在感が高まっている。この4社をひとつにまとめると(緑色)分かりやすい。ネイティブで先行したガンホーさえも、売上を奪われていると見ることができそうだ。

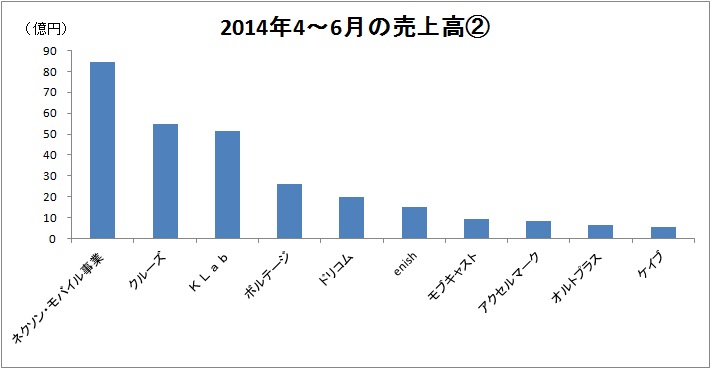

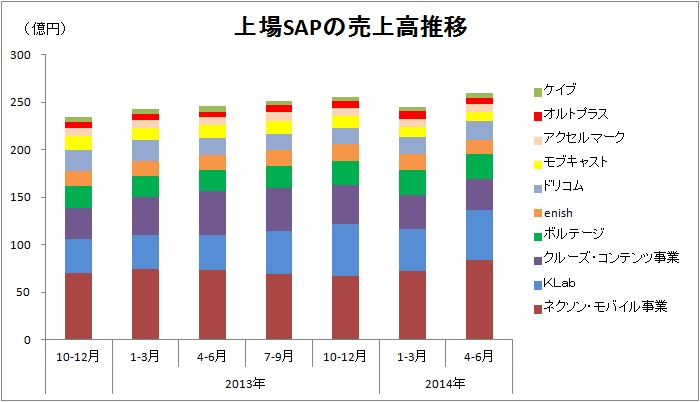

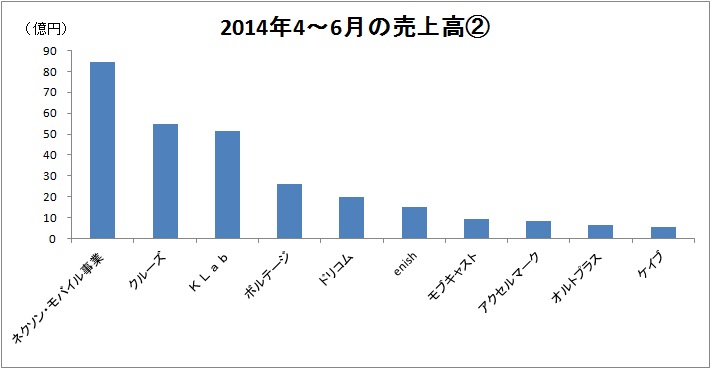

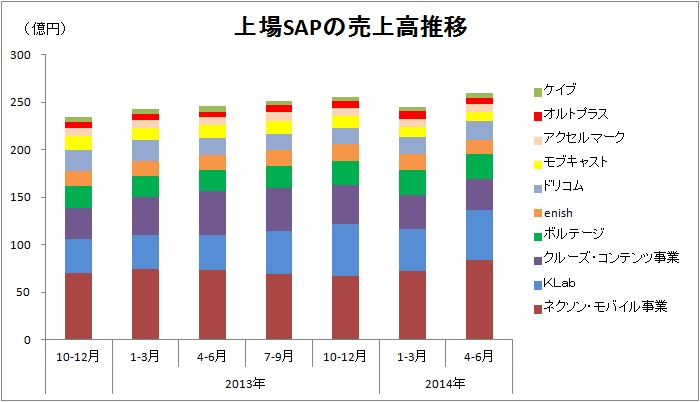

売上規模が比較的小さい上場SAP10社の売上高は以下の通り。じりじりと伸びているように見えるが、全体を押し上げているKLabの売上は、ネイティブアプリ『ラブライブ!スクールアイドルフェスティバル』が増収をけん引している。ネクソンのモバイル事業も、好調なのは韓国でリリースしたアプリ『Legion of Heroes』で、国内は不振。ブラウザ部分だけに目を向ければ、減少基調は明らかだろう。

集計した範囲だと、モバイルゲーム業界の勢力図としては四半期で2000億円の市場を、①ガンホー、②ネイティブアプリ成長組(ミクシィ、コロプラ、 LINE)、③ブラウザプラットフォーマー(DeNA、グリー)、④CA含むその他企業でざっくり4分割している状況だと捉えることができる。ここから、ネイティブアプリ成長組がさらに存在感を増す展開が、想定されうる。

以下、各社の状況を個別に見ていこう。

・KLab<3668>

『ラブライブ!』以外のタイトルにも光明。第2四半期(4~6月)の売上 高は同17%増の51.6億円、営業利益は6.3倍の6億円。主力の『ラブライブ!スクールアイドルフェスティバル』はアニメ2期の放映効果もあり、月商 が毎月過去最高を更新。『天空のクラフトフリート』と『テイルズオブアスタリア』も寄与したという。3Qはアニメが終了した分、広告宣伝費を上積み予定。

・ケイブ<3760>

最悪期は脱したか?第4四半期(3~5月)の売上高は13%増の5.7億 円、営業損益は5000万円の黒字(前四半期は8000万円の赤字)と2四半期連続で増収・損益改善。最悪期は脱したように見えるが、例年3~5月は売上 が増え、黒字になりやすい。『ジャグラー×モンスター』など3本のネイティブアプリも売上推移が好調とは言えないので、ここが踏ん張り所か。

・コロプラ<3668>

ヒットタイトルが次々登場。売上高は前四半期比16%増の143億円、営業利益は27%増の67億円と高成長持続。『魔法使いと黒猫のウィズ』や『蒼の三国志』といった既存タイトルのほか、『スリングショットブレイブズ』と『ほしの島のにゃんこ』が収益を押し上げた。さらにリリースしたばかりの『白猫プロジェクト』も急速に立ち上がっており、「とんでもない数字」になる可能性も。

・ドリコム<3703>

IP(知的財産、版権)タイトルで復調。第2四半期(4~6月)の売上高 は15%増の19.8億円、営業損益は1.1億円の黒字(前四半期は1.2億円の赤字)と黒字転換した。『ジョジョ』『ワンピース』というIPタイトルが 順調に売上寄与。ただ7~9月はブラウザからネイティブアプリへの経営資源の移行で「谷間の時期」に。ゲーム事業でのノウハウ活かした「三方良し」の新規 事業開拓へ。

・アクセルマーク<3624>

ネイティブゲームへの移行に挑戦中。第3四半期(4~6月)の売上高は2%増の8.6億 円、営業損益は1300万円の赤字(前四半期は4000万円の黒字)に転落した。モバイルゲーム事業は比較的堅調に推移したが、新規開発タイトルへの投資 が拡大し、利益を圧迫。7~9月も投資で赤字継続見込み。セガネットワークスから配信される予定の『ドラゴンパレード(仮)』など、複数の新作を準備中。

・クルーズ<2138>

ネット通販事業が支え。第1四半期(4~6月)の売上高は前四半期比4%増の54.8億円、営業利益は52%減の4.6億円だった。ファストファッション通販サイト「SHOPLIST.com」の成長で増収確保。ただ、利益率の高いゲーム事業の減収による利益減は補えず。ネイティブゲームは王道のストラテジーゲームと美少女アニメIP、開発速度向上で巻き返し図る。

・ボルテージ<3639>

通期売上が100億円到達。第4四半期(4~6月)の売上高は同0.7%増の26.3億円、営業利益は同30%減の1.5億円だった。iOS/Android向けに恋愛ドラマアプリが好調で、売上高は四半期としての過去最高を微かに更新。2015年6月期の通期売上高予想は14%増の115億円と、さらなる成長目指す。テレビCMの成否がポイント。

・enish<3667>

「運営ミス」で利益予想をゼロ億円に修正。第2四半期(4~6 月)の売上高は15%減の14.9億円、営業利益は95%減の1000万円。ネイティブアプリ開発への人員シフトの余波で、既存ブラウザアプリの一部で運 用でミスが発生。安定感のある業績推移が一転、通期の利益予想をゼロ億円に下方修正した。女性/ライトユーザー向けタワーディフェンスゲーム『千年の巨 神』を秋にリリース。

・オルトプラス<3672>

『アイドルマスター SideM』で通期予想の達成なるか。第3四半期 (4~6月)の売上高は18%減の6.2億円、営業損益は8400万円の赤字(同1.1億円の黒字)。季節的に売上が落ちやすい4~6月に、ネイティブタ イトルなど新規作の開発費が重荷として重なり、赤字転落。通期予想の達成には売上の大幅増が必要となるが、運営を受託した『アイドルマスターSideM』 が救世主となるか。

・ガンホー<3765>

市場成熟化をにらみ『パズドラW』でライトユーザーを狙う。第2四半期(4~6月)の売上高は前四半期比11%減の444億円、営業利益は13%減の249億円。好調だった1~3月の反動に加えて、消費増税後のゲーム内アイテム価格を据え置きという実質的な値下げが響いた。スマホゲーム市場が急成長期から成熟期へ移行するなか、課題の「レイトマジョリティ層」に『パズドラW』でアプローチ。

・グリー<3632>

ネイティブアプリシフトを断行。第4四半期(4~6月)の売上高は前四半期比14%減の266億円、営業利益は同38%減の61億円。フィーチャーフォン向け売上減少が続くなか、スマートフォンでの新規ヒットタイトルが不足。ネイティブゲーム事業の国内人員を3倍の1000人に増員し、開発ラインを倍増。ゲーム事業の再強化を図る。新規事業も続々。

・サイバーエージェント(ゲーム・その他メディア事業とAmeba事業の合算)<4751>

Ameba事業を大改革。第3四半期(4~6月)の売上高は3%減の260億円、営業利益は49%減の19億円。伸び悩んだAmeba事業はブラウザプラットフォーム戦略を転換し、人員再配置でネイティブアプリ分野を強化。ゲーム事業は『グランブルーファンタジー』と『ポコロンダンジョンズ』に手ごたえ。現状のヒット創出率で「残存者利益」を狙う。

・DeNA<2432>

ヒットタイトル待ちの状況続く。第1四半期(4~6月)の売上高は10% 減の358億円、営業利益は28%減の70億円。国内ゲーム事業の底入れに向けて、ネイティブアプリでのヒットタイトルを模索する段階。海外のタイトル や、『ファイナルファンタジー レコードキーパー』に、ひとまず期待をつなぐ。遺伝子解析など新規事業はあくまで中長期視点で展開。

・モブキャスト<3664>

次の主力の成長待ち。主力タイトルのひとつ『モバプロ』が落ち込み、第2四半期(4~6月)の売上高は同16%減の9.2億円、営業利益は71%減の4700万円だった。期待の新作、『モバノブ』が好スタートを切っており、月次ベースでも収益は改善基調。9月配信予定のネイティブアプリ『ドラゴンスピンZ』に期待をかける。

15社の決算内容を以下に一覧とした。参考として、LINEと、 gloopsなどを含むネクソン<3659>のモバイル事業の売上高も掲載した。なお、サイバーエージェント(以下CA)のみ、ゲームに関連するAmeba事業とゲームその他事業の業績合計値を採用している。

▲売上規模順に並べた。前四半期との比較(QonQ)で、%表示のないものは実績

なお、前回までと異なり、SAP(ソーシャルアプリプロバイダー)とプラットフォームを分けて集計していない。ネイティブアプリを主力とするゲーム企業の なかから、売上・利益ともにプラットフォーム企業に匹敵するものが相次いで出現したこと、プラットフォーム企業もネイティブアプリ開発に経営資源をシフト していることなどが理由だ。

売上高と営業利益の増減別に分けると、以下のようになる。

増収増益…KLab<3656>、ケイブ<3760>、コロプラ<3668>、ドリコム<3793>、ミクシィ<2121>増収減益…アクセルマーク<3624>、クルーズ<2138>、ボルテージ<3639>

減収減益…enish<3667>、オルトプラス<3672>、ガンホー<3765>、グリー<3632>、サイバーエージェント<4751>、ディー・エヌ・エー(DeNA)<2432>、モブキャスト<3664>

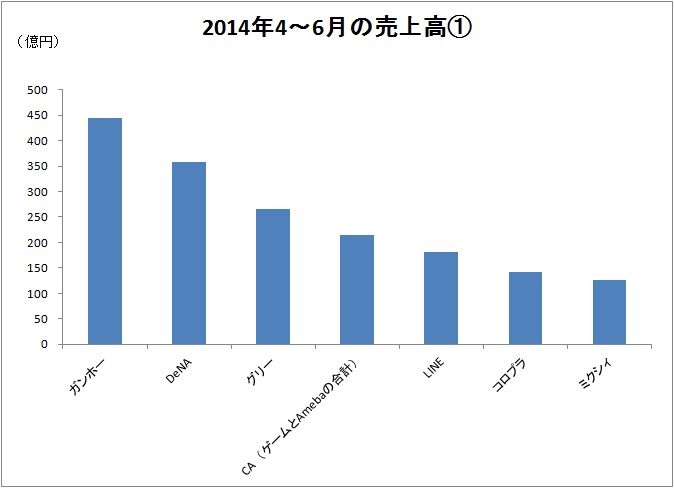

■売上高:過去最高が4社、ミクシィのゲーム事業が急成長

四半期として過去最高の売上高を達成したのは、コロプラ、ボルテージ、ミクシィ、KLabの4社。ミクシィは主力ネイティブアプリ『モンスターストライク』の急成長で、一気に上位陣に躍り出た。

▼売上規模100億円以上の7社

▼その他

一方、ネイティブアプリの本格的な業績寄与が遅れているenish、モブキャスト、オルトプラスは売上が減少した。同様にクルーズもブラウザ主体のゲーム事業は減収だったが、ネット通販事業が成長しており、全体で増収となっている。

ブラウザ主体のDeNA、グリーも減収基調が続いたが、依然、200億~300億円規模の四半期売上高を保持している。CAも好調な前四半期の反動で売上は減少している。

ブラウザ主体のDeNA、グリーも減収基調が続いたが、依然、200億~300億円規模の四半期売上高を保持している。CAも好調な前四半期の反動で売上は減少している。

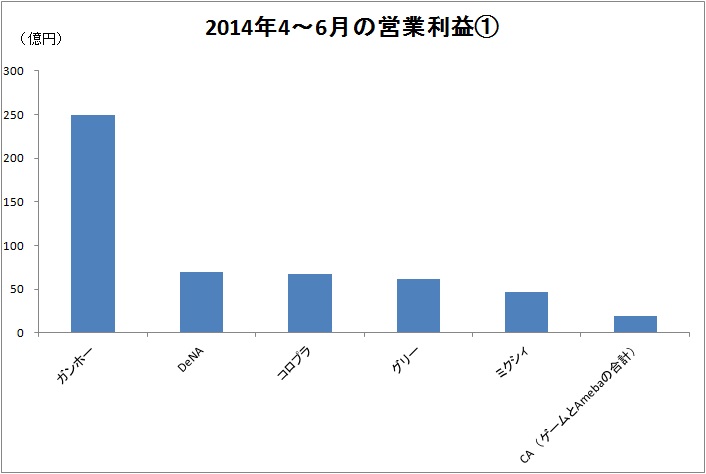

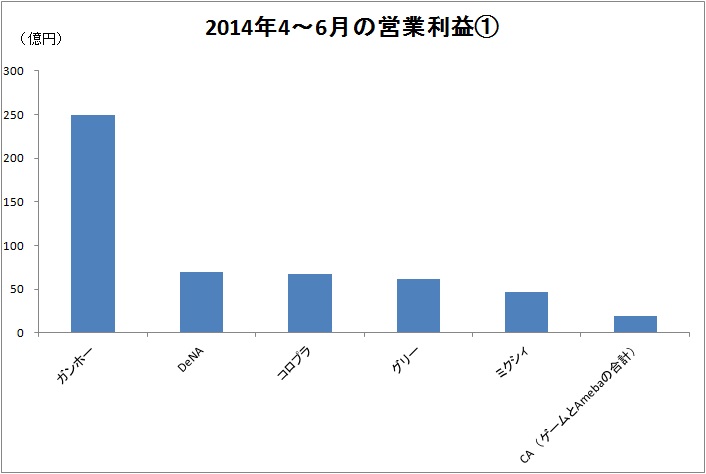

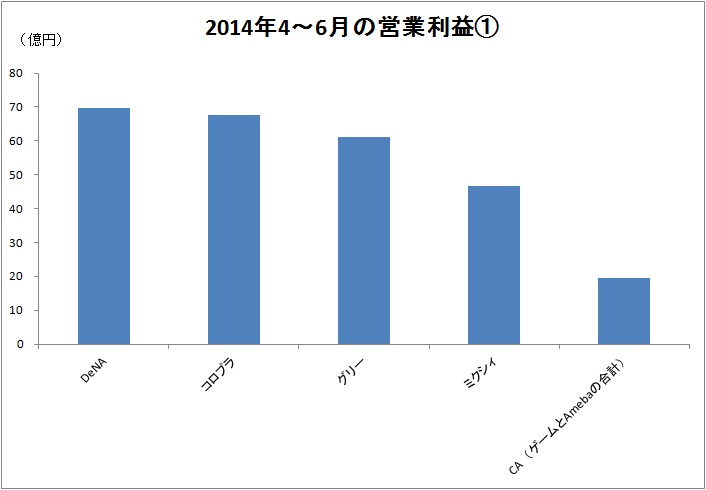

■営業利益:コロプラとミクシィが最高益更新、コロプラがグリーを超える

四半期として過去最高の営業利益を達成したのは、コロプラとミクシィの2社のみ。売上が四半期として最高を更新した。特筆すべきは、コロプラの営業益がグリーを上回ったことだ。ミクシィもトップ集団入りしており、ネイティブアプリのヒットタイトルが出た場合の利益創出力を見せつけた格好だ。

▼減益とは言え、依然ガンホーが圧倒的

▼ガンホー除く

▼その他

■ネイティブアプリの成否による明暗が一段と明確に

コロプラ、ミクシィ、そして上場はしていないがLINEと、ネイティブアプリで成功した企業の成長ペースが著しい一方、ブラウザゲーム主体の状況から脱却できていない企業は伸び悩み、あるいは減収減益といった状況が明確となってきている。

そして気になるのは、ガンホーの森下一喜社長は決算説明会で示した「スマホゲーム市場が成熟期に入ってきている」との見方だ(関連記事)。

四半期売上規模が100億円以上ある企業の売上高推移を示したグラフ(DeNAはゲームを中心とするソーシャルメディア事業を採用、CAはネイティブゲームと非ネイティブゲームに分けた)を見てみよう。実際は、このグラフに家庭用ゲーム大手のアプリ売上も加わってくるため断定はできないが、全体の成長に一服感が見える。その中を、ネイティブアプリでヒットタイトルを出した企業が、浸食するように勢力を拡大している。

1~3月から4~6月にかけて全体の売上が減るなか、ミクシィ、コロプラ、LINE、CA(ネイティブ)の存在感が高まっている。この4社をひとつにまとめると(緑色)分かりやすい。ネイティブで先行したガンホーさえも、売上を奪われていると見ることができそうだ。

売上規模が比較的小さい上場SAP10社の売上高は以下の通り。じりじりと伸びているように見えるが、全体を押し上げているKLabの売上は、ネイティブアプリ『ラブライブ!スクールアイドルフェスティバル』が増収をけん引している。ネクソンのモバイル事業も、好調なのは韓国でリリースしたアプリ『Legion of Heroes』で、国内は不振。ブラウザ部分だけに目を向ければ、減少基調は明らかだろう。

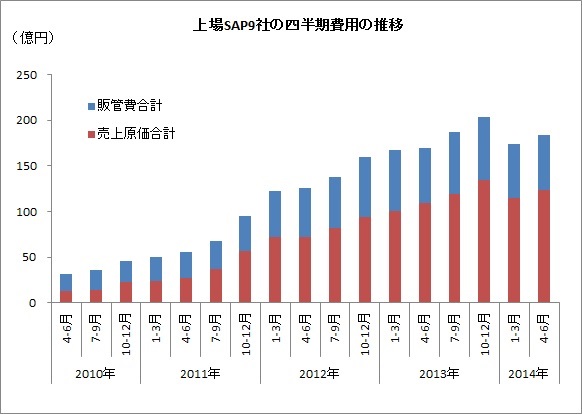

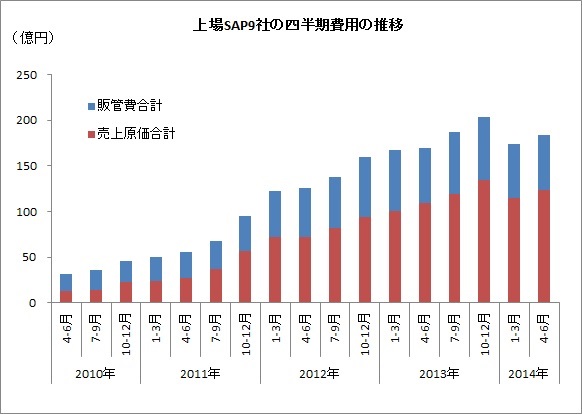

このうち、ネクソンのモバイル事業を除く9社の費用推移をみると、1~3月が大きく減少した一方、4~6月は微増。費用の見直しが一巡したもの思われる。費用構造の再構築が終わった各社がどのような攻勢に出るかも今後の注目点だろう。

集計した範囲だと、モバイルゲーム業界の勢力図としては四半期で2000億円の市場を、①ガンホー、②ネイティブアプリ成長組(ミクシィ、コロプラ、 LINE)、③ブラウザプラットフォーマー(DeNA、グリー)、④CA含むその他企業でざっくり4分割している状況だと捉えることができる。ここから、ネイティブアプリ成長組がさらに存在感を増す展開が、想定されうる。

以下、各社の状況を個別に見ていこう。

■増収増益組

・KLab<3668>

『ラブライブ!』以外のタイトルにも光明。第2四半期(4~6月)の売上 高は同17%増の51.6億円、営業利益は6.3倍の6億円。主力の『ラブライブ!スクールアイドルフェスティバル』はアニメ2期の放映効果もあり、月商 が毎月過去最高を更新。『天空のクラフトフリート』と『テイルズオブアスタリア』も寄与したという。3Qはアニメが終了した分、広告宣伝費を上積み予定。

・ケイブ<3760>

最悪期は脱したか?第4四半期(3~5月)の売上高は13%増の5.7億 円、営業損益は5000万円の黒字(前四半期は8000万円の赤字)と2四半期連続で増収・損益改善。最悪期は脱したように見えるが、例年3~5月は売上 が増え、黒字になりやすい。『ジャグラー×モンスター』など3本のネイティブアプリも売上推移が好調とは言えないので、ここが踏ん張り所か。

・コロプラ<3668>

ヒットタイトルが次々登場。売上高は前四半期比16%増の143億円、営業利益は27%増の67億円と高成長持続。『魔法使いと黒猫のウィズ』や『蒼の三国志』といった既存タイトルのほか、『スリングショットブレイブズ』と『ほしの島のにゃんこ』が収益を押し上げた。さらにリリースしたばかりの『白猫プロジェクト』も急速に立ち上がっており、「とんでもない数字」になる可能性も。

・ドリコム<3703>

IP(知的財産、版権)タイトルで復調。第2四半期(4~6月)の売上高 は15%増の19.8億円、営業損益は1.1億円の黒字(前四半期は1.2億円の赤字)と黒字転換した。『ジョジョ』『ワンピース』というIPタイトルが 順調に売上寄与。ただ7~9月はブラウザからネイティブアプリへの経営資源の移行で「谷間の時期」に。ゲーム事業でのノウハウ活かした「三方良し」の新規 事業開拓へ。

・ミクシィ<2121>

『モンスト』が驚異的な成長。第1四半期(4~6月)の売上高は2.2倍の127億円、営業利益は4.7倍の46億円と急拡大。主力のネイティブアプリ『モンスターストライク』がテレビCM効果もあり、高成長を見せた。7~9月は『モンスト』の月商60億円想定で、さらなる業績拡大を見込む。通期予想は成長率が測れないため取り下げに。

『モンスト』が驚異的な成長。第1四半期(4~6月)の売上高は2.2倍の127億円、営業利益は4.7倍の46億円と急拡大。主力のネイティブアプリ『モンスターストライク』がテレビCM効果もあり、高成長を見せた。7~9月は『モンスト』の月商60億円想定で、さらなる業績拡大を見込む。通期予想は成長率が測れないため取り下げに。

■増収減益組

・アクセルマーク<3624>

ネイティブゲームへの移行に挑戦中。第3四半期(4~6月)の売上高は2%増の8.6億 円、営業損益は1300万円の赤字(前四半期は4000万円の黒字)に転落した。モバイルゲーム事業は比較的堅調に推移したが、新規開発タイトルへの投資 が拡大し、利益を圧迫。7~9月も投資で赤字継続見込み。セガネットワークスから配信される予定の『ドラゴンパレード(仮)』など、複数の新作を準備中。

・クルーズ<2138>

ネット通販事業が支え。第1四半期(4~6月)の売上高は前四半期比4%増の54.8億円、営業利益は52%減の4.6億円だった。ファストファッション通販サイト「SHOPLIST.com」の成長で増収確保。ただ、利益率の高いゲーム事業の減収による利益減は補えず。ネイティブゲームは王道のストラテジーゲームと美少女アニメIP、開発速度向上で巻き返し図る。

・ボルテージ<3639>

通期売上が100億円到達。第4四半期(4~6月)の売上高は同0.7%増の26.3億円、営業利益は同30%減の1.5億円だった。iOS/Android向けに恋愛ドラマアプリが好調で、売上高は四半期としての過去最高を微かに更新。2015年6月期の通期売上高予想は14%増の115億円と、さらなる成長目指す。テレビCMの成否がポイント。

■減収減益組

・enish<3667>

「運営ミス」で利益予想をゼロ億円に修正。第2四半期(4~6 月)の売上高は15%減の14.9億円、営業利益は95%減の1000万円。ネイティブアプリ開発への人員シフトの余波で、既存ブラウザアプリの一部で運 用でミスが発生。安定感のある業績推移が一転、通期の利益予想をゼロ億円に下方修正した。女性/ライトユーザー向けタワーディフェンスゲーム『千年の巨 神』を秋にリリース。

・オルトプラス<3672>

『アイドルマスター SideM』で通期予想の達成なるか。第3四半期 (4~6月)の売上高は18%減の6.2億円、営業損益は8400万円の赤字(同1.1億円の黒字)。季節的に売上が落ちやすい4~6月に、ネイティブタ イトルなど新規作の開発費が重荷として重なり、赤字転落。通期予想の達成には売上の大幅増が必要となるが、運営を受託した『アイドルマスターSideM』 が救世主となるか。

・ガンホー<3765>

市場成熟化をにらみ『パズドラW』でライトユーザーを狙う。第2四半期(4~6月)の売上高は前四半期比11%減の444億円、営業利益は13%減の249億円。好調だった1~3月の反動に加えて、消費増税後のゲーム内アイテム価格を据え置きという実質的な値下げが響いた。スマホゲーム市場が急成長期から成熟期へ移行するなか、課題の「レイトマジョリティ層」に『パズドラW』でアプローチ。

・グリー<3632>

ネイティブアプリシフトを断行。第4四半期(4~6月)の売上高は前四半期比14%減の266億円、営業利益は同38%減の61億円。フィーチャーフォン向け売上減少が続くなか、スマートフォンでの新規ヒットタイトルが不足。ネイティブゲーム事業の国内人員を3倍の1000人に増員し、開発ラインを倍増。ゲーム事業の再強化を図る。新規事業も続々。

・サイバーエージェント(ゲーム・その他メディア事業とAmeba事業の合算)<4751>

Ameba事業を大改革。第3四半期(4~6月)の売上高は3%減の260億円、営業利益は49%減の19億円。伸び悩んだAmeba事業はブラウザプラットフォーム戦略を転換し、人員再配置でネイティブアプリ分野を強化。ゲーム事業は『グランブルーファンタジー』と『ポコロンダンジョンズ』に手ごたえ。現状のヒット創出率で「残存者利益」を狙う。

・DeNA<2432>

ヒットタイトル待ちの状況続く。第1四半期(4~6月)の売上高は10% 減の358億円、営業利益は28%減の70億円。国内ゲーム事業の底入れに向けて、ネイティブアプリでのヒットタイトルを模索する段階。海外のタイトル や、『ファイナルファンタジー レコードキーパー』に、ひとまず期待をつなぐ。遺伝子解析など新規事業はあくまで中長期視点で展開。

・モブキャスト<3664>

次の主力の成長待ち。主力タイトルのひとつ『モバプロ』が落ち込み、第2四半期(4~6月)の売上高は同16%減の9.2億円、営業利益は71%減の4700万円だった。期待の新作、『モバノブ』が好スタートを切っており、月次ベースでも収益は改善基調。9月配信予定のネイティブアプリ『ドラゴンスピンZ』に期待をかける。