本日上場のモバイルファクトリーが「成長可能性に関する説明資料」を公開…位置情報連動型ゲームでの協業実績が強み 位置情報のゲーム課金以外での収益化も視野に

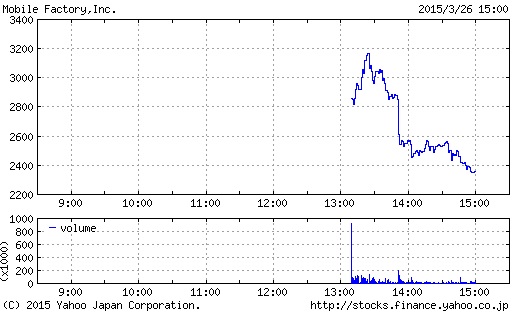

モバイルファクトリー<3912>が、3月26日、東証マザーズに新規上場し、後場に入って公開価格1410円を99.4%上回る2812円で初値を付けた。

初値形成後は、一時3250円まで買われたものの、次第に値を崩す展開となり、14時ごろからは初値を下回る2400~2500円近辺で推移。結局は終値2358円で初日の取引を終えた。全体市場が日経平均株価で前日比275.08円安となるなど厳しい市場環境の中で、利益確定売りを急ぐ流れが出たと言えそうだ。

さて、そうしたスタートを切ったモバイルファクトリーだが、東証マザーズ上場に伴い、成長可能性に関する説明資料を開示した。今回はその資料から同社の現状と今後の成長戦略をピックアップしてまとめてみた。

■安定した利益体質を構築、ソーシャルアプリサービスの比重が拡大中

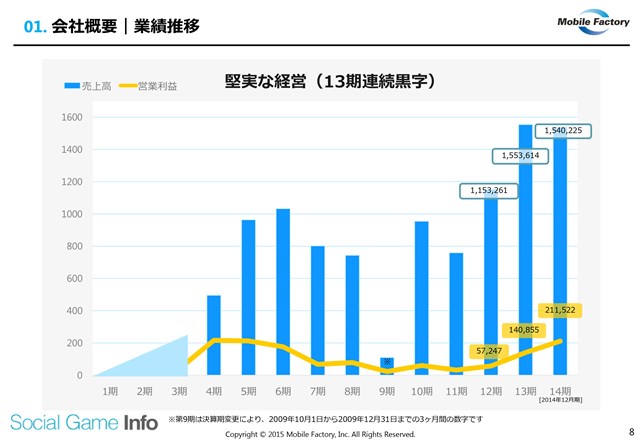

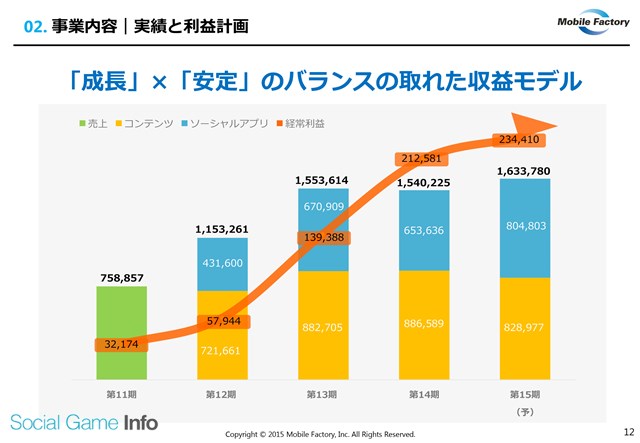

まずは、これまでの業績推移から見てみると、売上高の推移はやや波があるものの、13期連続の黒字計上と一定以上の安定した利益体質は構築できていると言えそうだ。ちなみにその下のグラフは2015年12月期予想も含めた直近4期のソーシャルアプリサービスとコンテンツサービスの売上高の比率になる。ソーシャルアプリサービスの比重が増し、ほぼ50対50というバランスに近づいているようだ。

続いて、ソーシャルアプリサービスとコンテンツサービスの主要なサービスは以下の通り。ソーシャルアプリサービスは、携帯電話のGPS機能を使った位置情報連動型ゲームと恋愛シミュレーションゲームのスマートノベルの2ジャンルに特化した事業展開を行っている。

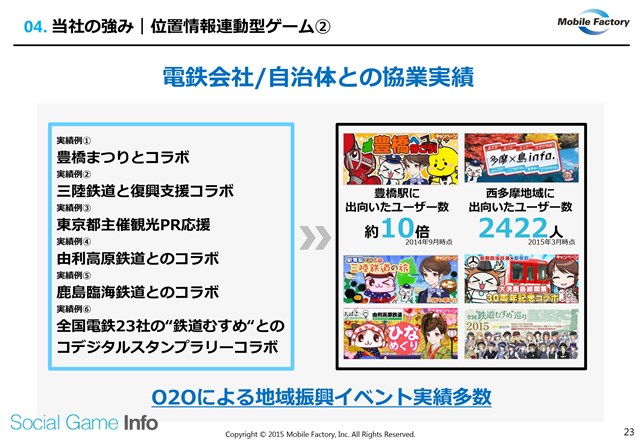

■位置情報連動型ゲームでの電鉄会社や自治体との協業実績が強み

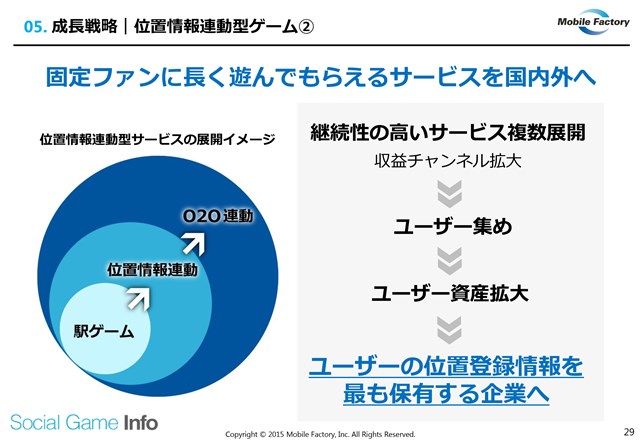

同社の強みの1つが位置情報連動型ゲームでの電鉄会社や自治体との協業実績だ。実際に多くのユーザーが現地を訪問する結果も出ており、O2Oによる地域振興イベントの実績が着実に積み上げられている。

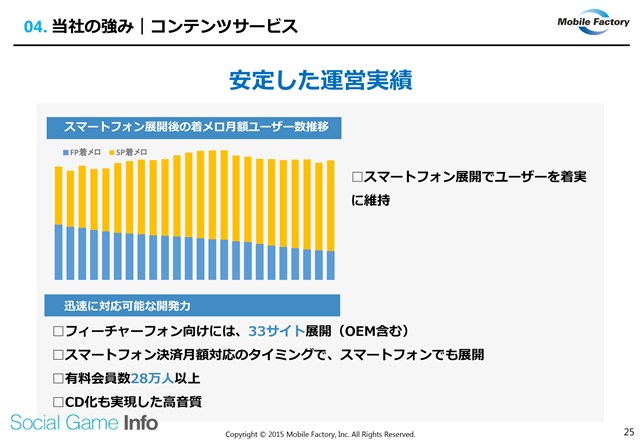

また、コンテンツサービスについてもスマートフォン向け展開が奏功し、フィーチャーフォンからスマートフォンへのシフトが進む中で、月額ユーザー数を安定して維持している。

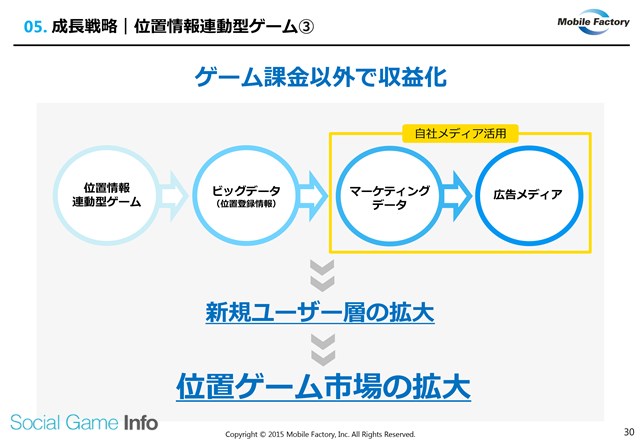

■位置情報というビッグデータのゲーム課金以外での収益化を目指す

今後の事業戦略で注目されるのは、やはり位置情報連動型ゲームでの展開となる。現時点では、O2Oによる展開まで事業領域が拡大してきているが、同社はこれをさらにゲーム課金以外でも収益化することを視野に入れている。具体的には位置情報というビッグデータをマーケティングデータとして活用していくことなどが挙げられる。さらにそこからアライアンス展開を広げていくというのが同社の狙いということになりそうだ。

■上場による企業信用度の向上がアライアンス展開でプラスに働く期待も

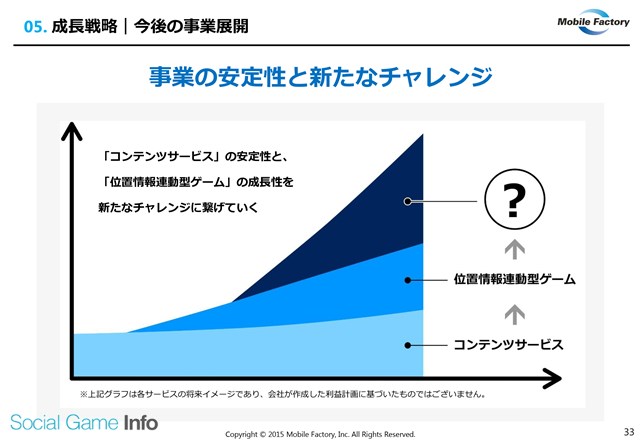

コンテンツサービスを安定収益源としつつ、ソーシャルアプリサービス(特に位置情報連動型ゲーム)を成長させてきたというのが、これまでの同社の成長シナリオと言える。さらにここから新たな事業領域で業績の拡大を狙っていくとのことだが、それについては今後の具体的な動きについての発表を待って判断したいところだ。ただ、アライアンス展開ということを考えると、今回の株式上場は企業信用度の上昇という点で大きなメリットをもたらすことが予想される。位置情報連動型ゲームの今後の可能性という視点からも同社の動きには引き続き注目しておきたい。

(編集部:柴田正之)

会社情報

- 会社名

- 株式会社モバイルファクトリー

- 設立

- 2001年10月

- 代表者

- 代表取締役 宮嶌 裕二

- 決算期

- 12月

- 直近業績

- 売上高33億7000万円、営業利益9億4500万円、経常利益9億4000万円、最終利益ゼロ(2023年12月期)

- 上場区分

- 東証プライム

- 証券コード

- 3912