gumi<3903>は、6月15日、東京都内で2015年4月通期と第4四半期(15年2~4月期)の決算説明会を開催した。決算説明に先立ち、gumiの國光宏尚社長は、上場審査の状況や下方修正の経緯、役員の株式売買に関するコメント、希望退職者の募集、海外子会社での不正などについて謝罪しつつ、これまでの事実関係を説明した。

内容に関しては、gumiが6月12日に発表したプレスリリースに沿う内容だったが、その要旨は以下のとおり。

(1)上場審査にあたって、東証と主幹事証券からの厳格な審査を受けて上場準備を受けるなど、適切な審査プロセスを経て上場したこと

(2)下方修正については2月に発生した『ブレイブフロンティア』のMAUの弱含みやパブリッシング事業の遅れなどが主な要因があり、主幹事と東証に共有した上で公表に踏み切ったこと

(3)役員が上場日以降もgumi株式を売却している旨の一部報道は事実ではないこと。新規上場時に売出に参加したが、有価証券上場規程に定められた正式な手続きで行った。

(4)30億円の運転資金の借入に伴う開示の遅れは適時開示事項と誤認していた。今後適時開示事項の該当の有無について複数人でチェックし、再発を防止すること

(5)韓国子会社不正があったが、その後、外部専門家を交えた調査を行ったところ、従業員1人による不正で3800万円の損害が発生した。4月末までに子会社管理部門を設け、今後、不正が起こらないよう海外子会社の管理強化を行う。

(6)希望退職者の募集についてはネイティブシフトの早期化を断行する必要があると判断して実施した。ブラウザゲームの人員に希望退職を募集しつつ、ブラウザゲーム3タイトルの運営をマイネットに移管した。ネイティブシフトはおおむね完了した。

■『ファントムオブキル』の成長と『ブレイブフロンティア』の持ち直しで収益改善

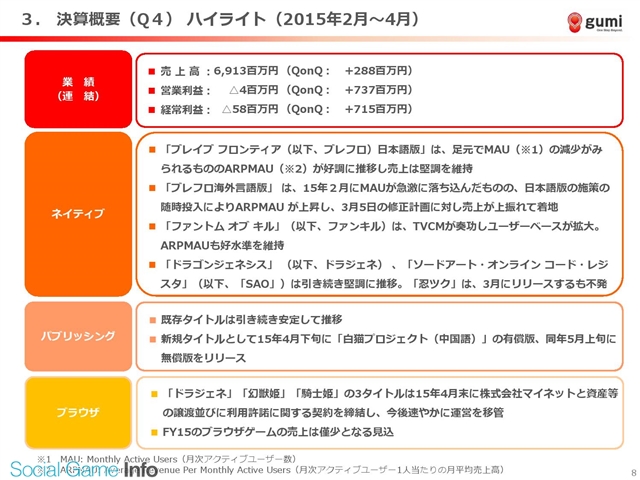

さて、発表された第4四半期の決算は、売上高69億1300万円(前四半期比4.4%増)、営業損益が400万円の赤字(前の四半期は7億4100万円の赤字)、経常損益は5800万円の赤字(同7億7300万円の赤字)、最終利益は4億1600万円(同6億8300万円の赤字)となり、前四半期で増収となるとともに、最終利益が黒字に転換した。

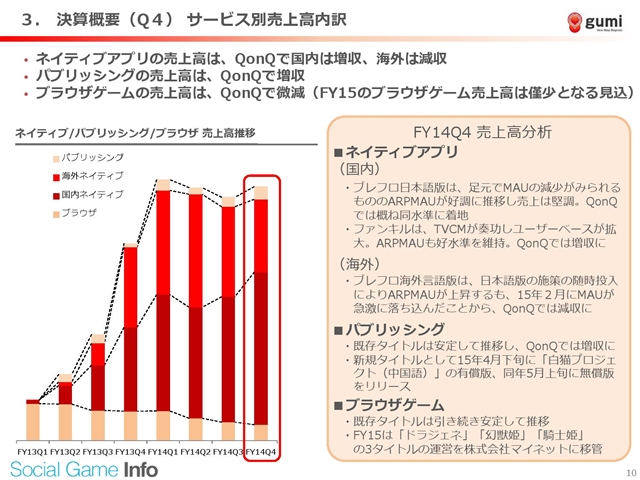

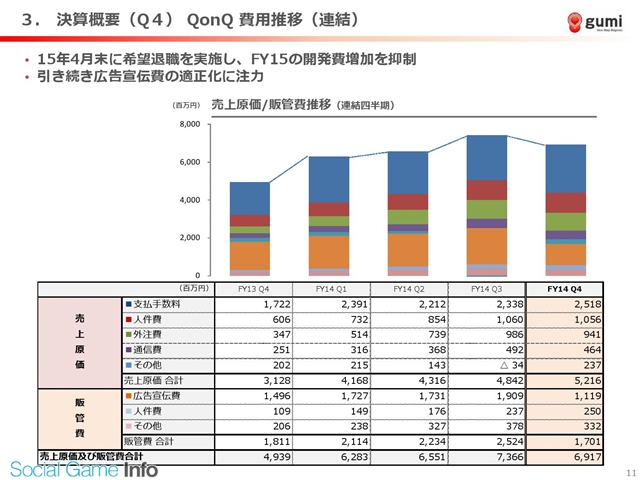

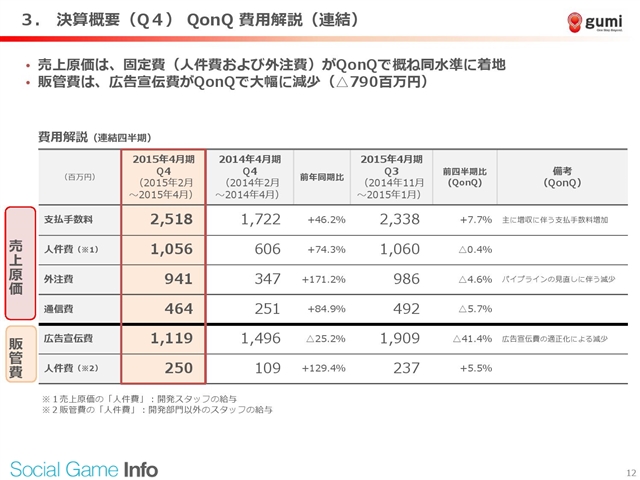

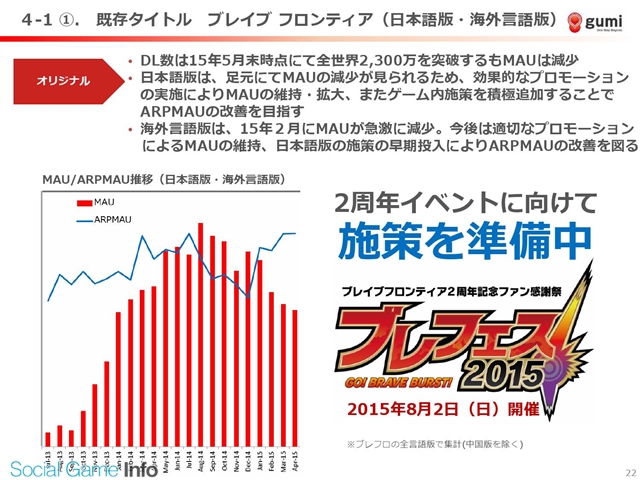

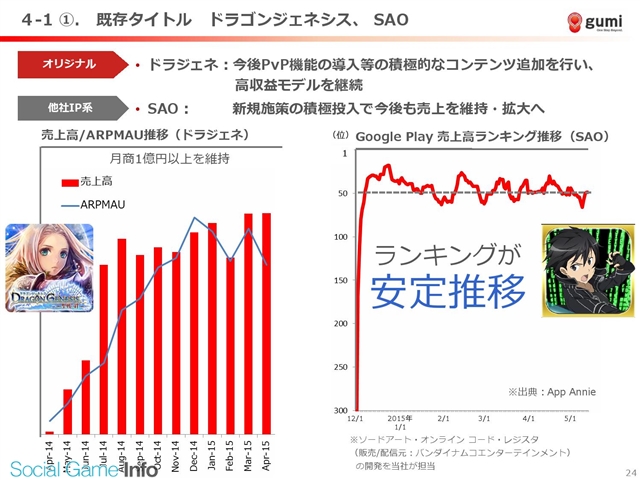

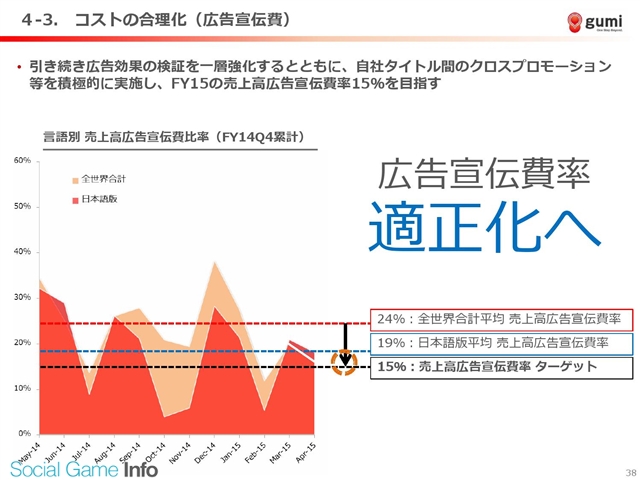

収益が大きく改善したが、主力のネイティブアプリである『ブレイブフロンティア(日本語版)』がMAUの減少が見られたものの、ARPMAU(月次アクティブユーザー1人あたりの月平均売上高)が好調に推移したほか、『ファントムオブキル』がTVCMが奏功し、ユーザーベースが拡大した。また広告宣伝費を19億0900万円から11億1900万円に減らすなど、費用の適正化を図ったことも収益改善の要因となった。

このほか、経常損益の赤字幅が営業損益の赤字が大きくなったが、営業外費用として1億2200万円の為替差損を計上したことによる。最終利益は黒字に転換したが、法人税等調整額△3億2900万円やブラウザゲームの事業益1億2000万円などが計上されたことによる。希望退職者の募集に伴って発生した1億0100万円の特別損失を吸収した。

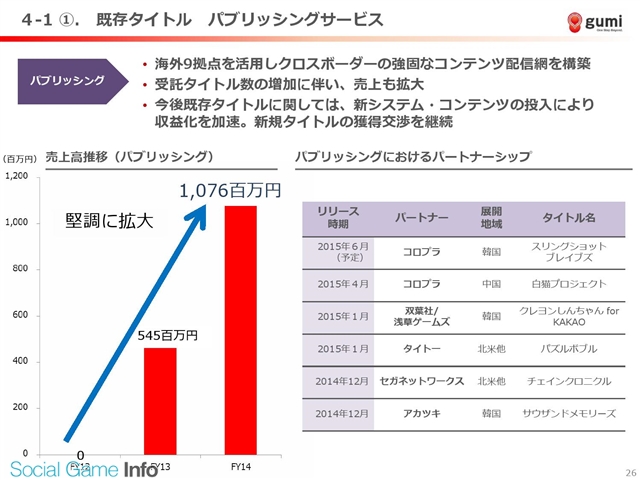

なお、『ブレイブフロンティア』海外言語版について、日本語版で行っている施策を投入したことで、ARPMAUが上昇するなど一定の効果が見られた。ただ、15年2月にサーバートラブルでユーザー離れが起きたことにより、MAU(月次アクティブユーザー数)が落ち込み、QonQでは減収となったという。他社開発タイトルのパブリッシング事業は順調に伸びた。

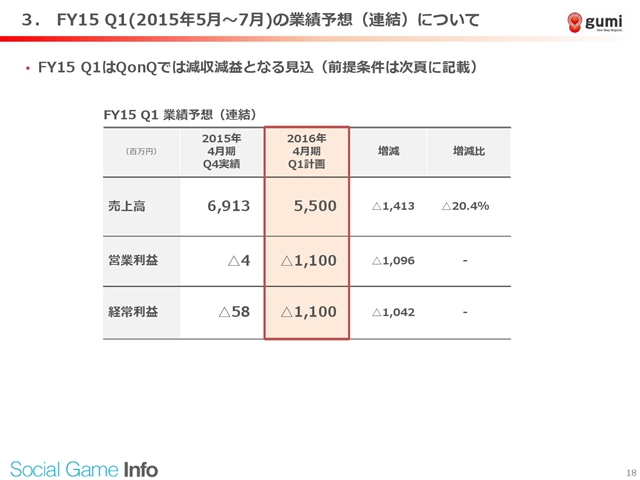

■第1四半期は「極めて保守的な予想」

続く第1四半期(5~7月期)の連結業績は、売上高55億円(前四半期比20.4%減)、営業損益11億円の赤字(前四半期400万円の赤字)、経常損益11億円の赤字(同5800万円の赤字)を見込む。最終損益のみが非開示だった。國光氏は、非開示とした理由について、「四半期での税効果会計の見積もりが困難なため」と説明した。

業績予想については、会社側でも認めるように、全体的には非常に保守的な見通しという印象を受けた。業績予想の前提を聞くと、「あつものに懲りてなますを吹く」といった感がなきにしもあらずなのだが、先日の下方修正から始まる一連の出来事を考慮すると、致し方ないのかもしれない。

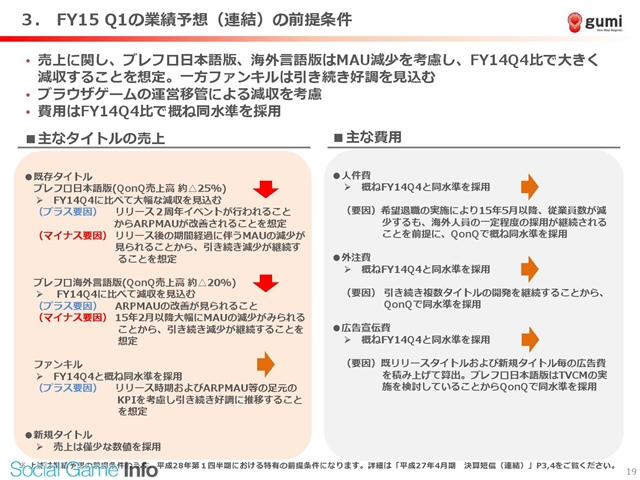

業績拡大をけん引してきた『ブレイブフロンティア』は、日本語版の売上高がQonQで25%の減少となる見通し。リリース2周年イベントや追加コンテンツなどを提供することによりARPMAUが改善するものの、リリース後の期間経過に伴うMAUの減少が見られるため、引き続き減少が継続する見通しになるという。また海外版も同様にQonQでの売上高が20%減を見込む。

また好調の『ファントムオブキル』については第4四半期とほぼ同水準を見込む。リリース時期とARPMAUなどのKPIを考慮し、引き続き好調な推移が見込まれるそうだ。新規タイトルについては僅少な数値を採用したとのこと。特にアプリの新作については、実際にリリースしてみないとわからない部分もある。予想に組み込むのは妥当ではないと判断したようだ。

費用に関しては、第4四半期と同水準になる見通し。収益回復の一因となった広告宣伝費については、既存タイトルと新規タイトルの広告費を積み上げて算出したとのこと。『ブレイブフロンティア』のテレビCMの実施も検討していることから、同水準となる見通し。また人員削減を行ったものの、海外人員の採用を継続するため、人件費もQonQで同水準となるという。

各タイトルの戦略の説明が行われた。

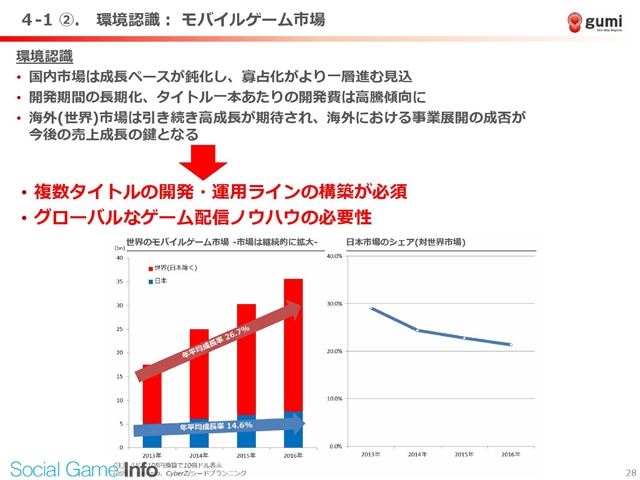

続いて、モバイルゲーム市場の状況を説明した。モバイルゲーム市場は引き続き堅調な成長を維持しており、日本を除く世界市場は年率26.7%で成長するなど引き続き高い成長が見込まれると述べた。その一方、日本市場は、タイトルの開発期間の長期化とともに開発費が高騰傾向にあり、市場の寡占化が進んでいくと見込んでいるという。したがって、海外市場での事業展開の成否が成長の鍵になると見ているとのこと。そのため、多数のオリジナルタイトルの開発・運用ラインを構築することと、ヒットタイトルを即座にグローバル展開するノウハウが必要と認識しているという。

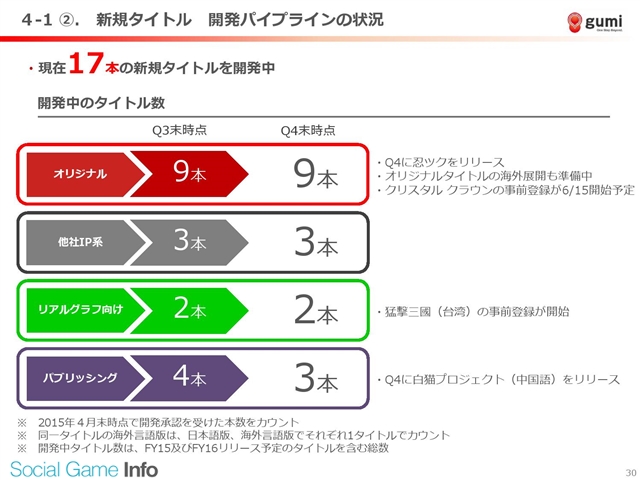

こうしたなか、gumiでは、17本の新規タイトルを開発しているという。オリジナルタイトル9本、IPタイトル3本、リアルグラフ向けが2本、パブリッシングが3本で、開発の早期化とクオリティの向上を図り、適切なタイミングでリリースすることで収益の最大化を図っていく考え。新規タイトルに関してのコメントがあった。

なお、決算説明会終了後の質疑応答で、國光氏に稲船敬二氏率いるcomceptとの資本業務提携の状況について尋ねたところ、新作タイトルについては共同で開発を進めているとのことだった。昨今、家庭用ゲームソフトで実績を持つ開発者の活躍が目立っているが、comceptとの協業タイトルも注目である。comceptの企画・開発力と、gumiのノウハウの融合した、新しいゲームを期待したい。

【関連記事】

gumi、稻船敬二氏が率いるcomceptと資本業務提携 タイトルのグローバル配信も視野に

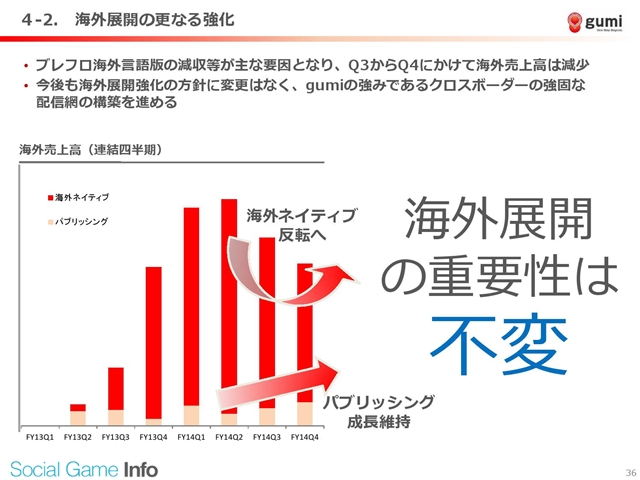

gumiでは、モバイルゲーム業界の見通しから、引き続き海外展開のさらなる強化を図る。海外は9拠点あるが、ガバナンス面も強化する。『ブレイブフロンティア』の海外売上高は減少傾向だが、ネイティブアプリとパブリッシングに注力していく。

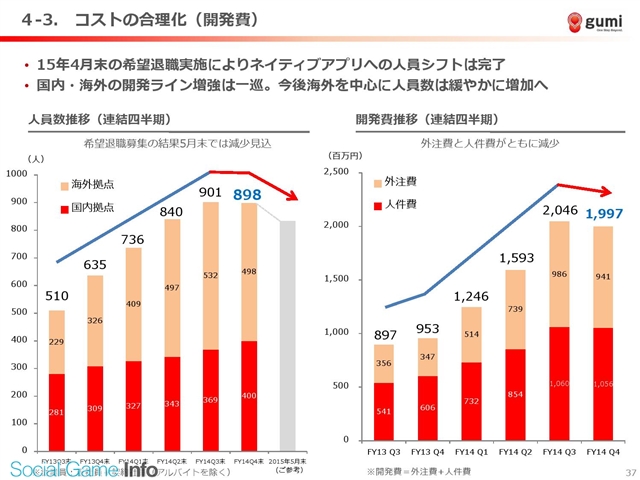

▲コストの合理化。希望退職の実施により、ネイティブシフトが完了。海外を中心に人員はゆるやかに伸びる見通し。

(編集部 木村英彦)

会社情報

- 会社名

- 株式会社gumi

- 設立

- 2007年6月

- 代表者

- 川本 寛之

- 決算期

- 4月

- 直近業績

- 売上高160億0900万円、営業利益4億4700万円、経常損益1900万円の赤字、最終利益4億4500万円(2023年4月期)

- 上場区分

- 東証プライム

- 証券コード

- 3903