セガサミーHD、第2四半期は『スマスロ 北斗の拳』反動減で減収減益も想定上回る着地 里見治紀社長が課題と今後の成長戦略を語る(文字起こし)

セガサミーホールディングス<6460>は、11月8日に第2四半期の決算説明会を開催し、連結業績と今後の事業展開を報告した。深澤恒一グループCFOが第2四半期連結の業績について前期のヒット作「北斗の拳」の反動減により減収減益となったものの、コンシューマー分野および映像分野が好調に推移したことを報告した。里見治紀社長CEOは、コングロマリットディスカウントという指摘を否定しつつ、各事業の競争力と再現性が重要であると強調した。今後の成長戦略として、エンタテインメントコンテンツ事業における新作タイトルの展開や、遊技機事業における新製品の投入計画についても詳細に説明した。

※読みやすくするため一部表現を変更しております。

【主な内容】

■第2四半期の業績概要

■今後の取り組みについて

■質疑応答

■第2四半期の業績概要 深澤恒一氏(取締役 専務執行役員 グループCFO)

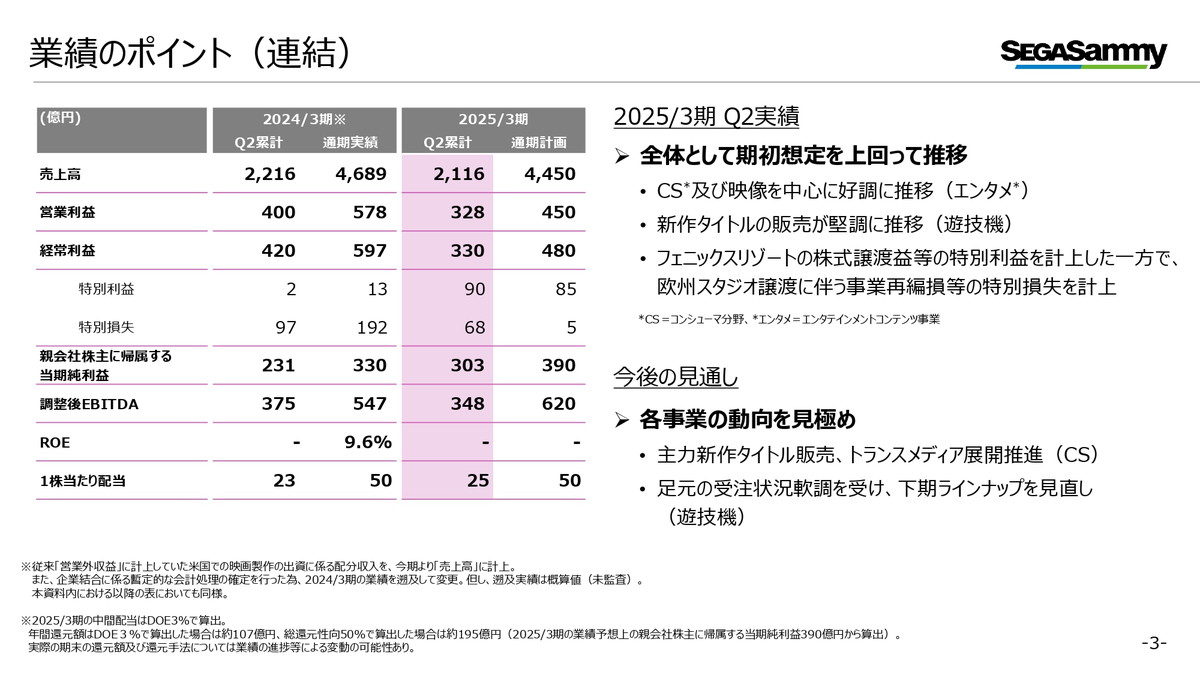

第2四半期連結累計期間は、主に前期ヒットした『スマスロ 北斗の拳』の反動減により、第1四半期に引き続き前年同期比で減収、経常利益は減益となりました。一方、コンシューマー分野および映像分野が好調に推移し、遊技機事業においても各タイトルの販売が概ね堅調に推移したことから、売上、利益ともに期初に想定した水準を上回る実績となりました。

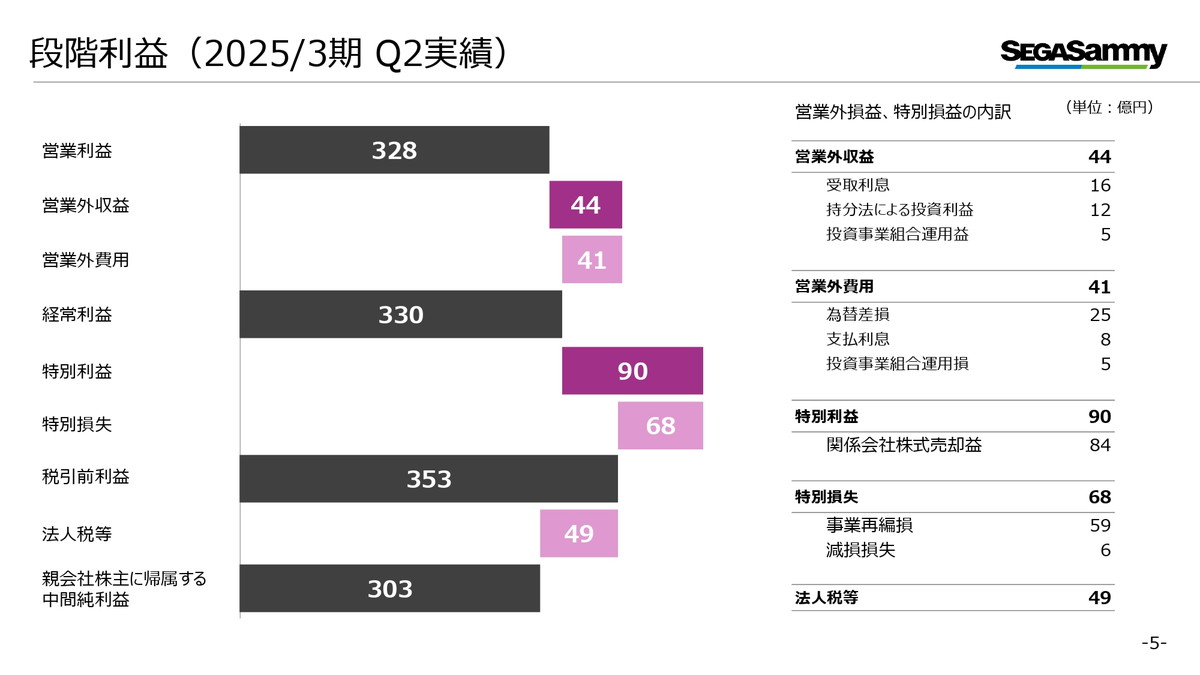

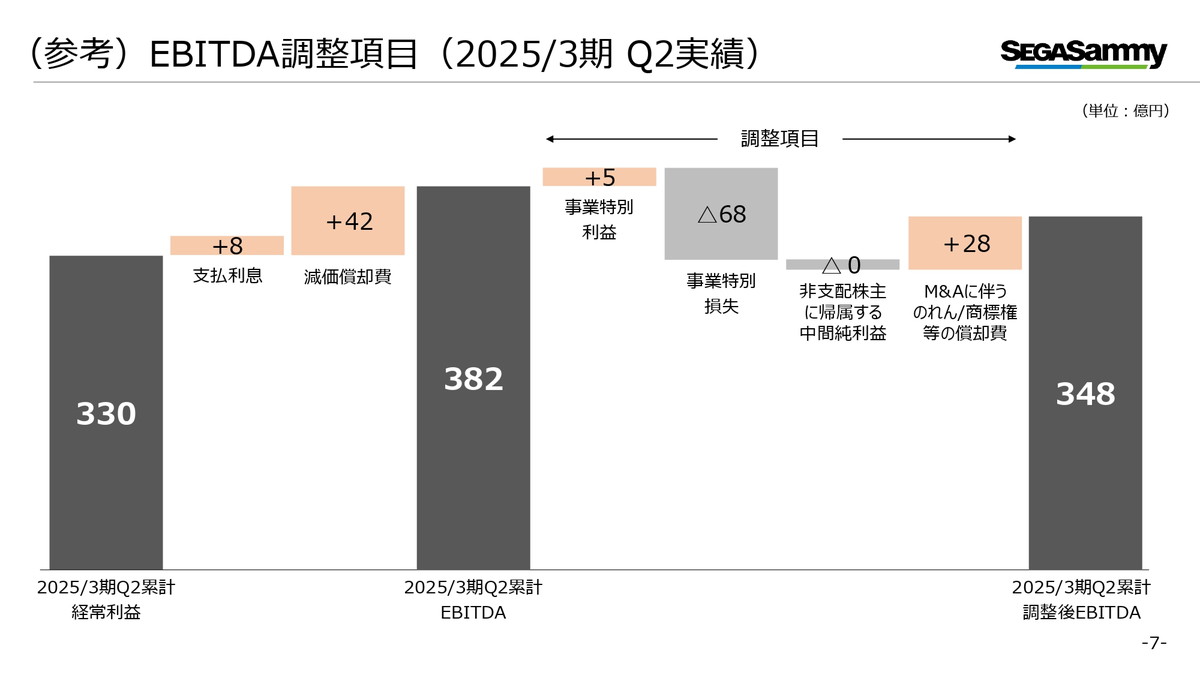

第2四半期におきましては、海外開発スタジオであるAmplitude StudiosをMBO方式で譲渡したことに伴い、約59億円特別損失として計上いたしましたけれども、前期第2四半期に計上した欧州拠点の事業再編損の反動、第1四半期に実施したフェニックスリゾートの株式譲渡による特別利益84億円の計上等により、親会社株主に帰属する当期純利益につきましては、前年同期比で増益となりました。今期より経営指標としている調整後EBITDAにつきましては348億円となりました。

なお、概算値ではありますが、上期のセグメント別の上振れの規模感をお伝えしますと、経常利益段階ではエンタテインメントコンテンツ事業で110億円、遊技機事業で70億円の上振れとなりました。

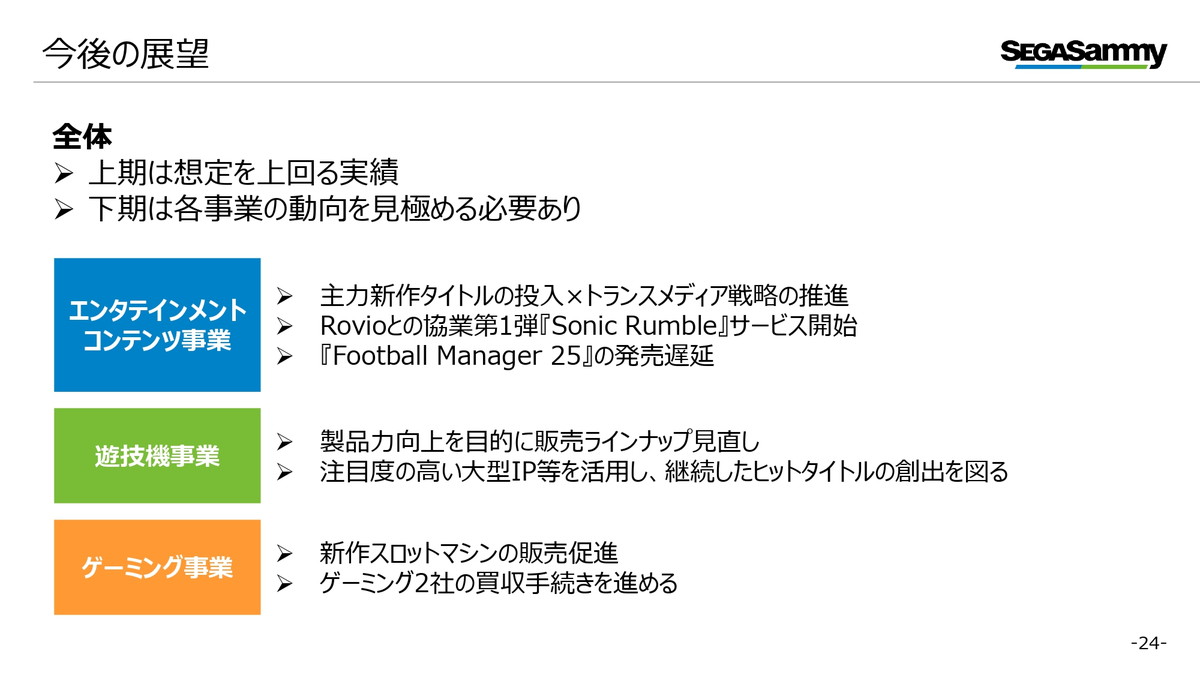

上期は各事業ともに期初想定を上回る実績となりました。エンタテインメントコンテンツ事業においては、新作タイトル投入が下期偏重であること、遊技機事業におきまして足元の受注動向が軟調であることを踏まえまして、下期の販売動向を見極める必要があることから、通期の見通しにつきましては期初の計画から修正はありません。

株主還元につきましてはDOE3%以上または総還元性向50%以上のいずれか高い方を採用して、配当またはバイバック(自社株買い)を通じて実施することを基本方針としておりますが、中間配当につきましてはDOE3%基準で算出した期初の配当予想に従って25円となりました。

期末の配当予想につきましても、現時点ではDOE3%基準で算出しておりますので、実際の業績によって期末の株主還元額は変動いたします。

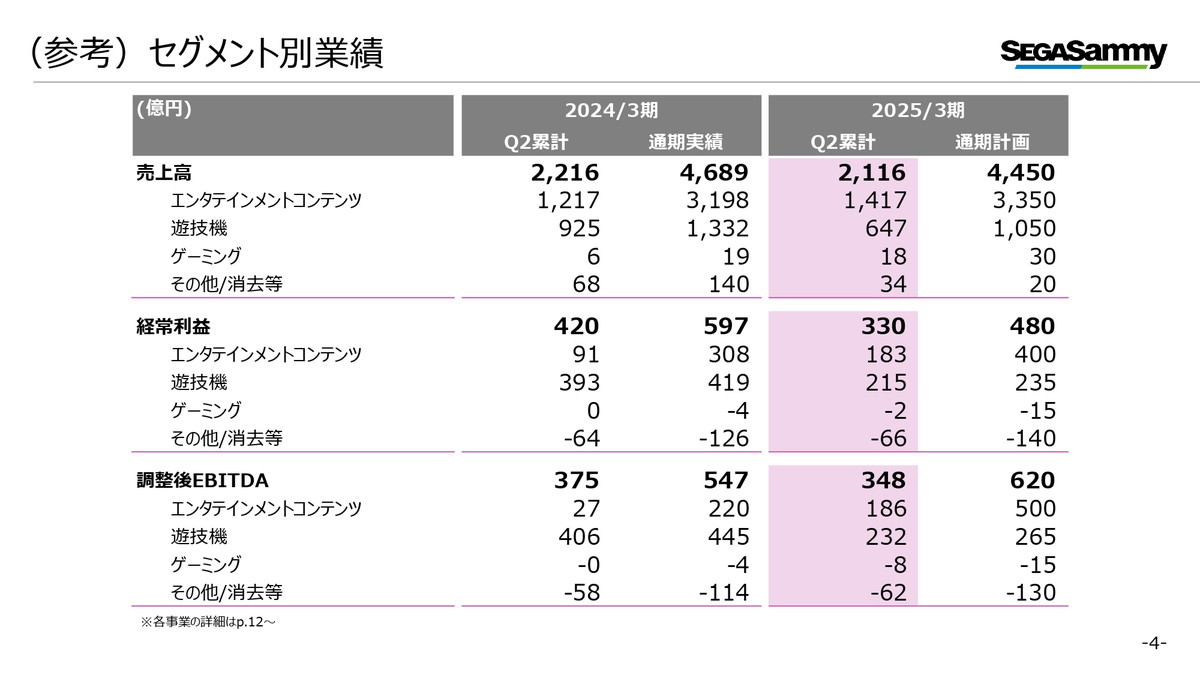

セグメント別の業績をまとめております。

各段階利益の内訳となります。営業外収益にはパラダイスセガサミーの1〜6月の実績を持分法投資収益として計上しております。営業外費用には外貨建ての債権・債務の洗い替えなどによって為替差損を計上しております。

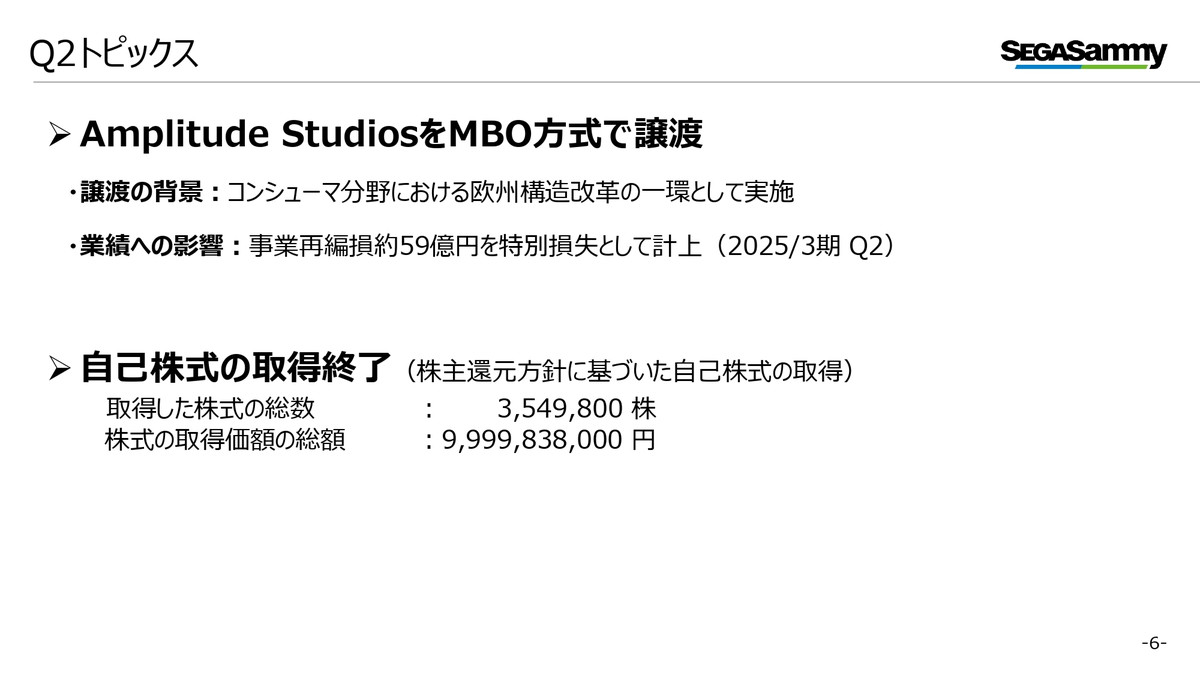

第2四半期におけるトピックスとなります。先ほどご説明の通り、欧州開発スタジオであるAmplitude Studiosの株式をMBOにて譲渡いたしました。その結果、事業再編損として約59億円を特別損失として計上いたしました。

また前期24年3月期の実績に基づく株主還元として約100億円、9月にバイバックを完了しております。

こちらはご参考までに、第2四半期における調整後EBITDAの調整項目の内訳となります。第1四半期にフェニックスシーガイアリゾートの譲渡益84億円を特別利益として計上しておりますが、こちらは調整項目には含んでおりません。一方、第2四半期に実施しましたAmplitude Studioの事業再編損59億円につきましては事業特別損失として調整項目に含んでおります。

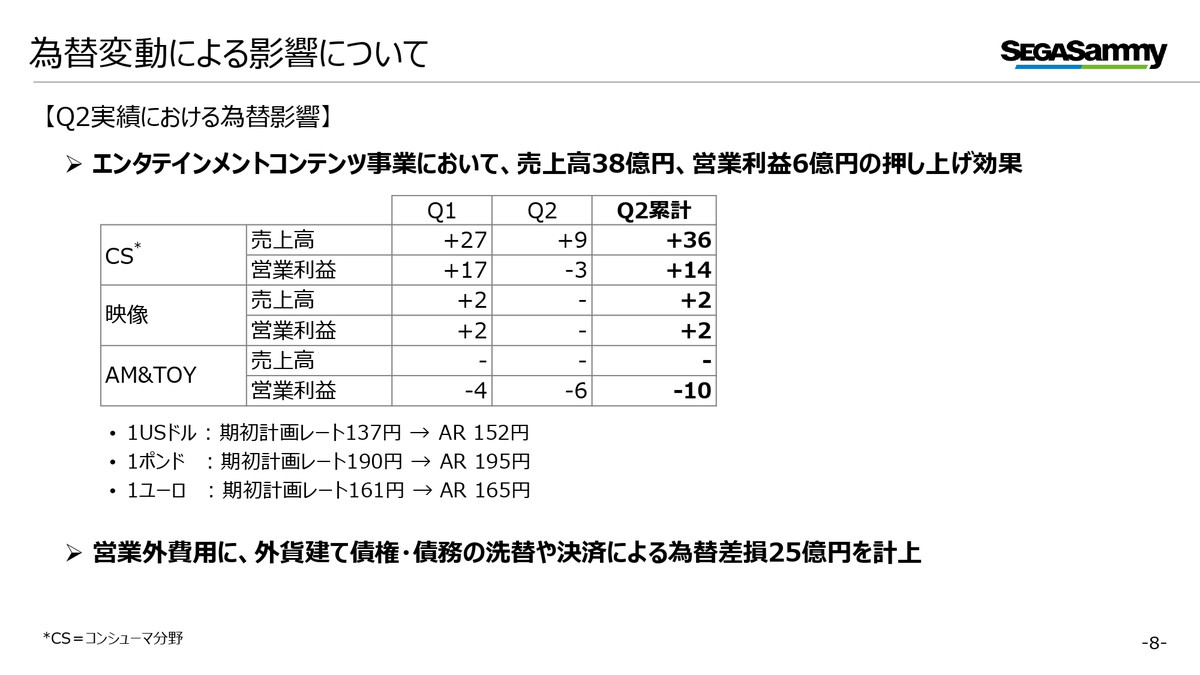

期初計画に対する為替変動による影響についてのご説明となります。ドル建ての売上が大きいコンシューマー分野におきまして、第2四半期累計で、売上高で36億円、営業利益で14億円の押し上げ効果がございました。

一方、AM機器分野におきましては、円安に起因した原材料高騰の影響が継続しております。また外貨建ての債権債務の洗い替えなどによって為替差損を25億円を営業外費用として計上しております。

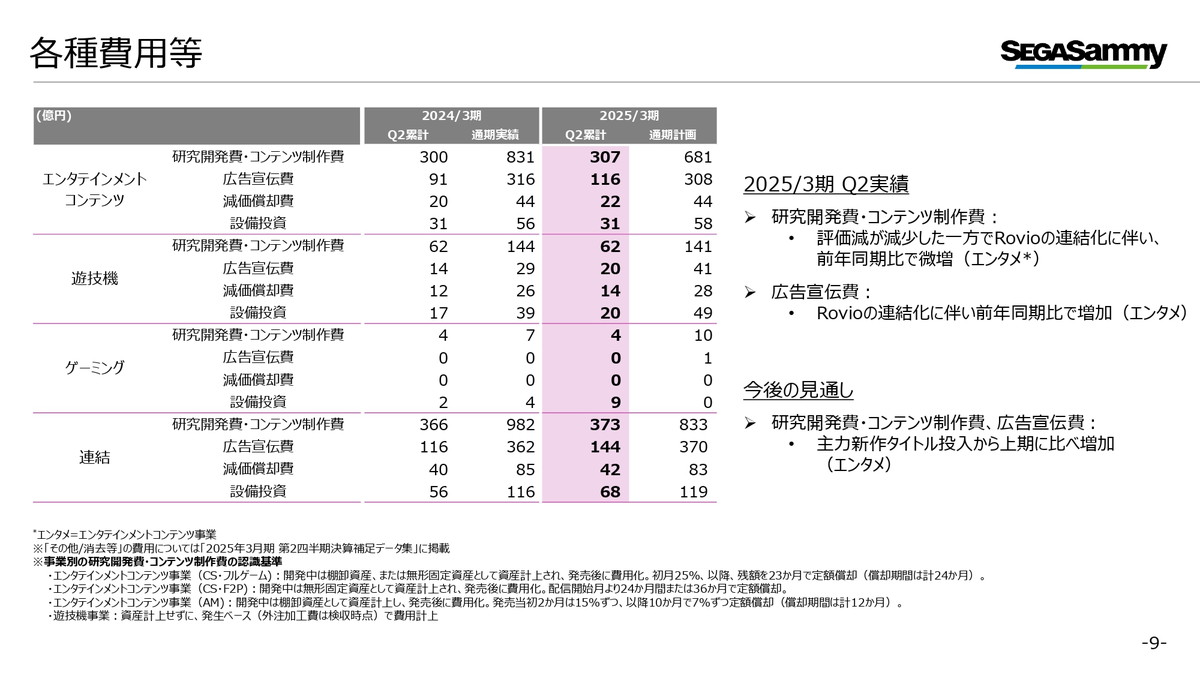

続きまして各種費用になります。エンタテインメントコンテンツ事業における研究開発費、コンテンツ制作費につきましては、評価減が多かった前年同期に比較して減少しました。一方で、前期9月よりRovioを連結開始したことに伴い、当第2四半期におきましては、前年同期比で同じような水準となりました。

広告宣伝費につきましても、Rovioの連結化に伴う費用計上により増加をいたしております。

遊技機、ゲーミングこの両事業におきましては前年と比べて大きな変動はございませんが、ゲーミング事業におきましては、リース資産の増加に伴い設備投資が増加しております。

今後につきましては主力の新作タイトルの投入が進むエンタテインメントコンテンツ事業におきまして、研究開発費、コンテンツ制作費は上期に比べて増加をする見通しでございます。

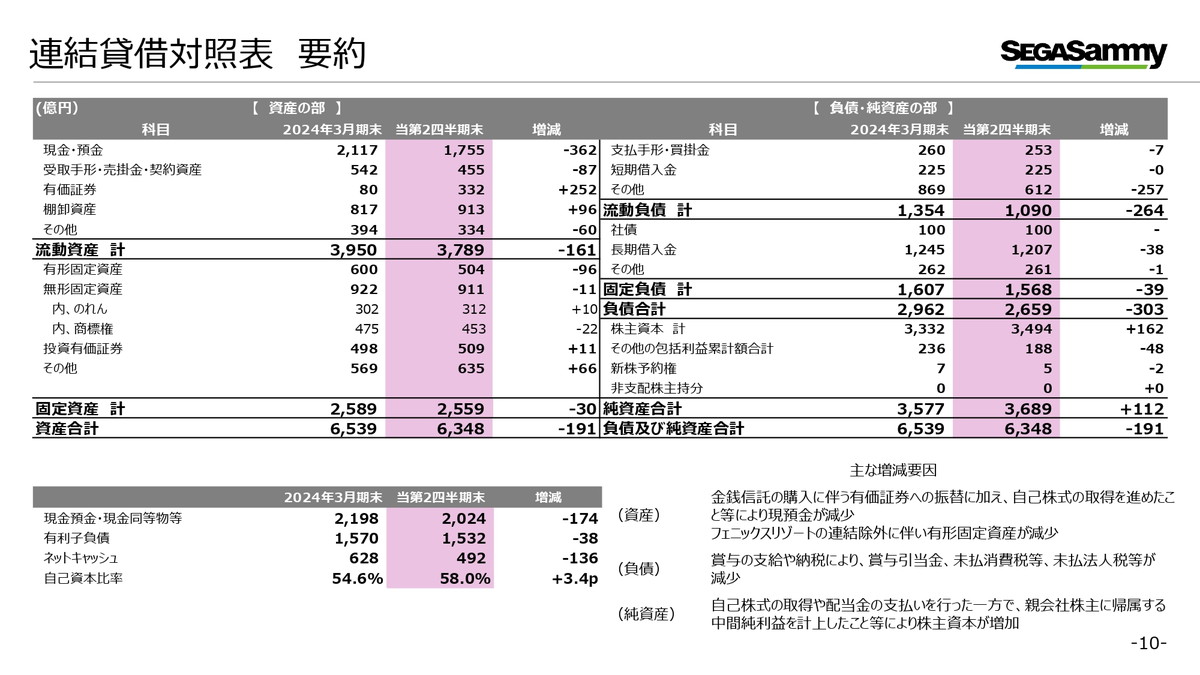

連結バランスシートになります。資産につきましては現預金が減少しておりますが、これは賞与それから各種税金の支払い、金銭信託の購入に伴い有価証券の振替に加えて、自己株式の取得を進めたことによるものです。また第1四半期のフェニックスリゾートを連結から除外したことに伴い、有形固定資産が減少しております。

負債につきましても資産のご説明の通り、賞与や各種製品、税金の支払いにより、賞与引当金、それから未払い消費税・法人税等が減少しております。

最後に純資産は自己株式の取得や配当金の支払いを行った一方、中間純利益を計上したことにより株主資本が増加をいたしました。

なお、9月末でのDEレシオは0.44倍となっております。またネットキャッシュは492億円となり、前期末から136億円の減少となります。

キャッシュフローは未監査でございますけれども、ご参考までに見込みをお知らせします。営業キャッシュフローはプラスの107億円、投資キャッシュフローはマイナスの67億円、財務キャッシュフローはマイナスの189億円となり、現金および現金同等物に係る為替換算差額マイナス29億円を合計した結果、総合キャッシュフローはマイナスの178億円となる見込みでございます。

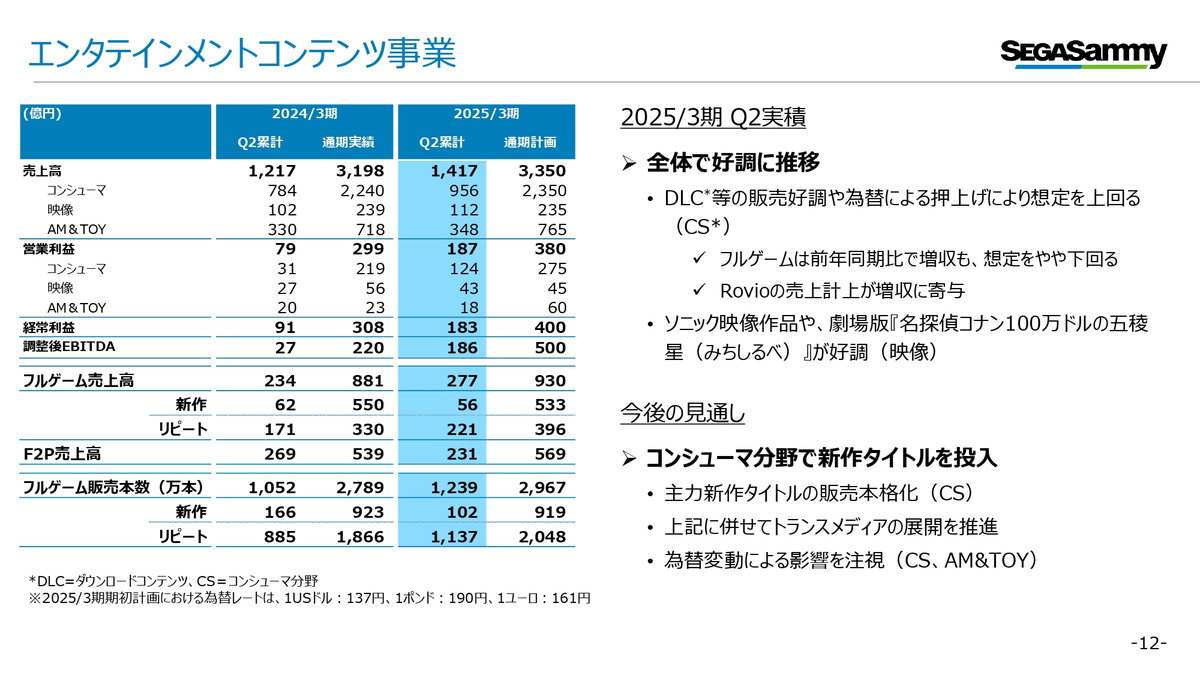

セグメント別の詳細をご説明いたします。まず、エンタテインメントコンテンツ事業になります。第2四半期は前年同期比で増収増益となり、冒頭で申し上げました通り、期初の想定と比較してコンシューマ分野を中心に好調な推移となりました。

増収の要因といたしましては、コンシューマー分野におきましてリピートタイトルの販売が第1四半期に引き続き高水準で推移したこと、Rovioの売上を計上したことなどが挙げられます。

具体的には、リピートタイトル好調に加えまして、「Tota lWar」シリーズの追加ダウンロードコンテンツの販売が好調であったこと、欧州中心に固定費が想定以上に抑えられたこと、それから為替の押し上げ効果が挙げられます。

映像分野におきましては過去最高の興行収入となった「名探偵コナン」の映画配分収入を計上したことなどから好調を維持し、増収増益となりました。

なお、Rovioにつきましては、のれんなどの償却があるため、経常利益への影響は軽微ですけれども、調整後EBITDAにつきましては約26億円のプラス影響がございました。

今後につきましては後ほど里見の方から詳細のご説明を差し上げますけれども、主にコンシューマ分野の主力タイトルの投入、それからトランスメディアの展開を進めることから、それらの販売状況を見極めてまいりたいと思います。

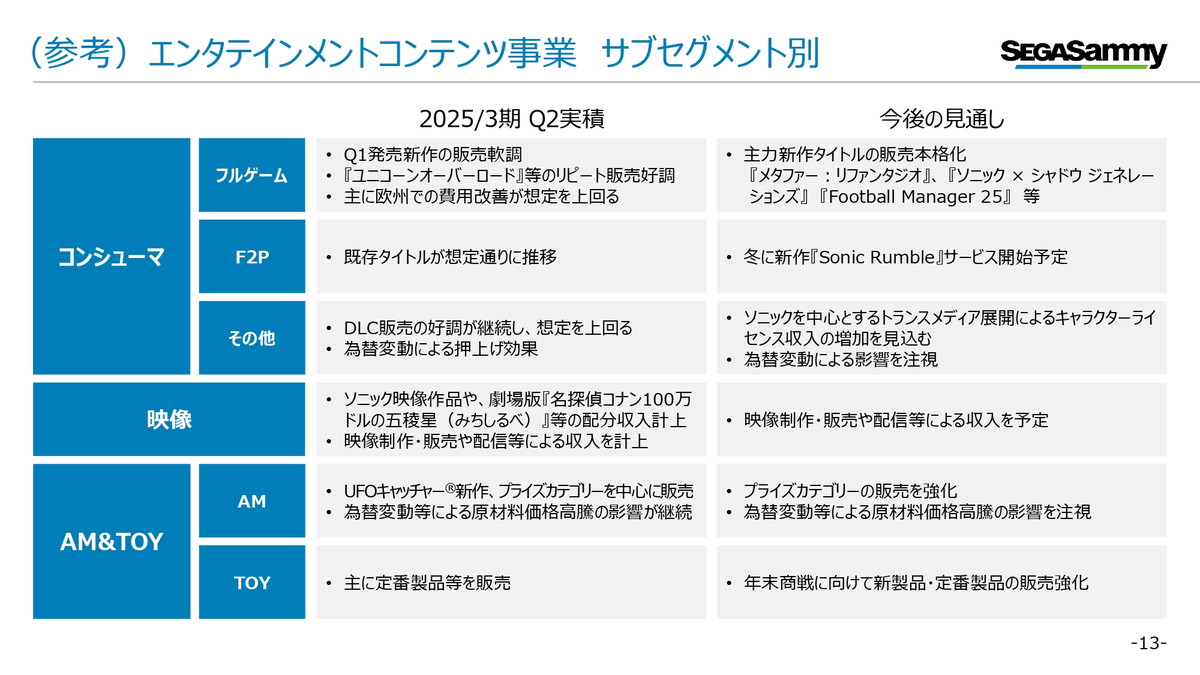

ご参考までにサブセグメントのご説明となります。コンシューマ分野、映像分野については先ほどのご説明の通りでございます。AM&TOYにつきましては、UFOキャッチャーの新作を発売し、増収となりました。一方、原材料価格の高騰の影響を受け、減益となっております。

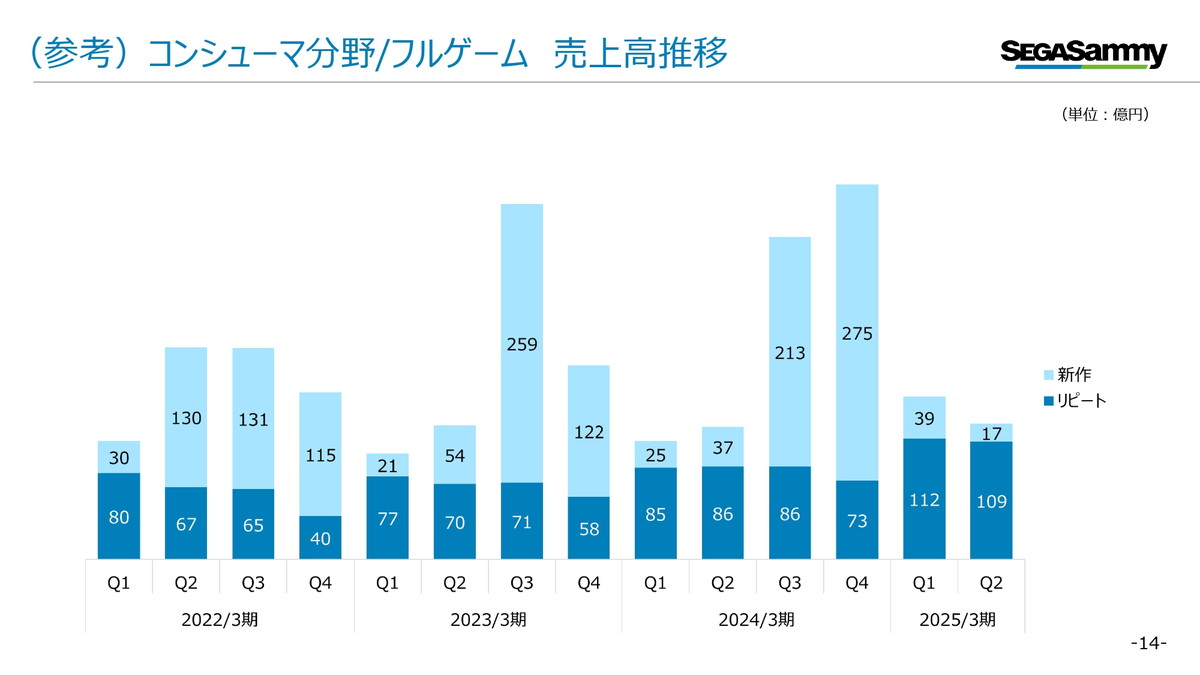

フルゲームの四半期ごとの売上高推移となります。第2四半期のリピート販売は、『ペルソナ5 ザ・ロイヤル』や『ユニコーンオーバーロード』といったタイトルの販売が想定を上回りまして第1四半期に引き続き高水準を維持しております。

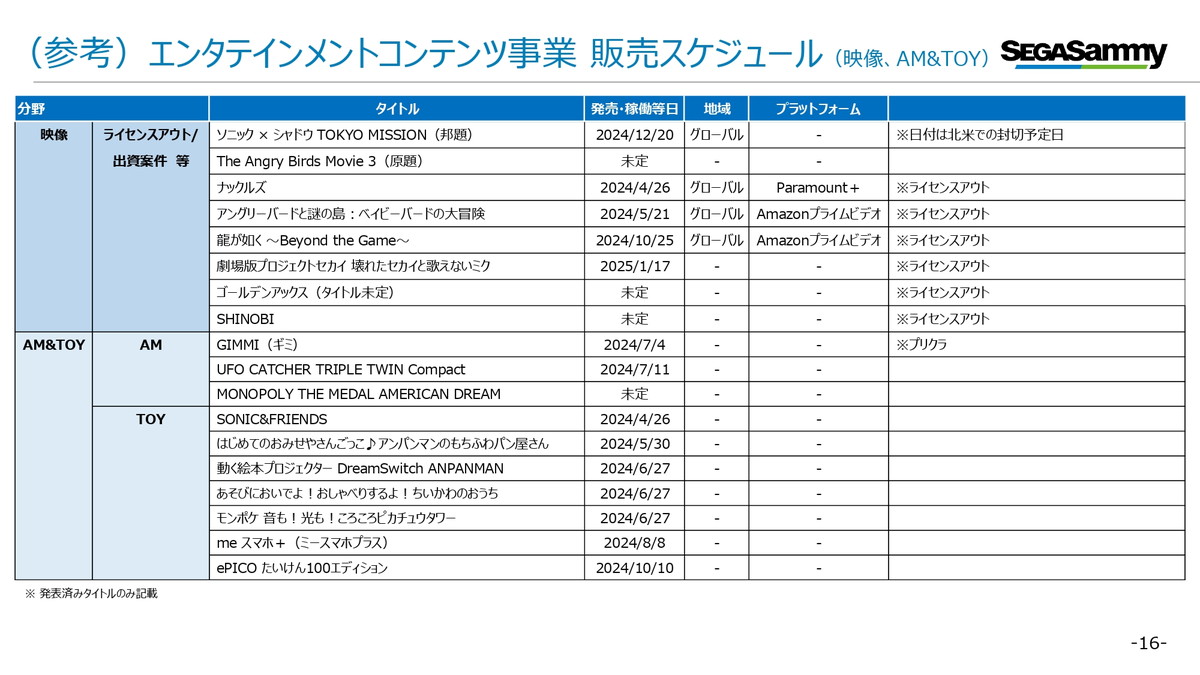

エンタテインメントコンテンツ事業における製品展開のスケジュールとなります。映像分野におきましては、アニメ作品のプロデュース事業の強化にも取り組んでおります。

こちらは映像分野のライセンス出資案件とAM&TOY分野の製品の展開スケジュールとなります。

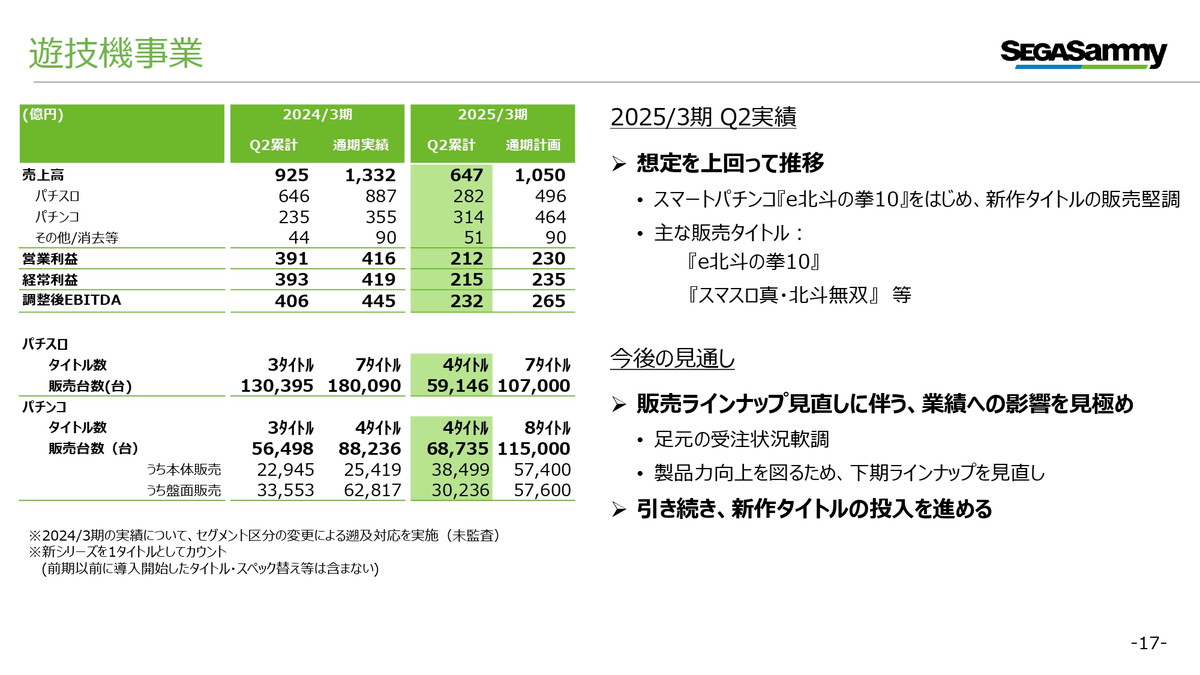

ここからは遊技機事業となります。まず第2四半期におきましては、前期ヒットした『スマスロ北斗の拳』の反動減によりまして、前年同期比で減収減益となりましたが、投入した新作タイトルの販売は堅調であったことから期初の想定を上回る水準となりました。

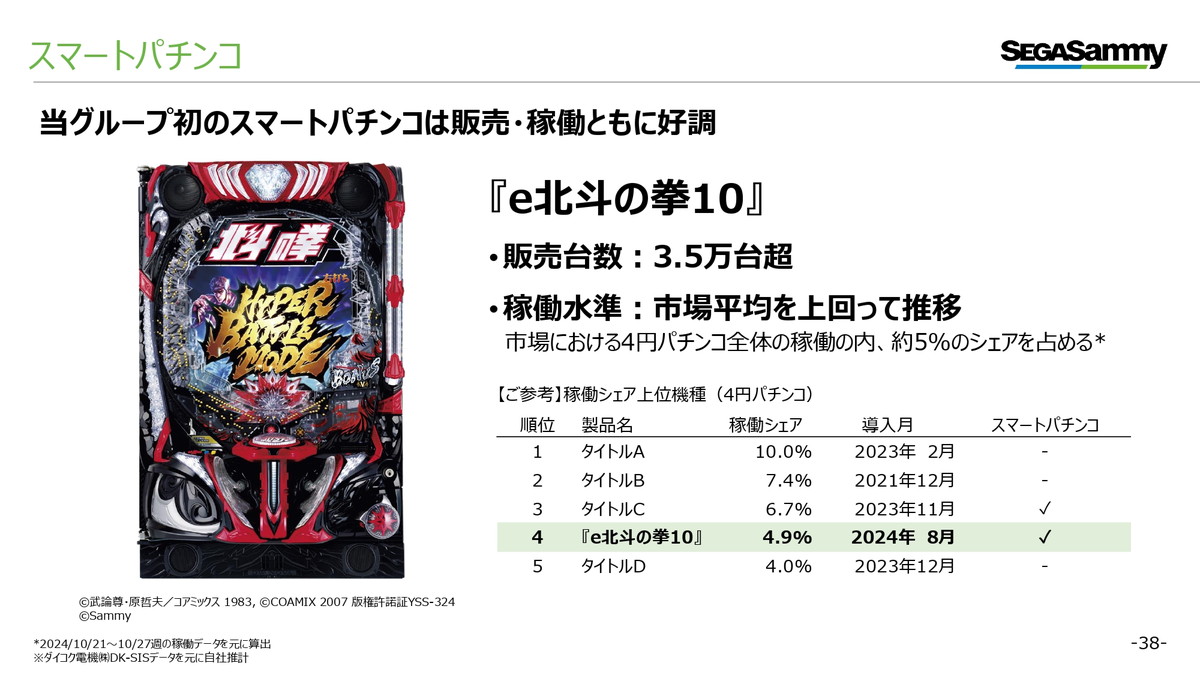

特に今季目玉タイトルであったスマパチ『e北斗の拳10』につきましては想定を上回る3万5000台を販売し、24年に発売されたパチンコ機の中では最も販売されたタイトルとなっております。

今後につきましてパチスロ・パチンコともに新作タイトルの導入を進めてまいりますけれども、直近の主要市場環境、足元の販売状況を鑑みまして、製品力の向上を図るために下期の販売ラインナップの見直しを行うことを想定しております。この見直しによる業績への影響につきましては、今後見極めてまいりたいと思います。

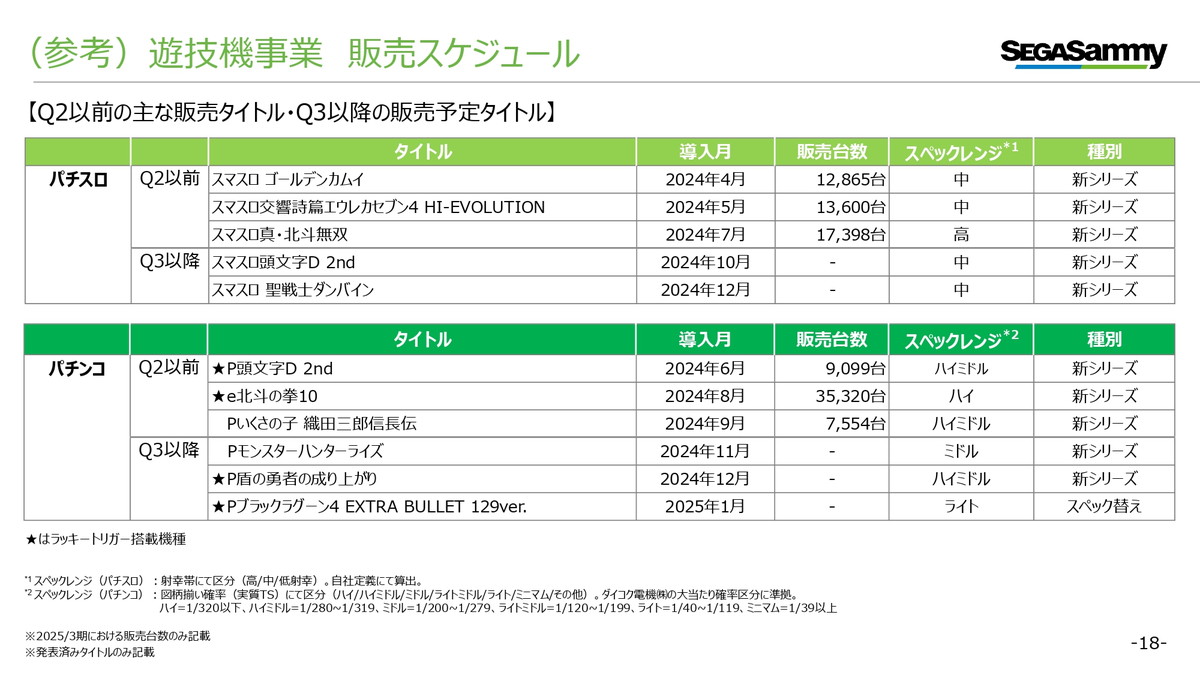

ご参考までに、遊技機事業における販売スケジュールとなります。

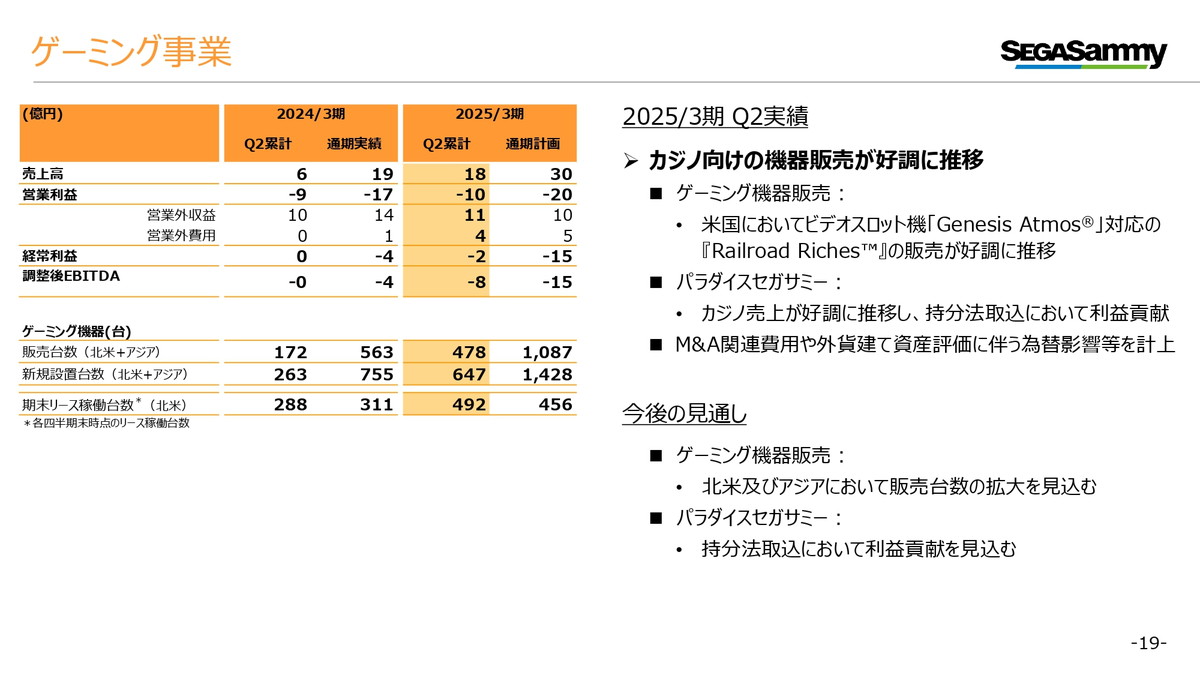

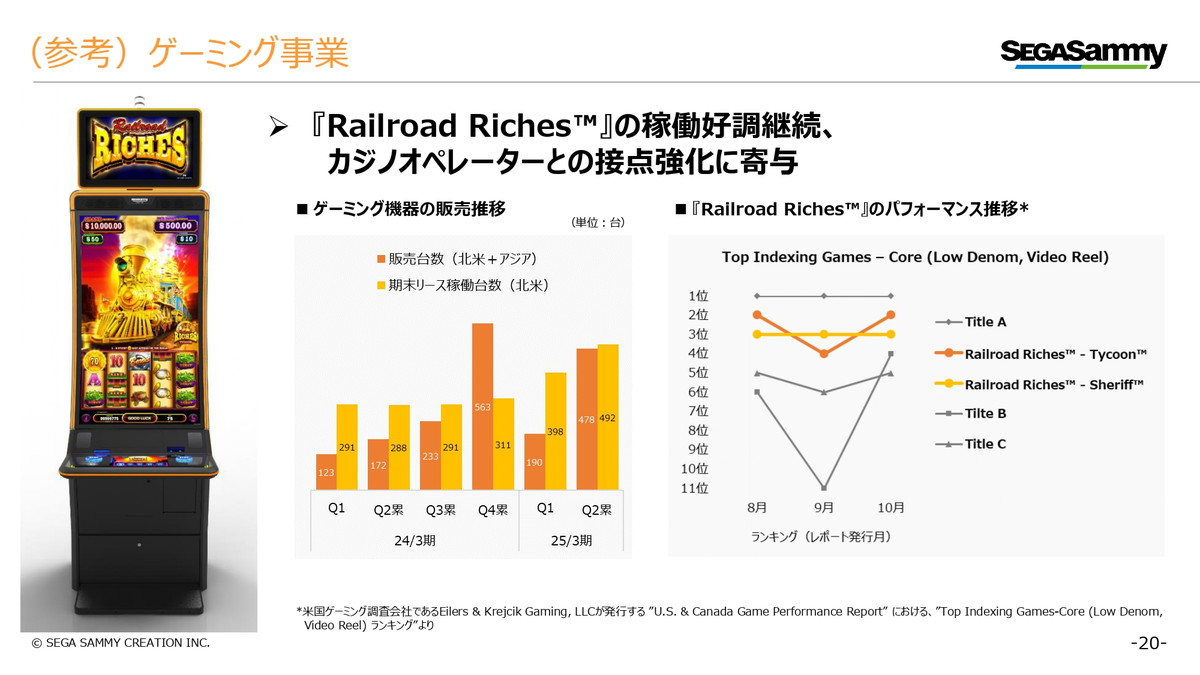

ゲーミング事業となります。第2四半期におきまして前年同期比で増収減益となりました。

ゲーミング機器販売におきましては、米国において『Railroad Riches』が北米市場でトップレベルの高稼働を継続しておりまして、市場から高い評価を得て販売が好調に推移をいたしております。一方、ゲーミング事業全体におきましては、M&A関連の一過性の費用の計上などにより、営業利益としては10億円の営業損失となりました。

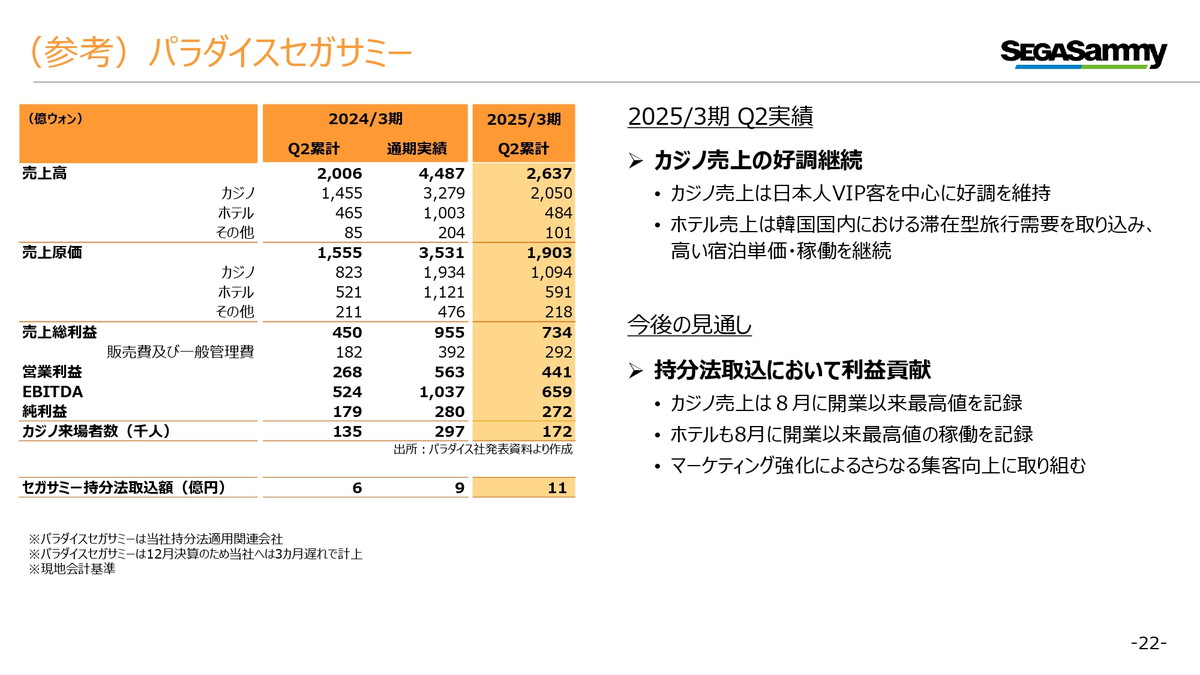

韓国の「パラダイスシティ」につきましてはカジノにおいて引き続き日本人VIPのゲーム日数、ドロップ額ともに、高水準を維持しまして、売上が好調に推移したことから持分法取込額は11億円となりました。

一方、ゲーミング事業の外貨建て資産評価に伴う為替影響の計上によりまして経常損益は2億円の損失ということになりました。

今後につきましては、ゲーミング機器販売におきまして引き続き『Railroad Riches』の拡販に加えまして、北米、それからマカオを中心としたアジア地域に向けて新作のタイトルを投入を進めてまいります。

パラダイスシティにつきましても、8月のカジノ売上、ホテルの稼働率がともに開業以来最高値を記録するなど引き続き好調に推移をしておりまして、今後も持分法取込みによる利益貢献を見込んでおります。

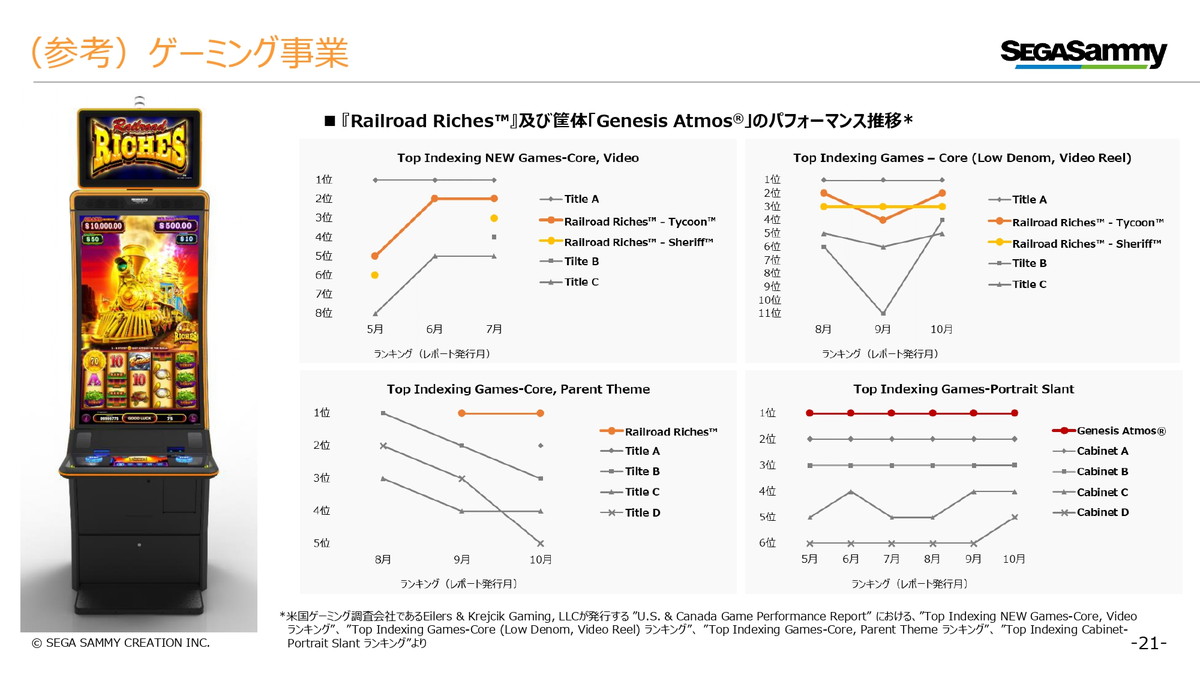

ゲーミングの機器販売につきましては、米国におきまして24年の1月から導入を開始しましたスロット筐体『Genesis Atmos』の販売が牽引し、販売台数、リース台数ともに好調な推移となっております。

特に『Railroad Riches』は、各カジノにおいて稼動がアベレージそれからゾーンアベレージに対して大きく上回るパフォーマンスとなりました。米国のゲーミング調査会社であるアイラーズが発行しているレポートによりますと、競合大手のタイトルを抑えて上位にランクインすることができております。

『Railroad Riches』への引き合いは非常に強い状況にありまして、当初想定の6倍の増産にも取り組んでいるところでございます。今後クロージングするオンラインゲーミング事業の北米展開に大きなシナジー効果を生み出すことを期待しているところでございます。

こちらはご参考までに主要機器のパフォーマンスの推移となります。

ご参考までに韓国のパラダイスセガサミーについてです。当社の業績への取り組みは3ヶ月遅れの計上となるため、パラダイスセガサミーの25年1月から6月の業績となります。

私からの説明は以上となります。ありがとうございました。

■今後の取り組みについて 里見 治紀氏 (代表取締役社長 グループCEO)

今後の取り組みの資料に入る前に、少し私からお話させていただこうと思います。弊社については、コングロマリットディスカウントしているのではないかという御指摘をいつもいただきますけども、本質はそこではないと私は理解しております。つまり、それぞれの事業が本当にコンペティティブなのか、競争力があるのか、そしてその再現性があるのかというところが問われてるんだろうと考えています。

サミーに関しても、現在業界No.1の販売台数、稼働実績、利益額、利益率を出しているかというと、そういうことではありません。一方で、5000億円のバリュエーション(時価総額)になるような競合他社もいらっしゃいますので、逆にサミーとしては伸びしろがあると考えております。業界が厳しいと言われてる中でも、サミー単体で5000億円のバリエーションが付くポテンシャルがあることを自分たちで証明していかなければいけません。

セガに関しても、過去に「器用貧乏に陥っている」とお話しましたけども、それが1周回って、事業開発の努力によって、今はセガの器用さが商売上手に繋がってきているところがあります。新しいゲーミングプラットフォームが出てきておりますけども、すべてセガにお声掛けを事前にいただいて、我々が器用だからこそローンチパートナーとして、そのプラットフォームに最適なゲームタイトルをローンチ時に一緒に出せているというところが大きなビジネスチャンスになっております。トランスメディアに関しても、「ソニック」の成功によって、色々な引き合いをいただいて、順次発表させていただいてますけども、こういった映像化の話がどんどん進んでいます。それに伴って、我々としてはいろんなマーチャンダイジングを仕掛けています。

セガは、過去十数年で売上3倍、利益10倍程度になってますけども、今後も成長していけるのか、信頼を得るためにも実績を積み重ねる必要があります。同業他社さんは「これが大ヒットしたから業績いいんです」と一言で言えるところもありますが、我々は「あれもこれもそれも」となって一言で説明しづらく、利益率の改善は同業他社に対して遅れている部分があります。そのなかでリピートタイトルの上積みが利益率改善に一番響いてきますので、ここは今厚みを増してきてるということもありますし、直近出した『ソニック × シャドウ ジェネレーションズ』、そして、『メタファー:リファンタジオ』も非常に好調に推移しております。セガも再現性があるんだと信じてもらえるような実績を自分たちで残していければ、バリエーションはおのずとついてくると考えています。

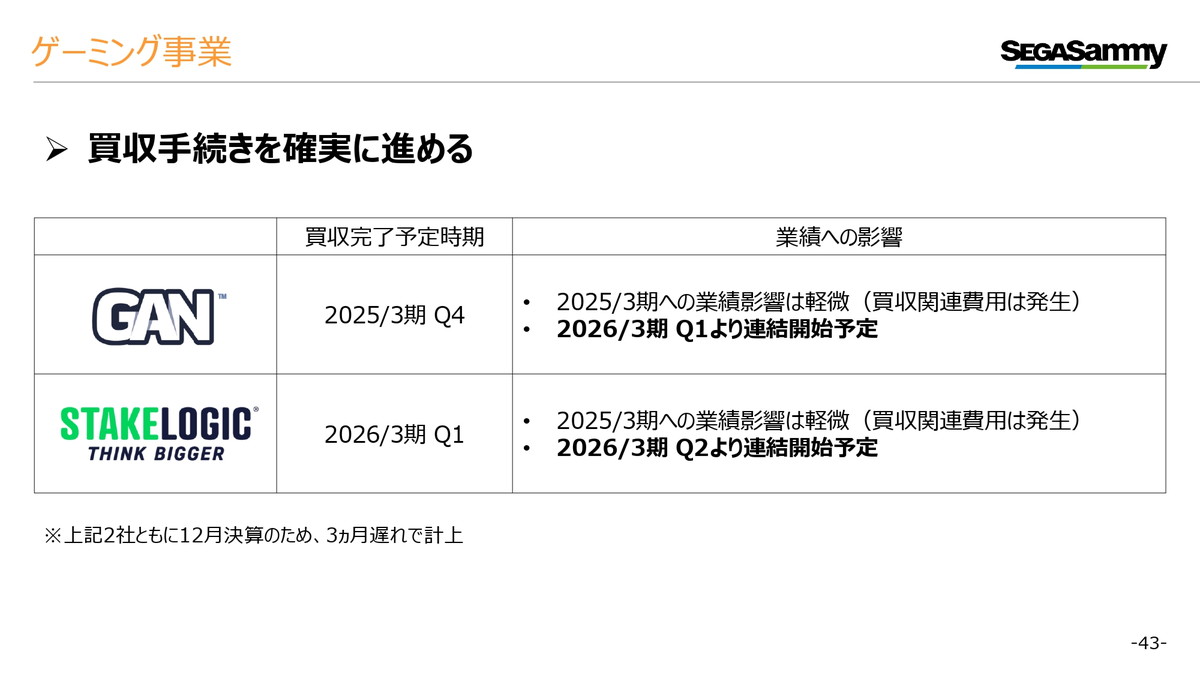

ゲーミングに関しても、今は売上額は小さいですが、来期(2025年3月期)の2件のM&Aのクロージングの時期にもよりますけども、これらが連結されてくる暁には、早期に数百億円の売上げ目指せる事業セグメントとしてくると思いますので、それを一つ一つ、我々自身が証明していくことが求められてると思っております。

その中で、中長期の問題が我々にはあるんですけども、足元のお話を先にさせていただくと、上期は実際は好調でしたが、「なぜ上方修正しないのか」というところが皆さんの疑問かと思いますけども、もう少し様子を見たいということで、計画はそのまま据え置きました。

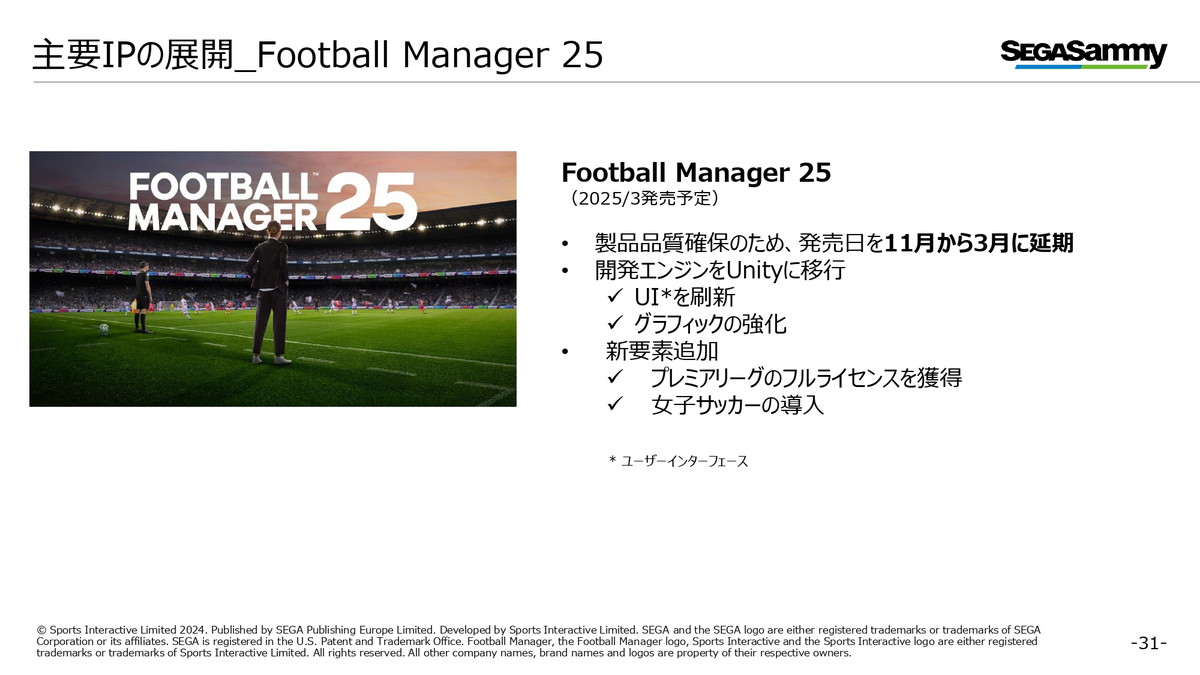

今後のRovioとの協業第1弾『Sonic Rumble』をこの冬にサービス開始で準備しておりますけども、残念ながら『Football Manager 25』については、前作「24」は大変好評で本来は今頃は出ている予定だったんですけども、今回はUnityを使って大幅にゲーム内容を刷新したというところでもう少し作り込みたいと考え、発売延期したところが下期へのインパクトが大きいかなと思っております。その他のスマホタイトルもやや計画よりも後ろ倒しになるところでもあります。先ほど申し上げた新作2タイトルは、レビュースコアを含めて非常に好調で、我々の予算を若干上回るペースで売れてきているということでありますけども、しばらく様子を見ようということであります。

逆にサミーの方が上期は好調だったんですけども、下期は大きな期待作を今の市況を鑑みてもっと作り込みたいということで、来期にこれは我々の意思として延ばそうと考えたこと、足元の新作受注が弱含みだということ、そして適合リスクも今後ありスケジュールにも影響を与える可能性があるので、ここは今まさに絶賛ラインナップを見直し中というところです。

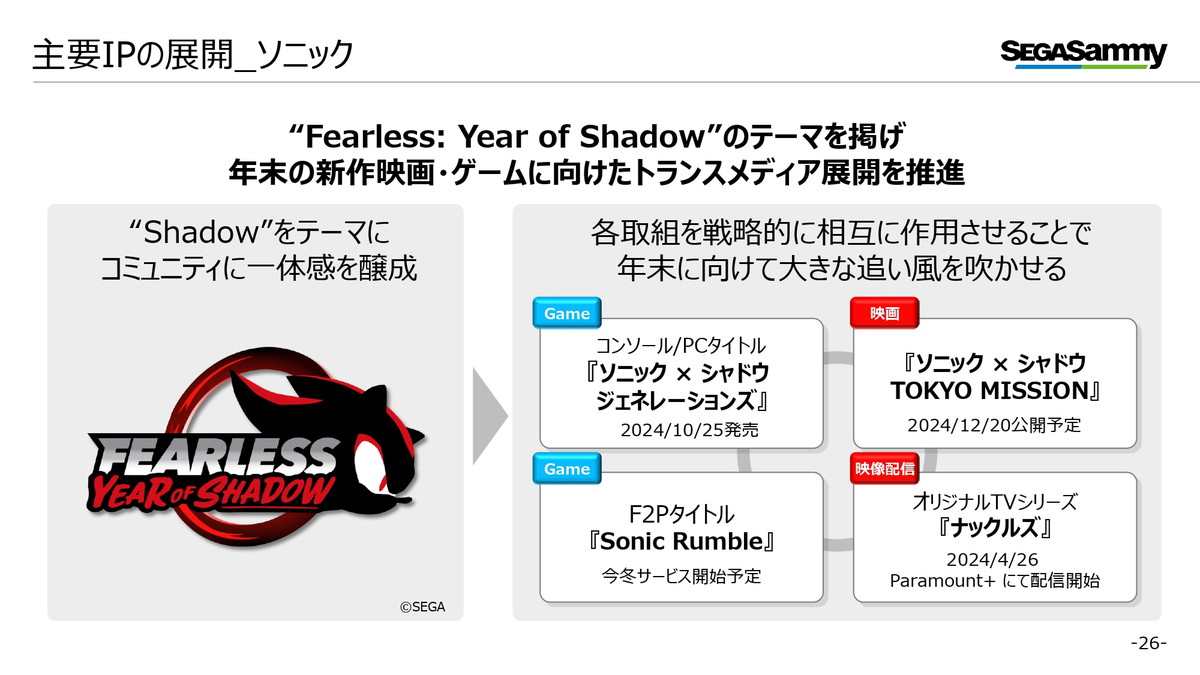

では、エンタテインメントコンテンツ事業をもう少し深掘りしたいと思います。今年はソニックIPについては「Fearless: Year of Shadow」をテーマに掲げ、「ソニック」だけでなくて、「シャドウ」にもスポットライトを当てて、ゲーム、映画、そしてマーチャンダイジングでキャンペーンを張っております。

また、「ナックルズ」というキャラクターに関するスピンオフTVシリーズは「Paramount+」で配信されて大変好評を得ております。12月に映画『Sonic The Hedgehog 3』が始まります。日本では『ソニック × シャドウ TOKYO MISSION』という名前ですけども、私の個人的な目標としてはやはり500ミリオンドルくらい、円換算すると750億円の興行収入を期待できるほど、非常に反響をいただいています。

その間に、この10月に『ソニック × シャドウ ジェネレーションズ』を発売して、冬になるべく寒いうちに、『Sonic Rumble』をするために絶賛開発中でございます。前々からお話している通り、マーケティングをRovioが担当し、開発をセガが担当するコラボレーションのプロジェクトの第1弾であります。

また、先ほど言った通りマーチャンダイジングについても、資料の写真は「ソニック」になっておりますが、「シャドウ」の商品が今冬あちこちのリテールにかなり並ぶようです。ウォルマートさんからはエンターテイメントに関するプログラムで三ッ星IPに採択されました。アメリカで本当に大ヒットしているような、長年の歴史のあるキャラクターIPものと同じ扱いを受けて、「ソニック × シャドウ」専用の棚も用意していただく展開をホリデーシーズンに実施してまいります。

ゲームに関しては、先ほどから申し上げている通り、レビューも好評ということで、Metaスコア80点とユーザースコアも9.0点、Steamに関しては97%が好評と高く評価されています。リリースの通り100万本を初日で突破しており、この期中に200万本を目指していきたいと思っております。

続いて映像化では『龍が如く ~Beyond the Game~』の配信とそれに合わせて、既存のタイトルのセールスキャンペーンもやっております。また、Nintendo Switchという任天堂のプラットフォームで始めて『龍が如く』シリーズを出しましたが、こちらもご好評いただいております。2月には『龍が如く8外伝 Pirates in Hawaii』を出すため準備をしております。

『メタファー:リファンタジオ』に関しましては、Metaスコア94点をマークし、2024年に出たゲームの中ではトップのメタスコアを叩き出すなど、大変好評いただいております。新規IPとしては、我々としても安心する結果が残せていると思います。こちらも初日に100万本を販売しましたが、何とか期中に200万本を目指していきたいと思っております。

『ペルソナ5: The Phantom X』に関しましては、Perfect Worldが作って、現在もアジア各国でサービスしておりますけども、この日本版はセガがパブリッシングしていきます。東京ゲームショウで発表して、非常に好評ですので、こちらも年明けの配信開始を目指しております。

ただ先ほど申しました通り『Football Manager 25』に関しては、これを24年11月から25年3月に延期させていただくことにしました。今回、初めてプレミアリーグや女子リーグも入るということで、大変期待されております。鋭意開発中です。

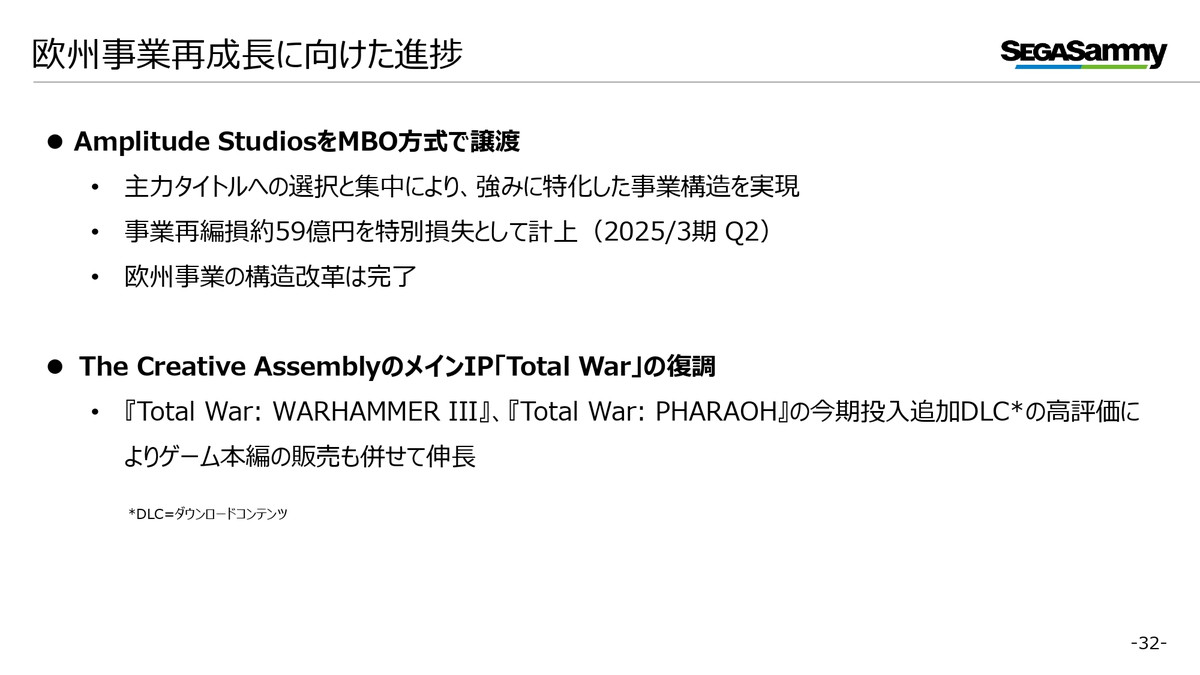

また、Amplitude Studiosは、フランスの開発スタジオですけども、こちらを創業メンバーにMBOという形で譲渡しました。この事業再編損のうち、過半数が仕掛品となります。今まで作っていたものを落とすということです。ただ、しばらくの間、彼らと過去一緒にやってきたプロジェクトのリピートの販売の売上げ一部はいただくことになります。

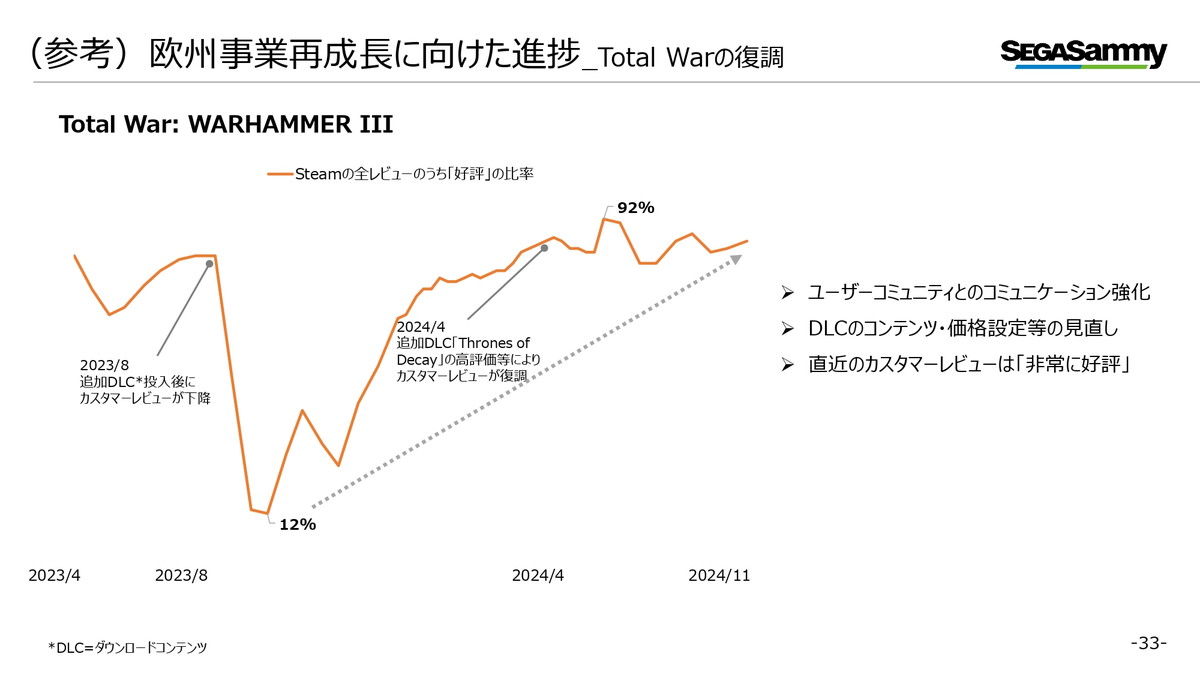

英国の開発スタジオであるThe Creative Assemblyに関しては前期に大きな構造改革しました。『Total War: WARHAMMER III』は、リピート販売が過去作品に比べて弱かったんですけども、アップデートがファンにご好評をいただきまして、セールスがぐっと伸びてきております。『Total War: PHARAOH』もレビューが低かったことによってセールスが鈍かったんですけど、アップデートおよびDLCが高評価いただいて、復調を見せております。ここがカタログでみると、計画比ではプラスに伸びている分野でございます。

実際の『Total War: WARHAMMER III』の復調ですが、Steamではリアルタイムでユーザーレビューが変わりますが、一時、投入したDLCが不評で、一気に12%まで落ちたことがありましたが、その後、開発アップデートを行っていくことによって今はもう90%台まで回復してきました。

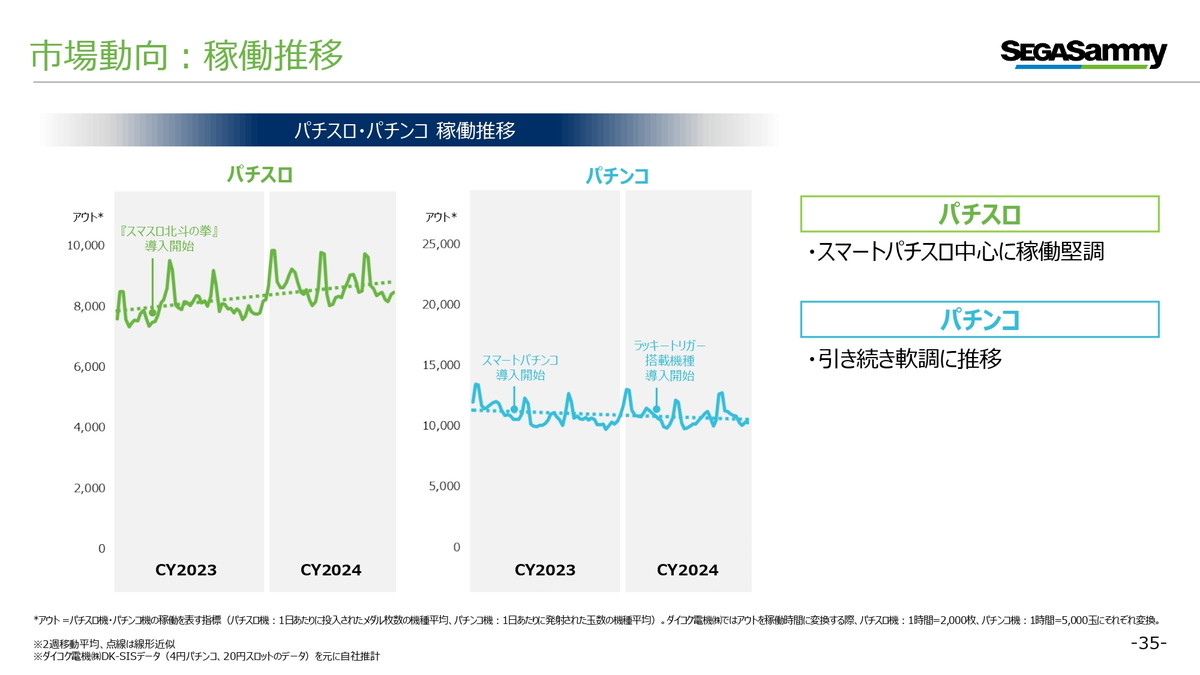

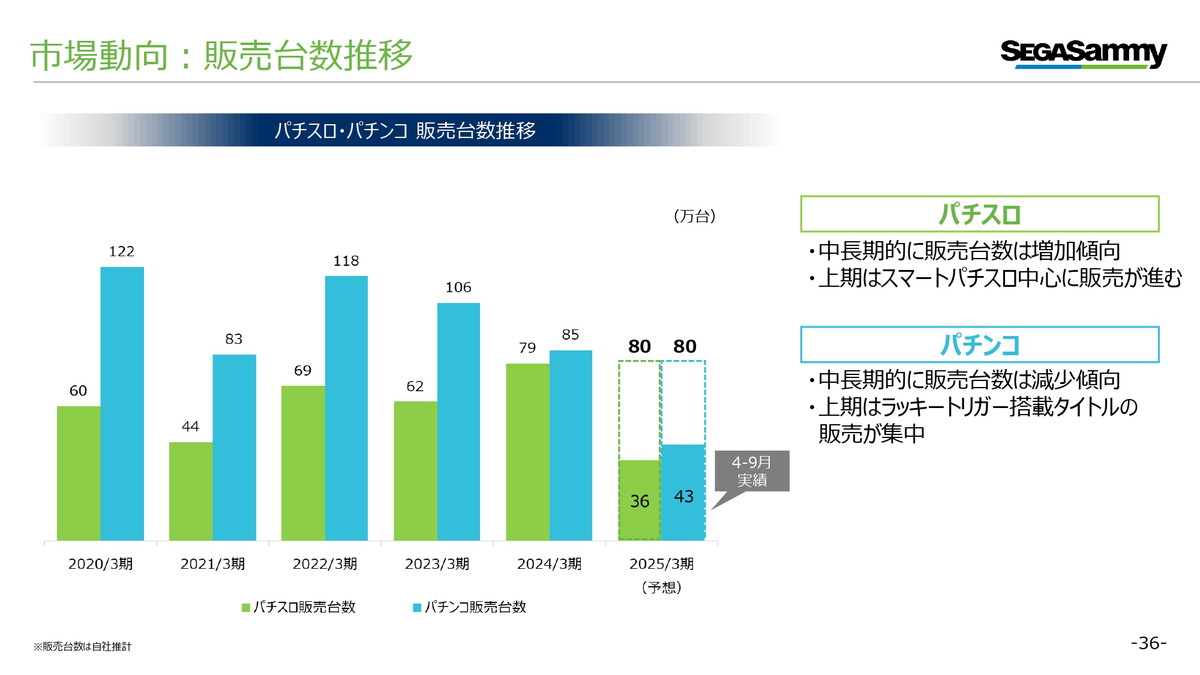

遊技機に関しましては、パチスロに関しては6.5号機のメダル機以降、業界的に業容が拡大してきており、そこにスマスロも加わったということで、2024年は稼働がさらに良くなっている状況で、市場の回復が進んできております。ただ、パチンコに関しては、まだまだ回復途上です。

実際販売台数は、パチンコホールさんが改刷…新しい紙幣への対応のために、ビルバリへの追加投資を行うということで、機械への投資を抑え気味になっています。来期以降はそういった投資が減ってくるとみて、回復を見込んでいきたいと思っております。パチスロに関しては「BT」という新しいボーナストリガーの機種が出てくるということですし、パチンコに関しても「ラッキートリガー」搭載機が非常に販売好調、稼働好調ということで、そのパワーアップ版がスマパチに採用されるほか、「Cタイム」に関しても緩和があるということで回復を狙っていきたいと考えております。我々としても、そういった最新のトレンドを取り込んだ機種を開発していくため、発売の延期を検討している、ということです。

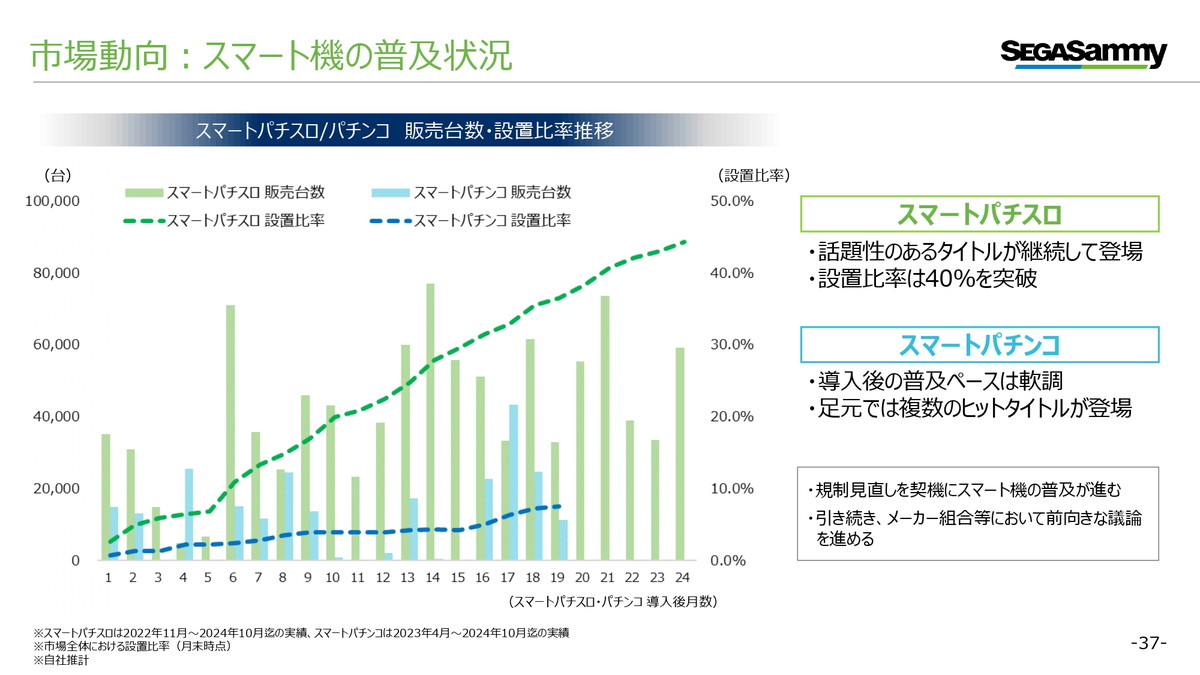

実際、スマートパチスロに関しては普及しているのかというと、設置比率をみると40%を超えております。これだけ見るとスマートパチンコは9%ほどと鈍いんですが、今後、スマートパチンコの方がメダルパチンコ機、P機と言われてるものよりも稼動が良いものが増えてきております。設備投資もかかりますけども、今後も伸ばしていけると考えております。またスマートパチンコの方がさらにいいものを作れると思わせる規則も出てくるので、今後伸びてくると期待しております。

『e北斗の拳10』に関しては3.5万台販売しまして、稼動水準も市場平均を上回って、今年出たパチンコ機の中では一番販売された台数となっております。現在でも稼働シェア5%弱で推移しています。

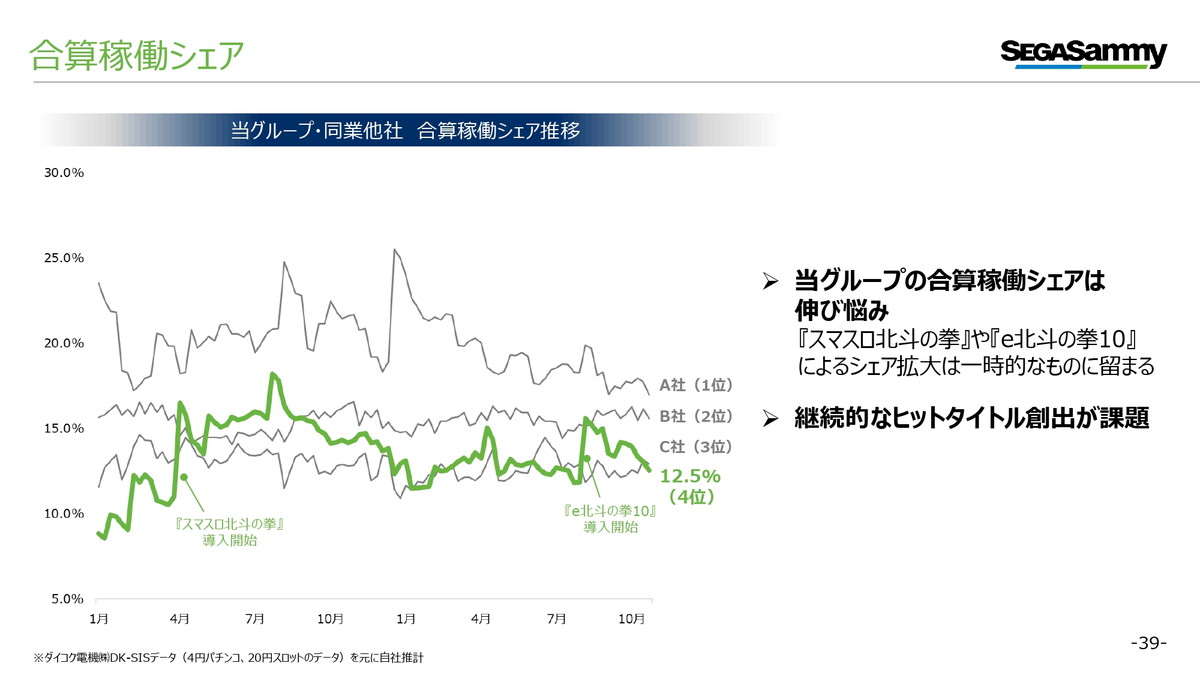

我々がKPIとして注目しているのは合算稼働シェアです。パチンコとパチスロを合わせたものですが、ずっと3位でしたが、足元で4位に転落しております。1位を目指していこうというのが社内目標です。ここ数年、トップスリー内外にいるのがサミーの現状であります。

今後のラインナップにつきましては、足元の第3四半期は『スマスロ頭文字D 2nd』と、12月には『スマスロ 聖戦士ダンバイン』の投入を予定しております。来期以降には大変好評だった「転生の章」の後継作『スマスロ北斗の拳 転生の章2』、大ヒットアニメの『東京リベンジャーズ』、そしてメダル機6.5号機の最大のヒット作である『甲鉄城のカバネリ』の次回作、アニメとしてスマッシュヒットした『リコリコ(リコリス・リコイル)』と来期にかけて攻勢をかけていきたいと考えております。このうち1つは今期中に投入する予定でした。

ゲーミングに関しましては、先ほどお話があった通り、『Railroad Riches』が大変好評です。これまでの課題は、ヒット作をいかに出すかでしたが、今は多くの受注をいただけるようになり、いかに生産台数を増やしていくのか、そしてボトルネックを解消していくかに移っております。

また、Baccarat(バカラ)の機械もアジアで大変好評をいただいておりまして、アメリカにも順次導入を検討しております。

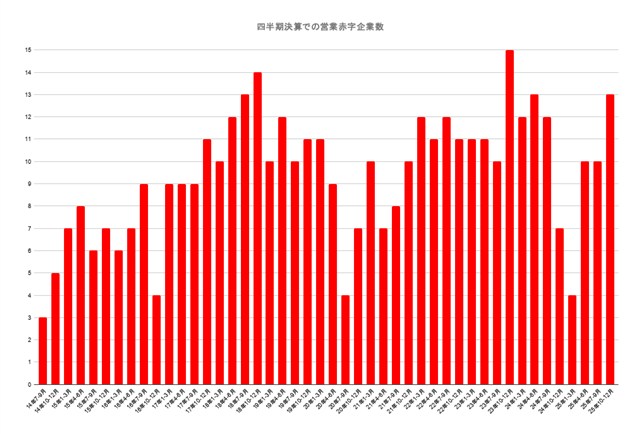

ゲーミング事業は、10年以上ずっと赤字のビジネスでしたけども、足元で月次黒字化を達成しておりますし、来期には黒字化できるように事業成長できるように取り組んでおります。

そして2件発表しているM&Aに関しましても、GANについてはカジノライセンスの再取得する必要があるため、クロージングするのに時間がかかっておりますが、今期中のクロージング、そして来期からの連結開始を目指しております。そしてSTAKELOGIC社に関しては、来期(2025年3月期)の第2四半期ぐらいからの連結開始を目指してクロージングの準備を進めております。

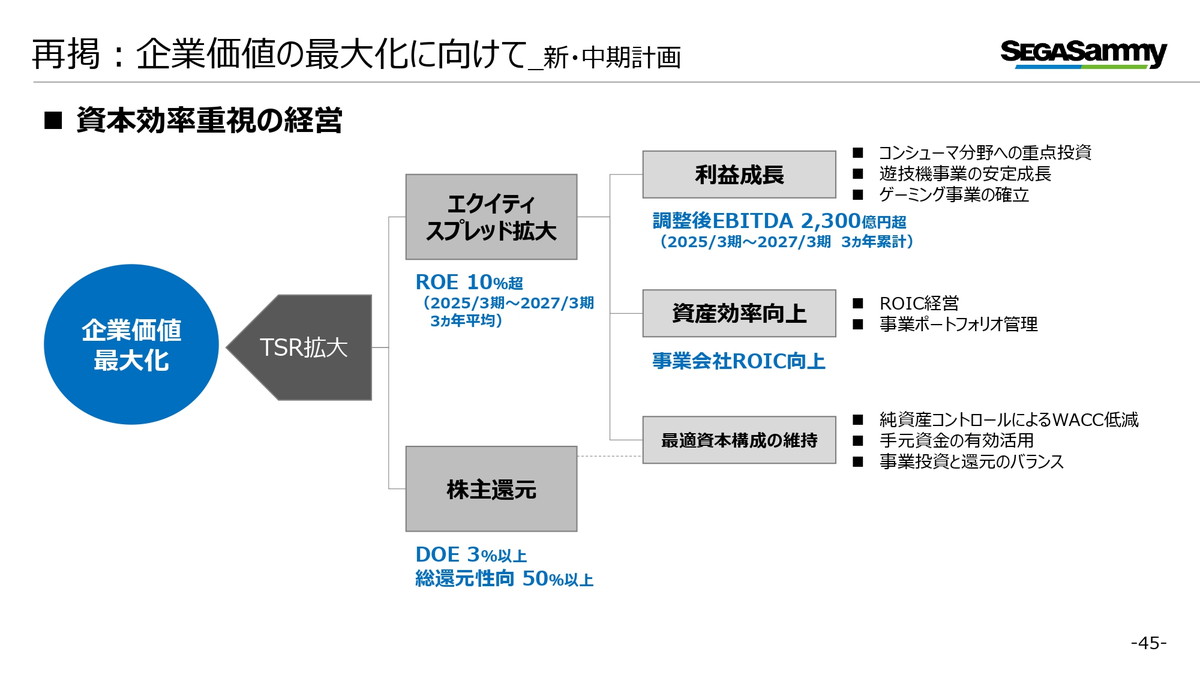

成長投資に関しましては、今期よりスタートした中期計画では、3ヵ年累計での調整後EBITDA 2300億円超、3ヵ年平均でのROE(自己資本利益率)10%超を目標に掲げ、利益成長と適切な株主還元を通じて企業価値の最大化を目指しています。 ROIC(投下資本利益)については、事業毎にターゲットを設け向上に取り組んでいます。

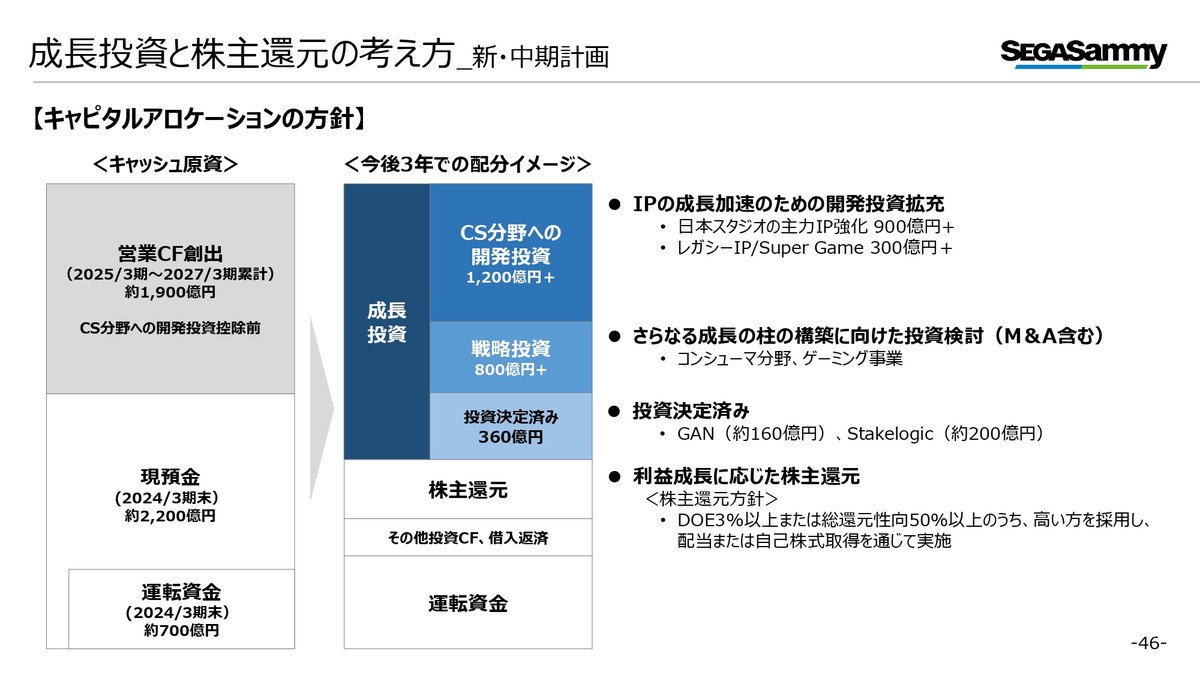

株主還元は先ほどご説明した通りでございます。若干アップデートされておりますけども、この3年間で稼いだ資金と今ある資金、そして銀行を含めて調達した資金をどう使っていくかを示しているのが右側の表になっております。

日本のスタジオ主力IPの強化に900億円以上使い、レガシィIPやスーパーゲーム等に300億円使い、コンシューマ分野の開発投資として1200億円を投じます。また主にM&Aになると思いますけども、コンシューマ分野とゲーミング事業に800億円の投資を検討します。ゲーミング事業に関しては、GAN160億円、STAKELOGIC200億円の2件が投資決定済みです。

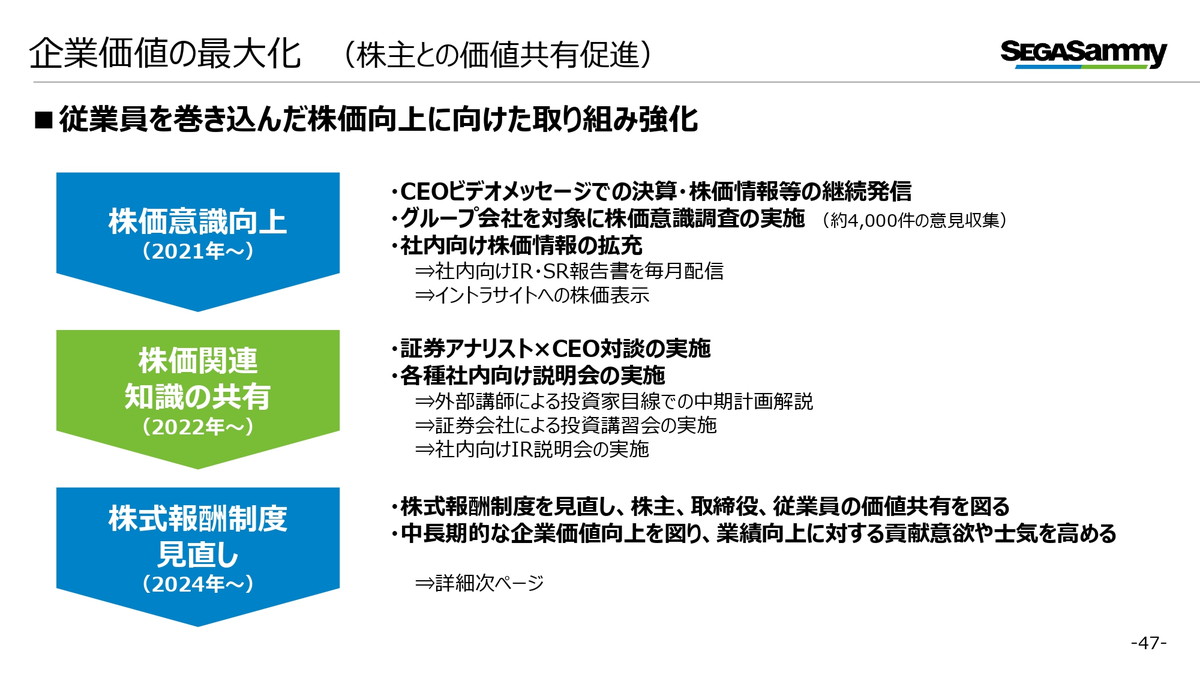

また、従業員が自分の会社を信じ、自分たちも株を買いたいと思ってもらえることが非常に重要だと考えております。そして株価を意識する経営ということを取り組みを過去よりずっと行ってきました。

こうしたことを表だって行うようになったのは2021年からです。私から継続的に決算や株価の状況を発信したり、株価の意識調査を行って4000件を超える意見をグループ社員から受け取ったり、IR・SR部も社内向けに積極的に毎月情報配信を行い、イントラネットの一番見えるところは株価が毎日表示させたり、といった取り組みを行っております。

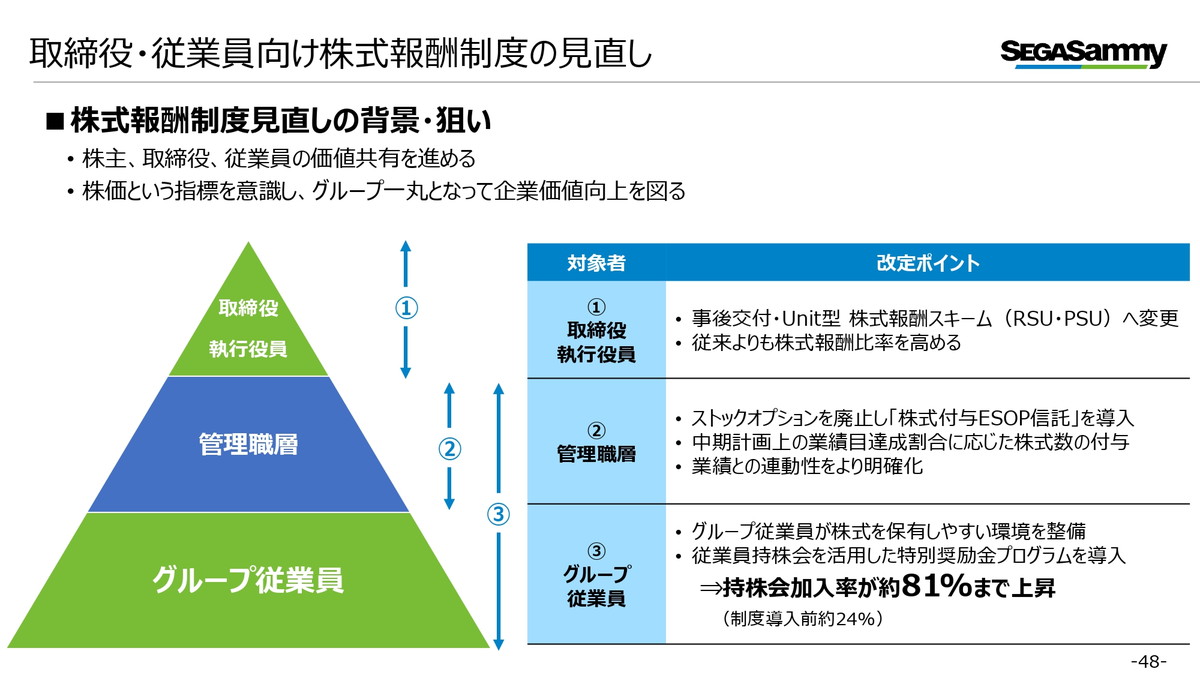

そうした中、2022年には、証券アナリストの方と私の対談を社内向けに実施したり、証券会社による投資講座を社内向けに開いていただいたり、社内向けのIR説明会を積極的に行ったりするなかで、株式報酬制度をこのほど抜本的に見直しまして、株主・取締役・従業員が全て同じ方向を向いて企業価値を上げていく、ということで中期的に企業価値向上を目指して貢献意欲を高める施策も打っております。

具体的には、取締役向けには譲渡制限株式ユニット(RSU)と業績連動型株式ユニット(PSU)を設定しております。管理職向けにはストックオプションを行っていましたが、ストックオプションだと決まった基準価格から上がった額の差額でしかもらえないため、タイミングによってもらえる額が変わってしまうことがありましたので、株式付与ESOP信託を導入しました。また海外のキーメンバーにも株式報酬制度を設定しております。

そして一番大きく変わったのが、グループ従業員の株式保有を増やすため、従業員持株会の活性化プログラムを実施いたしました。制度導入前は、社員の24%が持株会に加入しておりましたが、このキャンペーンを実施したことによって、なんと81%まで上昇し、東証上場企業の平均を上回っております。

以上でご説明を終わります

■質疑応答

【全社】

Q:計画と比較して上期実績がどの程度上振れたのか教えて欲しい。

A:連結では経常利益段階で約 180 億円の上振れとなった。内訳としては、エンタテインメントコンテンツ事業が約 110 億円、遊技機事業が約 70 億円の上振れとなった。エンタテインメントコンテンツ事業では、コンシューマ分野において、「Total War」シリーズ等の DLC 販売やサブスクリプション売上が好調に推移したことに加え、固定費が想定以上に抑制されたことや為替による押し上げ影響等も大きかった。また、映像分野においても、「ソニック」に関連する映像配分収入等が想定を上回った。遊技機事業では、販売台数および販売単価が想定を上回ったことによる影響が大きかった。

【エンタテインメントコンテンツ事業】

Q:新作の『メタファー:リファンタジオ』、『ソニック × シャドウ ジェネレーションズ』の販売本数が初動 100 万本を超えたが、これらタイトルの期初計画と今後の見込みを教えてほしい。

A:両タイトルとも期初計画に対して順調に推移しており、まずは確実に計画達成を目指している。『ソニック × シャドウ ジェネレーションズ』については今後ソニック映画の公開も控えているため相乗効果を期待したい。

Q:新作の『ソニック × シャドウ ジェネレーションズ』、『メタファー:リファンタジオ』がともに好調だが、この背景は何か?

A:作品の質が高く評価されていることと、プロモーション施策が効いているためと考えている。いずれの作品も Metacritic で業界のプロからもユーザーからも高く評価されている。プロモーションにおいては、アジアを中心に各種ゲームショーへの参加やインフルエンサーとの提携などを実施して盛り上げていく工夫も行っている。

Q:Q2 のリピート販売が堅調だった理由は何か。

A:Q1 も好調であった『ユニコーンオーバーロード』や『ペルソナ 5 ザ・ロイヤル』(リマスター版)等が引き続き好調に推移しているほか、「Total War」シリーズが復調している。また、デジタルディストリビューションの強化を進めており、ラインナップの整理やプライシングの強化を戦略的に実施している事がリピート販売全体を後押ししている。

Q:コンシューマ分野における“その他”の売上が第 1 四半期と比較して減少している要因は何か。

A:主に、為替影響による押し上げ効果が減少したほか、サブスクリプション等の売上が第 1 四半期に大きく発生していたこと等がと考えている。

Q:欧州構造改革は完了したのか?また、その効果はどのようなものか?

A:Amplitude の MBO により欧州構造改革は完了した。欧州各スタジオにおいては主力タイトルへの選択と集中により、強みに特化したラインナップ編成を進めている。足元では、「Total War」シリーズにおいてユーザーコミュニティとの対話を強化した上で追加 DLC を投入したところ、ユーザーからの高評価を得ることができた。また、ゲーム本編においても想定以上の売上貢献が見られるなど、改善効果が出始めている。

Q:2024/3 期の『HYENAS』開発中止の決断は早く、適切だった。決断できたのはなぜか。

A:定量情報を重視して決断した。先行テストでは好意的なコメントもあり、ローンチしてプレイヤーの判断に委ねることも考えたが、新規 IP であることや、欧州スタジオのオンラインゲーム開発・運営に対する経験値不足に加え、インフレ等によりコスト構造が悪化したことが課題であった。こうした状況を踏まえ、ローンチ後の運営・追加開発の採算性等を考慮し、中止すべきとの判断に至った。

Q:アトラスのタイトルがグローバルで好調だが、このアトラスの開発リソースを強化し、フルゲームのウエイトを上げていく考えはあるか。

A:アトラスは当グループが行った M&A の中でも最も成功した事例の一つ。アトラスは、かつては限られたリソースの下、国や地域、プラットフォームなどの展開先を絞り込んで販売することが多かったが、セガと一緒になったことでこれを広げるケイパビリティを得た。『メタファー:リファンタジオ』は、製品クオリティの高さに加え、セガのパブリッシングの力を最大限使いマルチプラットフォーム・全世界同時発売を予定通り 実行できたことがスタートダッシュにつながったと考えている。

Q:各プラットフォームでローンチタイトルを提供することでプラットフォーマーに協力してきたという話があったが、次世代のプラットフォームでも同じと考えて良いか。

A:当グループは幅広いプラットフォームに対しプロダクトを提供できる高い開発力と対応力がある事から、これまでも様々な新ハードや新プラットフォームのローンチ時にタイトルを提供するなどの協力をしてきた。ローンチタイトルを提供することで、プラットフォーマーからの大きなサポートをいただけるという側面もある。

Q:今後、映像分野はより重要な位置づけとなるのか。

A:2025/3 期から独立したサブセグメントとしており、トランスメディア戦略の観点からも強化を図っていく。特に、中核のトムス・エンタテインメントは、従来の映像制作に加え、現在は作品のプロデュースに注力し、当グループのみならずグループ外の制作会社にも参加してもらってパイプラインを増やしていこうとしている。また、グループとしては、ソニック映画の様に思い切った出資を行うケースや、ライセンスアウトによりリスクを抑制した取り組みも進めるなど、バランスを取りながら拡大していきたい。

Q:ドラマ『龍が如く ~Beyond the Game~』(プライムビデオ)は賛否両論あるようだ。「龍が如く」シリーズのリピート販売への効果はすでに出ているか。

A:龍が如くのドラマに対して賛否があることは承知している。龍が如くに限った話ではないが、当グループが保有する IP の映像化など展開を拡大している。例えば龍が如くではゲームのプレイ動画の配信を通じて、ゲームはプレイされないが、新たなファンになる方が出てきている。映像化等の取り組みを進め、ファン層の拡大を進めていきたいと考えている。

Q:現在フルゲームの市場が弱いが、来年にかけてどう変化していくと見ているか。

A:日本国内の市場の盛り上がりは限定的だが、グローバルでは市場の成長が継続していると認識している。デジタルディストリビューションの拡大により価格弾力性が増し、拡販に対する打ち手が増え、伸び代があると考えている。一方で既存の大型 IP に人気が集中し、業界全体で新規 IP にチャレンジしにくくなっている点は課題と考えている。グループでは、主力 IP 作品とのバランスを見ながらレガシーIP の活用や新規 IP の創出にも取り組んでいく。

【遊技機事業】

Q:下期発売タイトル受注の軟調は、市場全体における話か、セガサミー固有の要因か。

A:市場環境、および当社ラインナップがともに影響していると考える。パチンコの稼働が軟調に推移している中で、オペレーターはパチンコ機の購入に対して慎重になっていると考える。 その状況下で、例えば『P いくさの子 織田三郎信長伝』等は魅力的なスペックであると考えていたが、ラッキートリガーを搭載していない点が中々受け入れられず、販売が苦戦した。

Q:直近で合算稼働シェアが低下し、業界内で 4 位となっているがその要因は?

A:同業他社より主力タイトルが導入され、相対的に当社の稼働シェアが減少した。

Q:タイトル開発における試射評価プロセスの実施状況は?また、直近タイトルの軟調な稼働状況を受けて、同プロセスをどのように評価しているか。

A:従業員、および専門の評価会社によるタイトルの評価を行い、その評価結果と、市場での実際の稼働との比較も実施して、より効果的な施策となるよう努めている。直近の稼働状況については、規制の変わり目とラインナップをうまく合致させられなかったことも要因の一つとなり、稼働の軟調なタイトルが出てしまったものと考えている。

会社情報

- 会社名

- セガサミーホールディングス株式会社

- 設立

- 2004年10月

- 代表者

- 代表取締役会長 里見 治/代表取締役社長 グループCEO 里見 治紀

- 決算期

- 3月

- 直近業績

- 売上高4289億4800万円、営業利益481億2400万円、経常利益531億1400万円、最終利益450億5100万円(2025年3月期)

- 上場区分

- 東証プライム

- 証券コード

- 6460