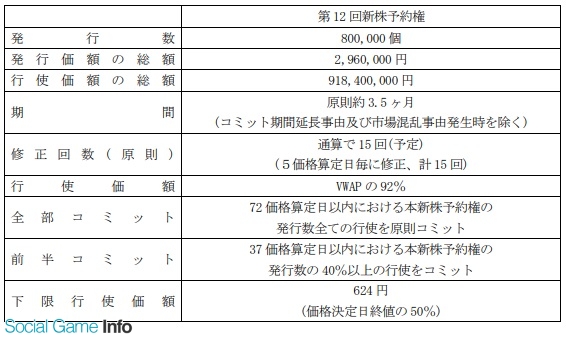

エディア<3935>は、4月12日、EVO FUNDを割当先とした第12回新株予約権の発行を発表した。新株予約権の発行価額は1個あたり3.70円で発行総額は296万円。すべての権利(80万個)が行使されると最大で9億1636万円の資金が調達されることになる。

エディア<3935>は、4月12日、EVO FUNDを割当先とした第12回新株予約権の発行を発表した。新株予約権の発行価額は1個あたり3.70円で発行総額は296万円。すべての権利(80万個)が行使されると最大で9億1636万円の資金が調達されることになる。資金調達の目的は、ソフトウェア開発費用ならびに将来のM&Aおよび資本業務提携に係る資金を確保するためとしている。具体的な使途の内訳は以下のとおり。

①ソフトウェア開発費用に4億1600万円を充当(2018年8月~2019年7月)

②M&A・資本業務提携に5億円を充当(2018年8月~2019年7月)

なお、今回の新株予約権は、買取契約(コミット・イシュー)が締結されており、同社が本新株予約権の対象となる当社普通株式の予定株数(80万株)をあらかじめ定め、行使期間中の価格算定日の売買高加重平均価格(VWAP)に基づき、本新株予約権の発行日の翌日以降、原則として72価格算定日以内に、割当予定先が必ず新株予約権の全てを行使する(全部コミット)手法となっている。

会社情報

- 会社名

- 株式会社エディア

- 設立

- 1999年4月

- 代表者

- 代表取締役社長 賀島 義成

- 決算期

- 2月

- 直近業績

- 売上高36億700万円、営業利益2億6200万円、経常利益2億3700万円、最終利益2億3400万円(2025年2月期)

- 上場区分

- 東証スタンダード

- 証券コード

- 3935