ヒューマンメディアは、市場調査レポート「日本と世界のメディア×コンテンツ市場データベース Vol.14 2021」を3月中旬より刊行すると発表した。価格は通常8万9000円だが、3月・4月に申し込むと特別価格7万5000円で提供するとのこと。

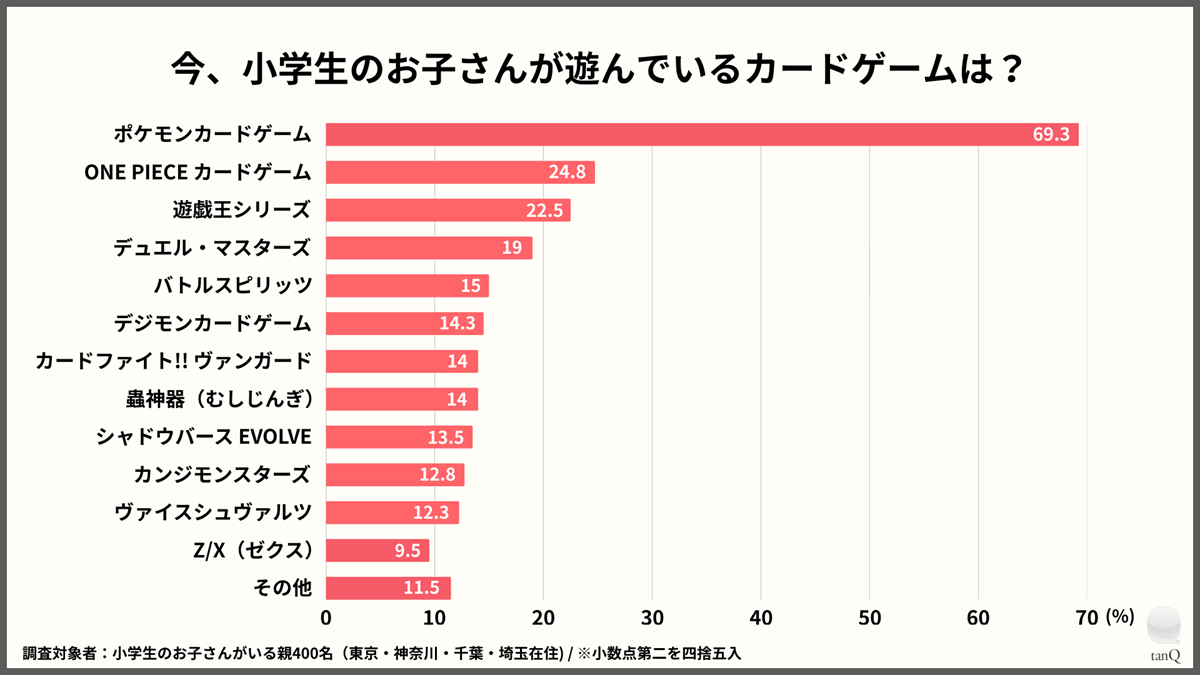

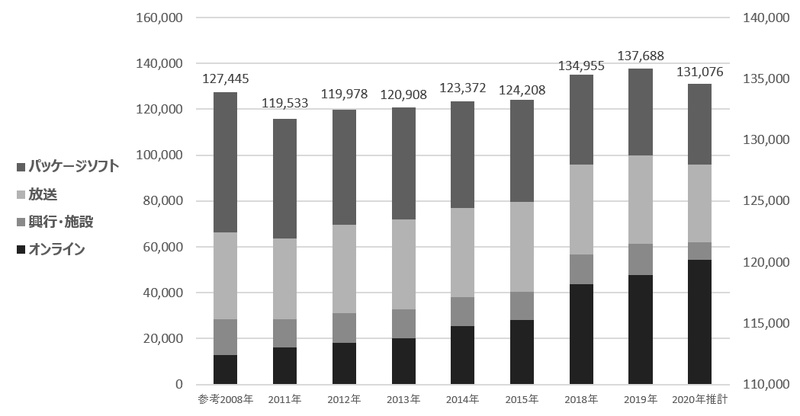

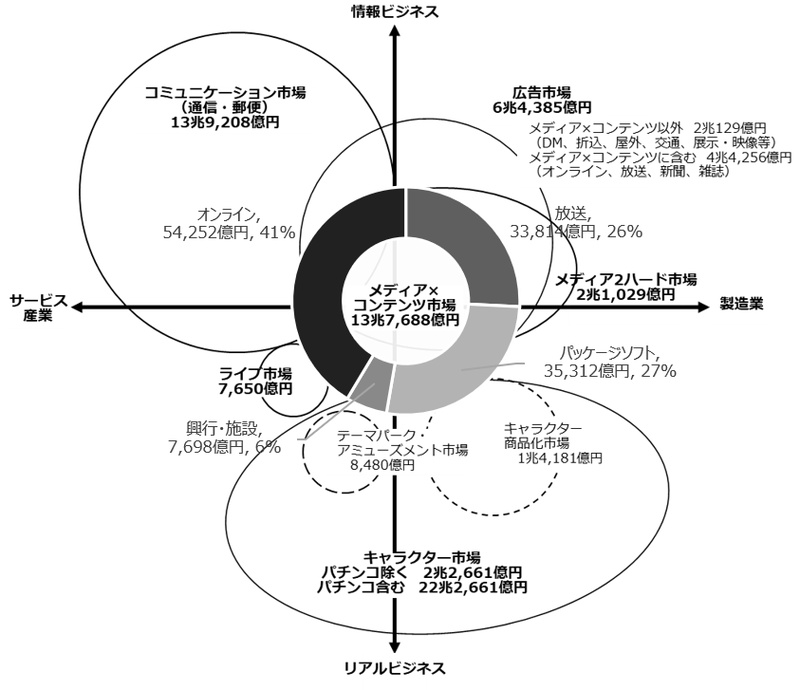

リーマンショックと東日本大震災で縮小した国内メディア・コンテンツ市場は、 2010年代後半に回復。2019年に過去最大になったが、2020年は4.8%減。

2010年代の日本のコンテンツ市場は、2008年のリーマンショック後の2009年に前年比5%縮小、東日本大震災の翌年の2012年まで横ばいが続いた。2013年から拡大基調となり、2016年には2008年規模に回復、以降も拡大を続けて2019年は2008年以降最大となった。

流通メディア別では、映像配信、音楽配信、PC・携帯電話・スマホ向けゲーム、電子出版、オンライン広告等の「オンライン」は2008年の参考値では10.2%、2011年も13.4%を占めるにすぎなかったが、毎年拡大が続き、2019年には全体の34.8%を占めるまでになった。その規模は2019年に2011年の約3倍、金額は3兆1,849億円増となり、2010年代の市場の回復と拡大は、ほぼこの分野が担ったといえる。

一方、映像ソフト、音楽ソフト、ゲームソフト、新聞、印刷出版等からなる「パッケージ」は、2008年参考値では47.9%、2011年も43.5%を占めていたが、毎年減少が続き、2019年に全体の27.4%に縮小。その規模は2011年から2019年まで27.4%減、金額では1兆4,243億円減となった。

「放送」の規模は2010・2011年に3.5兆円台にまで減じたが、以降、3.7〜3.8兆円台を維持している。しかし市場全体の中のシェアは、2011年の29.5%から、2019年に28.0%に縮小した。

映画館、アーケードゲーム、カラオケからなる「興行・施設」は、東日本大震災の直接影響で2011年に2008年参考値から19.5%減に縮小し、以降、2018年まで微増、2019年に600億円超の拡大となった。

2020年の分野別推計では、「興行・施設」が43.3%減で最も大きな打撃を受け、広告収入が減った「放送」も12.2%減となった。「パッケージ」は、映像・音楽ソフト、新聞、印刷出版は減少したが、家庭用ゲームソフトが拡大したため6.4%減にとどまった。「オンライン」は、映像配信、音楽配信、スマホ向けゲーム、電子出版が大きく伸び、オンライン広告も微増を維持して、合わせて5.3%増となり、全体の41.4%を占めるに至った。

2010年代の国内メディア・コンテンツ市場規模・流通メディア別割合の推移と2020年の推計値(単位:億円)

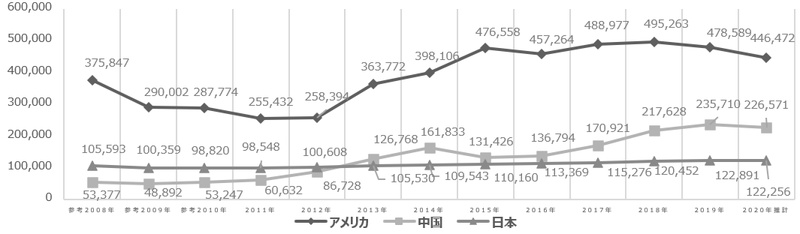

世界のメディア・コンテンツ市場規模は、米・中・日・英・独・仏・韓・インドの順。 2020年には米が6%以上、独が約8%、仏が11%以上縮小。

2019年の世界20か国・地域のメディア・コンテンツ市場規模を調査した結果、円建てで米、中、日、独、英、仏の順となり、前年と変わらない。世界最大の米国の市場規模は日本の約4倍で、2位の中国は約2倍、4・5位の独・英は約1/2、仏は約1/3である。これ以下は、韓国、インドと続き、人口の多いインドの市場の規模は未だ韓国に及ばないが、今後の成長の余地は大きい。

2010年代の世界各国・地域の市場規模の推移は、リーマンショックの影響により、2008年から2009年に、米が22.9%、中国が8.4%、他の国・地域も全て縮小した。これは実際の市場の縮小に加え、ドル、ユーロ、中国元はじめ、全ての通貨レートが円高になったことによる。

米国の市場規模は、円高・ドル安傾向が、2011年をピークに2012年まで続く間、円建てでは2008年の3/4程度の水準になったが、2013年以降、ドル高傾向とともに市場規模数値も拡大し、2014年に2008年規模に回復、2015年に急激なドル高とともに市場規模を大きく拡大し、以降、2019年まで47兆円以上、日本の約4倍の市場規模を維持している。

中国の市場は、2012年まで元安・円高が続く中、2010年から円建てでも拡大に転じ、元高・円安の傾向となった2013~2015年には、大きく伸びて日本の規模と逆転、2019年まで元・円のレートが安定する中で市場の規模は拡大を続け、2008年の4倍の規模となった。

2020年のコロナ禍による影響を、米・中・独・仏・インド・インドネシアの6か国について推計した結果、円建てで米が6%以上、独が約8%、仏が11%以上、インド、インドネシアが22%以上の縮小となった。中国は円建てでは4%程度縮小となったが、通貨安の影響が反映されたもので、自国通貨換算ではコンテンツ市場の規模は微増と推計される。

日本の2020年の市場は13兆1,076億円、前年比4.8%、6,612億円の減少と推計したが、世界の国・地域との比較では、海外統計が存在しないカラオケ、アーケードゲーム等を除いた金額としたため、2019年とほぼ同じ規模になると推計される。

2010年代の米・日・中のメディア・コンテンツ市場規模の推移と2020年の推計値(単位:億円)

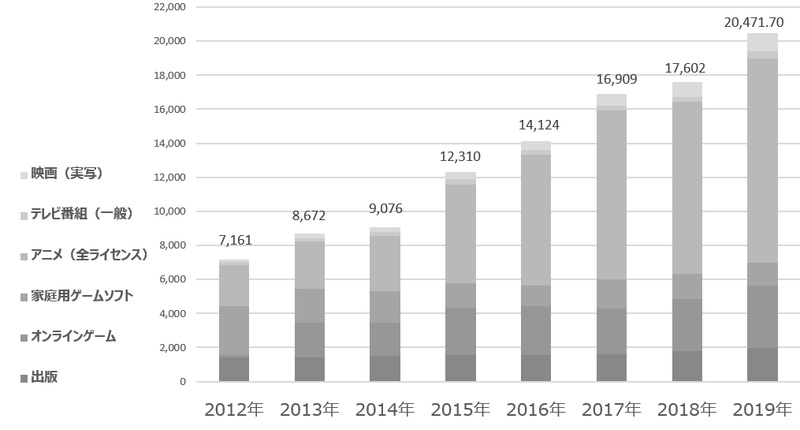

日本のコンテンツの海外進出による海外市場は2019年に約2兆円。2012年から 3倍近くに拡大。分野別ではアニメ、次いで主にスマホ向けのオンラインゲーㇺが大きい。

2019年の日本のコンテンツのうち、映画(実写)、テレビ番組(一般)、アニメ(映画+テレビ、商品化ライセンス含む)、家庭用ゲームソフト、オンラインゲーム、出版の7分野の海外進出による海外市場の規模を調査した結果、合計2兆471.7億円で、前年から2,869.7億円、16.3%増となった。

日本のコンテンツの海外取引は、「ライセンスによる権利取引」と、「海外の子会社等の現地での販売・配信、加えて国内から海外向けのEC・配信」という方法がある。海外取引の方法はコンテンツの分野により異なる。

映画、テレビ番組、アニメ、印刷出版は、主にライセンスによる権利取引によっているが、家庭用ゲームソフトは海外向け販売によっており、オンラインゲームは、ライセンスと海外からの配信、日本からの配信が併用されている。

出版においてもマンガの電子出版では、海外と日本からの配信が行われている。海外市場の規模は、各分野のそれぞれの取引データから、日本から海外に輸出されているコンテンツの消費売上である市場規模を推計した。

2012年以降、日本のコンテンツのの海外進出による海外市場の規模は、年々拡大し、 2019年は2012年の3倍近くになった。2013年以降、各国通貨高、円安傾向に転じたたことも、円換算の海外からの収入拡大の要因になった。

海外市場の規模が最も大きい分野はア二メで、2018年に1兆円を達成、2019年には1.2兆円を超えた。次いで2013年以降、世界的なスマホの普及で急成長したオンラインゲームが3,689億円となり、続いてマンガを主とする出版も拡大を続けている。

それに次ぐ家庭用ゲームは2016年に2012年の半分の規模となり、以降、年により上下している。家庭用ゲームに次ぐ、映画は毎年拡大しており、最も小さいテレビ番組の分野は2017年に縮小したが、以降は増加傾向にある。

2010年代の日本コンテンツの海外市場規模と分野別割合の推移(単位:億円)

2018年の世界20か国・地域の市場合計約120兆円、1位・米国49.5兆円・合計の約41.2%

世界の国・地域別の市場規模は、1位米国49.5兆円・20か国合計の約41.2%、2位中国21.7兆円・約18%、日本は3位・約9.7% 、4位以降は、独、英、仏、韓、インド、イタリア、ブラジルの順。2014年から2018年まで中国、米国、ロシアや概ねのアジアの国は拡大しているが、日本は微増、欧州各国は横ばい、ブラジルは縮小。今後、国境を越えた配信等のグローバルなビジネスが世界に浸透、ハリウッドの映画産業、米国IT産業、中国メディア産業が、3つどもえの競合を繰り広げている。

【主な内容】

◆日本のメディア×コンテンツ市場

・日本のメディア×コンテンツ市場のメディア別・コンテンツ特性別の規模・構成の2010年代の推移、2020年の推計、2020年代の動向予測

・日本のコンテンツ各分野のビジネスモデルと動向

・日本のメディア×コンテンツ関連産業の市場動向

◆世界のメディア×コンテンツ市場

・世界20か国・地域のメディア×コンテンツ市場の規模・構成、海外6か国の2010年代の推移と2020年の推計、コンテンツ分野、国・地域別の2020年代の動向予測

・海外6か国のメディア×コンテンツ市場・産業のコンテンツ分野別現地調査レポート

◆日本のメディア×コンテンツの海外市場

・日本コンテンツの海外市場規模と国内への収入

・コンテンツ各分野別の海外進出動向

・海外6か国における日本コンテンツの進出状況のコンテンツ分野別現地調査レポート