アクロディア、EVO FUNDを割当先として約18億円を調達へ 第三者割当増資と新株予約権の発行で コンテンツサービスやIOTシステム、M&Aなどに充当

アクロディア<3823>は、本日(7月21日)、EVO FUND を割当先とする第三者割当増資とともに、第4回~第6回新株予約権の発行、金融商品取引法による届出の効力発生を条件として、EVO FUNDとの間で株式買取契約と新株予約権買取契約(ターゲット・イシュー・プログラム)を締結すると発表した。

アクロディア<3823>は、本日(7月21日)、EVO FUND を割当先とする第三者割当増資とともに、第4回~第6回新株予約権の発行、金融商品取引法による届出の効力発生を条件として、EVO FUNDとの間で株式買取契約と新株予約権買取契約(ターゲット・イシュー・プログラム)を締結すると発表した。 同社によれば、今回の第三者割当増資(新株発行)では、1株あたりの発行価額668.7円で、35万株発行し、手取概算金として、総額2億3000万円を調達する予定。また、新株予約権については、150万個で総額423万円で発行する。全ての新株予約権が行使されることで、総額15億9500万円の資金調達が想定される、としている。2つの手段を通じて、総額約18億2600万円を調達する見通し。

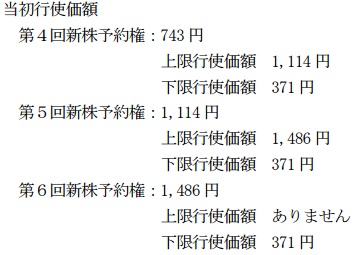

ターゲット・イシュー・プログラムとは、新株発行に際して、会社の希望する目標株価(ターゲット価格)を3パターン定め、これを行使価額として設定した新株予約権のこと。将来の株価上昇を見越し、3パターンの行使価額で段階的に新株式を発行(ターゲット・イシュー)することを狙ったものとなる。

なお、調達した資金の使途は以下のとおり。「モバイル BaaS」と「インターホン向け IoT システム」のソリューションのほか、スマートフォンゲームなどのコンテンツサービスの開発費用やプロモーション費用、シナジー効果の見込める事業の取得などに充当する、としている。

<株式発行による調達資金>

・プラットフォームソリューション事業の展開に係る資金…1億1400万円

・コンテンツサービス事業の展開に係る資金…5400万円

・シナジー効果が見込める事業の取得に係る資金…6300万円

<新株予約権発行による調達資金>

・プラットフォームソリューション事業の展開に係る資金…1億4200万円

・コンテンツサービス事業の展開に係る資金…3億4600万円

・シナジー効果が見込める事業の取得に係る資金…11億0800万円

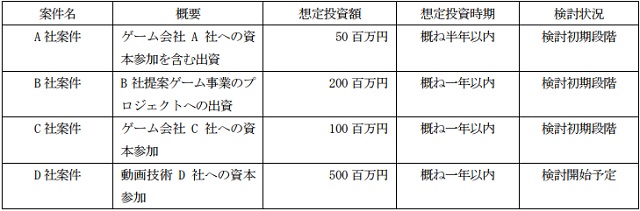

なお、シナジー効果が見込める事業については、以下の案件がでているという。

会社情報

- 会社名

- THE WHY HOW DO COMPANY株式会社

- 設立

- 2004年7月

- 代表者

- 代表取締役会長 田邊 勝己/代表取締役社長 篠原 洋

- 決算期

- 8月

- 直近業績

- 売上高9億0100万円、営業損失5億1400万円、経常損失4億0500万円、最終損失5億8100万円(2021年8月期)

- 上場区分

- 東証スタンダード

- 証券コード

- 3823