株式を上場している主要モバイルゲーム企業16社の2014年7~9月期(一部6~8月期)決算が出そろった。まず注目すべきは本業の儲けを示す営業損益が前四半期比(QonQ)で改善した企業が9社と半分以上を占めたこと。その中で、ミクシィ<2121>やKLab<3656>は前回の大幅な改善からの流れを継続という形で、ある意味順当なところだが、ディー・エヌ・エー(DeNA)<2432>、サイバーエージェント<4751>、グリー<3632>というプラットフォーム企業の利益がそろって改善したことが特徴的だ。各社のネイティブアプリへのシフトがそろそろ芽を出し、育ち、実を結び始めたというところだろうか。

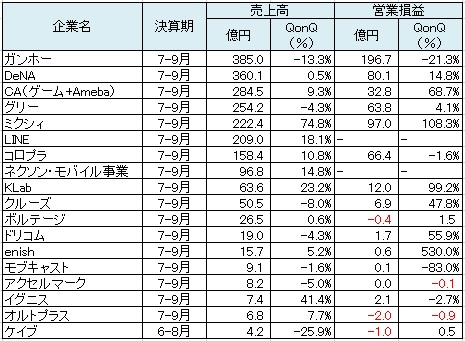

下の表は16社の決算内容を一覧にまとめたもの。これまでと同じく、参考として、LINEと、 gloopsなどを含むネクソン<3659>のモバイル事業の売上高も掲載し、サイバーエージェント(以下CA)のみ、ゲームに関連するAmeba事業とゲームその他事業の業績合計値を採用している。また、2014年7月に上場したイグニス<3689>もQonQの数字が把握できたため、新たに加えてみた。下の表を基準にざっくり数字を出すと、だいたい2200億円弱が現在の市場の規模ということになる。

![]()

▲売上規模順に並べた。前四半期との比較(QonQ)で、%表示のないものは実績

これを売上高と営業利益の増減別に分けると、以下のようになる(並びはコード順)。

増収増益…ミクシィ、DeNA、KLab、enish<3667>、サイバーエージェント

増収減益…ボルテージ<3639>、コロプラ<3668>、オルトプラス<3672>、イグニス<3689>

減収増益…クルーズ<2138>、アクセルマーク<3624>、グリー、ドリコム<3793>

減収減益…モブキャスト<3664>、ケイブ<3760>、ガンホー<3765>

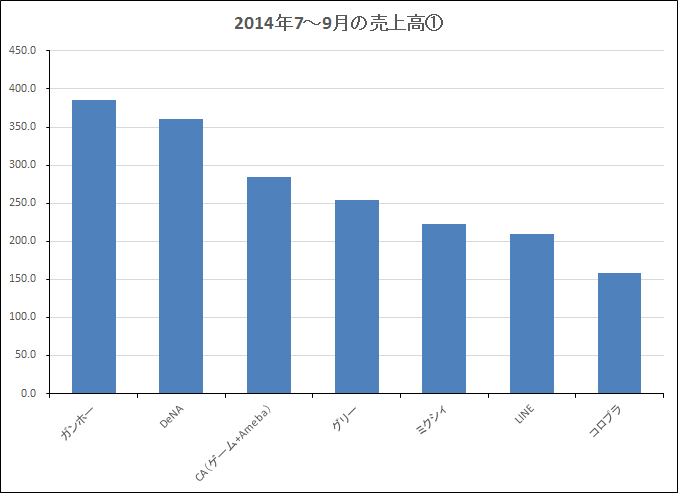

四半期売上高100億円以上を抽出して並べたのが下のグラフだ。売り上げを減らして追い上げられるガンホーと、追い上げるプラットフォーム企業という構図が見えてくる。『パズル&ドラゴンズ』が売り上げ面で、ややピークアウトの傾向を示すガンホーに対し、『FFレコードキーパー』で成功したDeNAが迫っているほか、ネイティブアプリへのシフトの成果がはっきりと見えてきたサイバーエージェントが3位に浮上、『モンスターストライク』の拡大が著しいミクシィもLINEとコロプラを抜き5番手に浮上している。

![]()

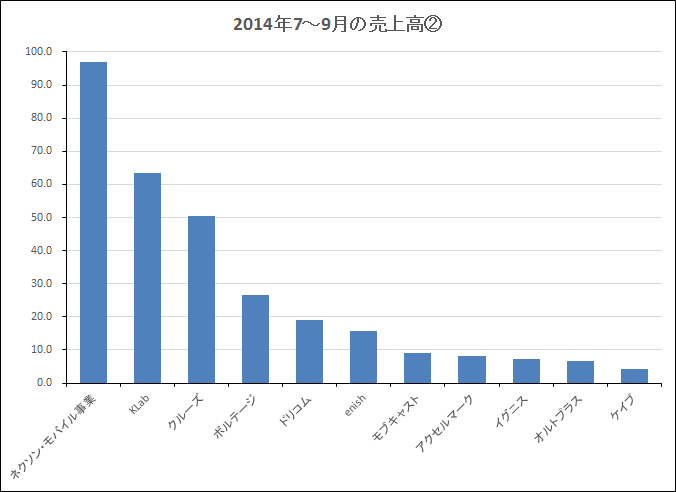

続いて下のグラフは四半期売上高100億円未満の銘柄となる。こちらの変動はKLabがクルーズを抜いて、逆に10億円以上の差を付けたことだ。そのほかの企業は前回と同じ並びで、イグニスの売り上げ規模はアクセルマークとオルトプラスの間に位置することになる。

![]()

なお、四半期として過去最高の売上高を記録したのは、ミクシィ、コロプラ、KLab、ボルテージの4社でこれは前回と同じ顔触れ。また、サイバーエージェントもVoyageが連結対象外になった2012年4月以降以降で見れば最高の売上高となっている。

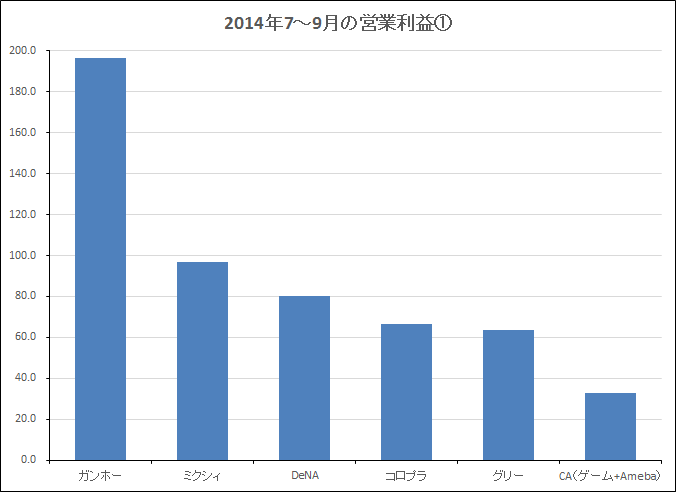

続いて利益面を見てみよう。四半期として過去最高の営業利益を計上したのはミクシィとKLabの2社のみとなる。DeNAやグリーは増益とはいってもまだ下げ止まりというニュアンスの方が正確な表現だ。それでもトレンドに変化が出てきたことは大きな前進と言えるだろう。なお、サイバーエージェントは2012年4月以降以降で見ればこちらも過去最高の数字となっている。

![]()

![]()

利益面で見ると減益とはいえ、ガンホーはやはり抜きん出た存在だ。ただ、ここでもミクシィがDeNA、コロプラ、グリーの3社をごぼう抜きにするなど驚異的な伸びを示している。『パズドラ』と『モンスト』はアプリ売り上げランキングで激しい争いを繰り広げているが、ここもガンホーの1強に終止符が打たれるのかどうか、10~12月期も引き続き注視しておきたい。

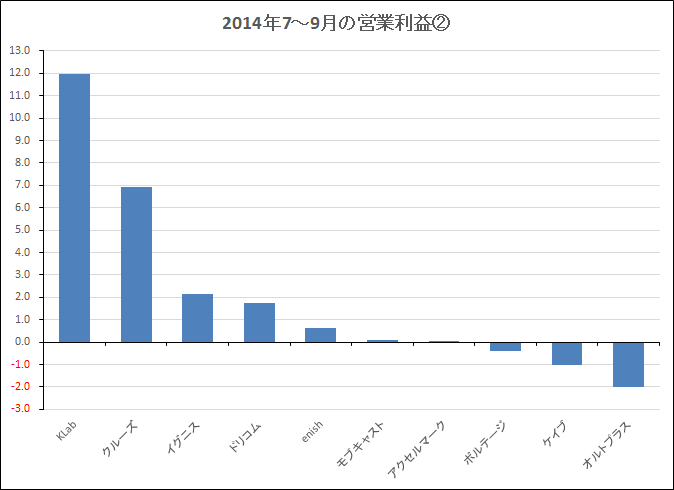

ちなみに営業利益は今回20億円を基準にグラフを2つに分けている。赤字計上となったのはボルテージ、ケイブ、オルトプラスの3社で、2四半期連続の赤字はオルトプラスのみ。ネイティブアプリへのシフトで負担が先行しているとのことだが、まだ出口は見えていないようだ。

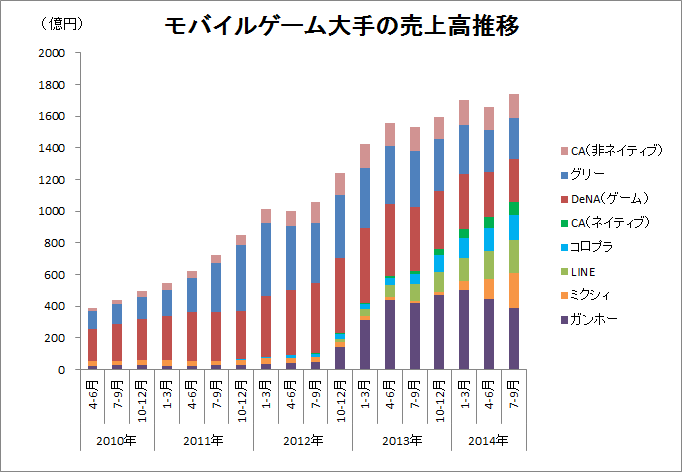

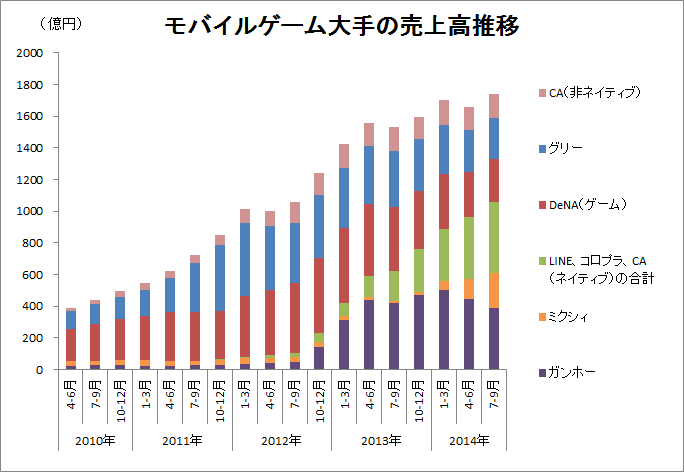

モバイルゲーム大手の売上高をまとめたのが下のグラフだ。ガンホーが減少傾向にあること、ミクシィが引き続き急成長していること、そしてDeNAとグリーの減少に歯止めがかかりつつあることが一目で分かる構図になっている。そして、前回は合計が減少となったのだが、今回は2014年1~3月を抜き、再び市場が拡大している。

さらにその下のグラフはコロプラ、LINE、CA(ネイティブ)を1つにまとめてみたものだ。前回と異なり、ミクシィは合計から外してみた。ミクシィの躍進の影に隠れがちだが、コロプラ、LINE、CA(ネイティブ)も着実に伸びているのが分かる。また、図がシンプルになったことで、ガンホーの市場シェアをミクシィが徐々に奪っているという構図も透けて見えてくる。

![]()

![]()

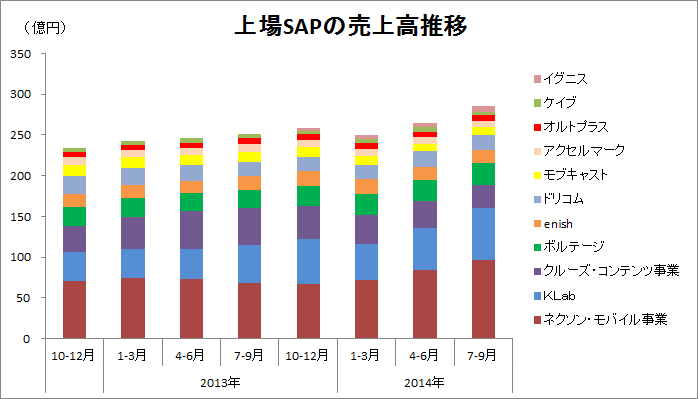

続いて、四半期売り上げ規模100億円未満の上場SAPの売上高推移をまとめたのが下のグラフ。クルーズはコンテンツ事業だけで見ると売り上げが大きく縮小している状態だ。また、この表についてもイグニスを新たに追加してみた(四半期推移の取得できた前9月期分を反映)。

ネクソンのモバイル事業とKLabの伸びが全体を押し上げているが、ネクソンは韓国子会社のゲームタイトルの好調が大きく貢献(関連記事)しており、実質的にはKLabの伸びが際立っていると言えるだろう。

![]()

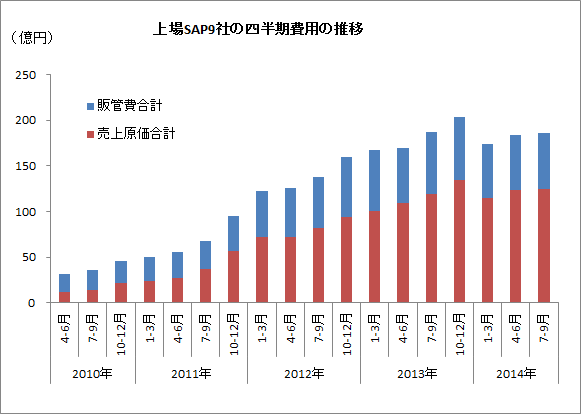

同じく、四半期売り上げ規模100億円未満の上場SAPの四半期費用の推移をまとめたのが、下のグラフだが、こちらはネクソンのモバイル事業と、四半期ごとのデータが集計できなかったイグニスは入っていない。7~9月期については前年同期比で0.8%減少、前四半期比で0.8%増加という結果になる。ただ、これを売上原価と販管費で分けてみると、特に前年同期比で売上原価が5.3%増加、販管費が11.6%減少という結果になる。決算短信などで、広告宣伝費や人件費の抑制という文言をよく見た覚えがあるが、それが数字になって出ているということだろう。

![]()

ここまで全体の状況を見てきたが、前四半期にはやや規模の縮小の見られた市場が、この四半期は再び拡大した結果となっている。その要因の1つは、やはり各社のネイティブアプリへのシフトが徐々に実を結んできたことなのであろう。ミクシィは言うに及ばず、サイバーエージェントやDeNAもネイティブアプリが成長を考える上での軸となりつつある。

その一方で、売り上げ規模100億円未満の上場SAPは、シフトの進展度合いで明暗が大きく分かれている。そのあたりは、以下の各社の個別の状況でもう少し踏み込んでみたい。

・ミクシィ<2121>

『モンスターストライク』を含むコンテンツ事業の売上高が194億円と200億円に迫るなど、引き続き驚異的な成長ペースを維持している。第2四半期(7~9月)は売上高222億円(前四半期比74.8%増)、営業利益96億円(同108.3%増)とQonQでも利益が倍増している。けん引役の『モンスターストライク』は世界累計利用者数が1600万人を突破(11月14日時点)、韓国でのAndroidアプリ版の正式サービス開始、中国版の事前登録開始とアジア展開も着々と進んでいる。ちなみに同社は通期予想を売上高1000億円、営業利益450億円と発表、第3四半期以降も増収増益基調が続くことが予想される。

・DeNA<2432>

待望のヒットタイトル『FFレコードキーパー』の誕生で、長いトンネルの出口から光が差し始めた。第2四半期(7~9月、IFRS基準)は売上収益360億円(前四半期比0.5%増)、営業利益80億円(同14.8%増)と久々にQonQでの増収増益に転じた。『FFレコードキーパー』は月商10億円超え、このネイティブアプリでの成功が次の成長への指針となることが期待される。なお、続く第3四半期はQonQで減収減益となる見通しだが、これは横浜DeNAベイスターズがオフシーズンになる影響が大きいとのこと。この辺は単純にコンテンツ企業として扱えない難しさだろう。

・KLab<3656>

主力タイトル『ラブライブ!スクールアイドルフェスティバル』が国内外で好調に推移したことに加え、『天空のクラフトリート』も堅調に推移して収益に貢献。四半期売り上げ規模100億円未満の上場SAPの中で突出した存在になりつつある。第3四半期(7~9月)は売上高が63億5400万円(前四半期比23%増)、営業利益が11億9500万円(同99%増)と四半期ベースでの過去最高業績を更新した。なお、続く第4四半期は、QonQで減収減益の見通しだが、特に利益面は年末年始にテレビCMを中心とする広告宣伝費を10億円計上することも影響する模様。

・enish<3667>

前年同期比では減収減益のため、厳密にはここに入れるべきか迷うところだが、第3四半期(7~9月)はQonQで売上高が前四半期比5.2%増の15億6900万円、営業利益は同6.3倍の6300万円になった。これは運用体制の再編・強化によるところが大きいが、そうした中で、5月に『ぼくのレストラン3』、6月に『バハムートクライシス』、そして11月には期待の新作『千年の巨神』の配信を開始した。第4四半期はQonQで減収減益の見通しだが、『千年の巨神』の貢献状況などに、引き続き注目しておくべきだろう。

・サイバーエージェント(ゲーム・その他メディア事業とAmeba事業の合算)<4751>

ネイティブアプリへのシフトが業績面にはっきりとした成果として現れてきている。ゲーム・その他メディア事業は、海外や国内ブラウザゲームがほぼ横ばいで推移する中、ネイティブアプリが伸び、売上高は過去最高を記録した。2014年9月期の18本のリリースに続き、2015年9月期も19本のリリースを計画しており、同様の成長トレンドを維持していくことが見込まれる。なお、ゲーム・その他メディア事業とAmeba事業の合算で見ると、第4四半期はQonQで売上高が9.3%増の284億円、営業利益は68.7%増の32億円となっている。

・ボルテージ<3639>

第1四半期(7~9月)は、売上高が前四半期比0.6%増の26億4700万円となったものの、営業損益は4100万円の赤字と損失計上に終わっている。ただし、同社の第1四半期赤字計上は3期連続のこと。つまりは平常運転との見方もできる。ちなみに会社側は計画比で赤字幅が縮小したとしている。主力の恋愛ドラマアプリに加え、サスペンスアプリも第2弾タイトル『ゴシップライター~消えたアイドルを救え!~』が第1四半期期中に立ち上がっており、第2四半期はQonQで増収増益に転じる計画だ。

・コロプラ<3668>

第4四半期(7~9月)は、売上高は158億円(前四半期比10.8%)と2ケタ成長を持続したものの、営業利益は66億円(同1.6%減)と減益にとどまった。ただし、これは広告宣伝費の増加が計画として盛り込まれており、当初計画通りと言える。ちなみに広告宣伝費で大きなものは『白猫プロジェクト』のテレビCMであり、これが『白猫プロジェクト』の大ヒットに寄与している側面も。なお、2015年9月期通期の予想は売上高が前期比30.7%増の700億円、営業利益が同27.1%増の300億円だが、これは第4四半期実績×4倍に新作などを加味した数字とのこと。

・オルトプラス<3672>

2四半期連続の赤字計上と苦戦が続く。売上高は『バハムートブレイブ』や『エンペラーズサガ』『サモンナイトコレクション』などが主力タイトルとして寄与し、前四半期比7.7%増の6億7500万円となっているだけに、原価率99.1%という収益体質の改善が急がれるところ。なお、2015年9月期も上期は赤字予想でまだ谷が続く見通しだが、通期では黒字転換を見込んでおり、第3四半期以降に大きく収益が改善する計画となっているようだ。

・イグニス<3689>

第4四半期(7~9月)は、売上高は前四半期比41.1%増の7億3700万円となったものの、営業利益は同3.6%減の2億1100万円となった。これはMAU拡大のための販促活動の強化が影響している。ネイティブソーシャルゲームアプリについては、これまで運用していた『神姫覚醒!!メルティメイデン』は2014年9月30日付で売却、現在は新作タイトル『ぼくとドラゴン』を開発中とのこと。

・クルーズ<2138>

ブラウザゲームからネイティブゲームへのシフトを推進中で、既に社内のクリエイターの半数がネイティブゲーム開発を行っている模様だが、まだその成果が数字に表れるところには至っていない。第2四半期(7~9月)は売上高が前四半期比8.0%減の50億4900万円、営業利益は同47.8%増の6億9300万円だが、これは宣伝費の効率化による抑制やブラウザゲームの外注費削減によるものとなっている。また、売上高に占めるコマース事業の比率が前四半期の39.5%から41.3%に高まっている。

・アクセルマーク<3624>

サービスのスマートフォンシフトを推進中で、スマートフォン向けサービスによる売上比率は2013年9月期の57%から2014年9月期は77%に拡大。モバイルゲームも人的リソースを新規ネイティブアプリ開発へ集中へ。第4四半期(7~9月)は、売上高が前四半期比5.0%減の8億1900万円、営業損益は前四半期の1300万円の赤字から100万円の黒字に黒転した。セガネットワークスが今冬配信予定の『大乱闘!!ドラゴンパレード』の開発を担当しており、これが2015年9月期に寄与してくることも期待されている。

・グリー<3632>

ミクシィやDeNAなど、ほかのプラットフォーム系企業と比べるとネイティブアプリへのシフトが遅れている印象があるが、コストコントロールの徹底で利益率の改善が進んだ。第1四半期(7~9月)は、売上高254億円(前四半期比4.3%減)、営業利益63億円(同4.1%増)で着地した。なお、ネイティブゲームの新規タイトル開発ライン数は増加している模様で、具体的な成果が出てくるのを待つところだろう。

・ドリコム<3793>

バンダイナムコゲームスと共同配信中の『ジョジョの奇妙な冒険 スターダストシューターズ』や『ONE PIECEトレジャークルーズ』といった大型IPタイトルの寄与が本格化してきた。これらのタイトルはドリコムの取り分のみを計上する「ネット」で売上計上されるため、利益率が押し上げられたという側面も。その結果、売上高は18億9500万円(前四半期比4.3%減)ながら、営業利益は1億7300万円(同56.1%増)と大幅な増益を達成している。その成果・経験を活かしつつ、現在、開発中という4本のオリジナルタイトルであらためて真価が問われるところだろう。

・モブキャスト<3664>

減収減益ではあるが、第3四半期(7~9月)の売上高は前四半期比1.6%減の9億1000万円ほぼ横ばいというのが実際のところ。一方で、利益は営業利益が同83.0%減の800万円にとどまっている。これはアプリストア対策のタイミングで一時的に広告宣伝費を投下したことが大きな要因で、計画的なものとのこと。自社開発の初めてのネイティブアプリとなる新作『ドラゴン★スピンZ』は当初の10月29日リリース予定から12月上旬に延期となったが、今後のネイティブアプリ開発も進んでいる模様。

・ケイブ<3760>

第1四半期(6~8月)は売上高4億2000万円(前四半期比25.9%減)、営業損益1億400万円の赤字(前四半期4100万円の黒字)と赤字転落。ネイティブゲーム3本のチューニングを行ったが、結果は出ていない模様。11月18日にNHNエンターテインメントがiOS版の配信を開始した『虫姫さま【究極バトル】』は同社のライセンス提供第1弾であり、その動向も注目される。

・ガンホー<3765>

主力タイトルの『パズル&ドラゴンズ』のダウンロード数は3100万ダウンロードまで拡大したものの、課金率は低下傾向にあるなどやや陰りも。ライトユーザー層を狙った『パズドラW』の実装も想定していたほどの効果は得られていないようだ。第3四半期(7~9月)は、売上高384億円(前四半期比13.3%減)、営業利益196億円(同21.3%減)と2ケタの減収減益になった。適正かつ合理的な数値の算出が困難であるとし、通期の連結業績予想については開示していないが、10月月次の単体売上高は約130億円となった模様で、単純に3倍すると第4四半期は売上高がQonQでプラス転換する可能性も出てきている。

売上高、利益ともトップのガンホーは、『パズル&ドラゴンズ』のピークアウト傾向をどうするかという課題を抱えてるが、そのほかの企業はネイティブアプリへのシフトが進んでいる企業ほど、順調な収益を上げられるという流れがさらに強まっている。『FFレコードキーパー』で潮目が変わりつつあるDeNAのようにプラットフォーム企業も含めて、今後もこうした傾向は強まっていくのではないだろうか。

なお、今年12月18日には、『ブレイブ フロンティア』などスマートフォン向けネイティブゲームアプリで成功しているgumiも東証への上場が予定されている。データがそろえば、次回からは取り上げたいところだ。

下の表は16社の決算内容を一覧にまとめたもの。これまでと同じく、参考として、LINEと、 gloopsなどを含むネクソン<3659>のモバイル事業の売上高も掲載し、サイバーエージェント(以下CA)のみ、ゲームに関連するAmeba事業とゲームその他事業の業績合計値を採用している。また、2014年7月に上場したイグニス<3689>もQonQの数字が把握できたため、新たに加えてみた。下の表を基準にざっくり数字を出すと、だいたい2200億円弱が現在の市場の規模ということになる。

▲売上規模順に並べた。前四半期との比較(QonQ)で、%表示のないものは実績

これを売上高と営業利益の増減別に分けると、以下のようになる(並びはコード順)。

増収増益…ミクシィ、DeNA、KLab、enish<3667>、サイバーエージェント

増収減益…ボルテージ<3639>、コロプラ<3668>、オルトプラス<3672>、イグニス<3689>

減収増益…クルーズ<2138>、アクセルマーク<3624>、グリー、ドリコム<3793>

減収減益…モブキャスト<3664>、ケイブ<3760>、ガンホー<3765>

■追い上げられるガンホー、追い上げるプラットフォーム企業

四半期売上高100億円以上を抽出して並べたのが下のグラフだ。売り上げを減らして追い上げられるガンホーと、追い上げるプラットフォーム企業という構図が見えてくる。『パズル&ドラゴンズ』が売り上げ面で、ややピークアウトの傾向を示すガンホーに対し、『FFレコードキーパー』で成功したDeNAが迫っているほか、ネイティブアプリへのシフトの成果がはっきりと見えてきたサイバーエージェントが3位に浮上、『モンスターストライク』の拡大が著しいミクシィもLINEとコロプラを抜き5番手に浮上している。

続いて下のグラフは四半期売上高100億円未満の銘柄となる。こちらの変動はKLabがクルーズを抜いて、逆に10億円以上の差を付けたことだ。そのほかの企業は前回と同じ並びで、イグニスの売り上げ規模はアクセルマークとオルトプラスの間に位置することになる。

なお、四半期として過去最高の売上高を記録したのは、ミクシィ、コロプラ、KLab、ボルテージの4社でこれは前回と同じ顔触れ。また、サイバーエージェントもVoyageが連結対象外になった2012年4月以降以降で見れば最高の売上高となっている。

■四半期最高利益を計上したのはミクシィとKLabの2社のみ

続いて利益面を見てみよう。四半期として過去最高の営業利益を計上したのはミクシィとKLabの2社のみとなる。DeNAやグリーは増益とはいってもまだ下げ止まりというニュアンスの方が正確な表現だ。それでもトレンドに変化が出てきたことは大きな前進と言えるだろう。なお、サイバーエージェントは2012年4月以降以降で見ればこちらも過去最高の数字となっている。

利益面で見ると減益とはいえ、ガンホーはやはり抜きん出た存在だ。ただ、ここでもミクシィがDeNA、コロプラ、グリーの3社をごぼう抜きにするなど驚異的な伸びを示している。『パズドラ』と『モンスト』はアプリ売り上げランキングで激しい争いを繰り広げているが、ここもガンホーの1強に終止符が打たれるのかどうか、10~12月期も引き続き注視しておきたい。

ちなみに営業利益は今回20億円を基準にグラフを2つに分けている。赤字計上となったのはボルテージ、ケイブ、オルトプラスの3社で、2四半期連続の赤字はオルトプラスのみ。ネイティブアプリへのシフトで負担が先行しているとのことだが、まだ出口は見えていないようだ。

■2014年1~3月を抜き、市場は再び拡大

モバイルゲーム大手の売上高をまとめたのが下のグラフだ。ガンホーが減少傾向にあること、ミクシィが引き続き急成長していること、そしてDeNAとグリーの減少に歯止めがかかりつつあることが一目で分かる構図になっている。そして、前回は合計が減少となったのだが、今回は2014年1~3月を抜き、再び市場が拡大している。

さらにその下のグラフはコロプラ、LINE、CA(ネイティブ)を1つにまとめてみたものだ。前回と異なり、ミクシィは合計から外してみた。ミクシィの躍進の影に隠れがちだが、コロプラ、LINE、CA(ネイティブ)も着実に伸びているのが分かる。また、図がシンプルになったことで、ガンホーの市場シェアをミクシィが徐々に奪っているという構図も透けて見えてくる。

続いて、四半期売り上げ規模100億円未満の上場SAPの売上高推移をまとめたのが下のグラフ。クルーズはコンテンツ事業だけで見ると売り上げが大きく縮小している状態だ。また、この表についてもイグニスを新たに追加してみた(四半期推移の取得できた前9月期分を反映)。

ネクソンのモバイル事業とKLabの伸びが全体を押し上げているが、ネクソンは韓国子会社のゲームタイトルの好調が大きく貢献(関連記事)しており、実質的にはKLabの伸びが際立っていると言えるだろう。

同じく、四半期売り上げ規模100億円未満の上場SAPの四半期費用の推移をまとめたのが、下のグラフだが、こちらはネクソンのモバイル事業と、四半期ごとのデータが集計できなかったイグニスは入っていない。7~9月期については前年同期比で0.8%減少、前四半期比で0.8%増加という結果になる。ただ、これを売上原価と販管費で分けてみると、特に前年同期比で売上原価が5.3%増加、販管費が11.6%減少という結果になる。決算短信などで、広告宣伝費や人件費の抑制という文言をよく見た覚えがあるが、それが数字になって出ているということだろう。

ここまで全体の状況を見てきたが、前四半期にはやや規模の縮小の見られた市場が、この四半期は再び拡大した結果となっている。その要因の1つは、やはり各社のネイティブアプリへのシフトが徐々に実を結んできたことなのであろう。ミクシィは言うに及ばず、サイバーエージェントやDeNAもネイティブアプリが成長を考える上での軸となりつつある。

その一方で、売り上げ規模100億円未満の上場SAPは、シフトの進展度合いで明暗が大きく分かれている。そのあたりは、以下の各社の個別の状況でもう少し踏み込んでみたい。

■増収増益組

・ミクシィ<2121>

『モンスターストライク』を含むコンテンツ事業の売上高が194億円と200億円に迫るなど、引き続き驚異的な成長ペースを維持している。第2四半期(7~9月)は売上高222億円(前四半期比74.8%増)、営業利益96億円(同108.3%増)とQonQでも利益が倍増している。けん引役の『モンスターストライク』は世界累計利用者数が1600万人を突破(11月14日時点)、韓国でのAndroidアプリ版の正式サービス開始、中国版の事前登録開始とアジア展開も着々と進んでいる。ちなみに同社は通期予想を売上高1000億円、営業利益450億円と発表、第3四半期以降も増収増益基調が続くことが予想される。

・DeNA<2432>

待望のヒットタイトル『FFレコードキーパー』の誕生で、長いトンネルの出口から光が差し始めた。第2四半期(7~9月、IFRS基準)は売上収益360億円(前四半期比0.5%増)、営業利益80億円(同14.8%増)と久々にQonQでの増収増益に転じた。『FFレコードキーパー』は月商10億円超え、このネイティブアプリでの成功が次の成長への指針となることが期待される。なお、続く第3四半期はQonQで減収減益となる見通しだが、これは横浜DeNAベイスターズがオフシーズンになる影響が大きいとのこと。この辺は単純にコンテンツ企業として扱えない難しさだろう。

・KLab<3656>

主力タイトル『ラブライブ!スクールアイドルフェスティバル』が国内外で好調に推移したことに加え、『天空のクラフトリート』も堅調に推移して収益に貢献。四半期売り上げ規模100億円未満の上場SAPの中で突出した存在になりつつある。第3四半期(7~9月)は売上高が63億5400万円(前四半期比23%増)、営業利益が11億9500万円(同99%増)と四半期ベースでの過去最高業績を更新した。なお、続く第4四半期は、QonQで減収減益の見通しだが、特に利益面は年末年始にテレビCMを中心とする広告宣伝費を10億円計上することも影響する模様。

・enish<3667>

前年同期比では減収減益のため、厳密にはここに入れるべきか迷うところだが、第3四半期(7~9月)はQonQで売上高が前四半期比5.2%増の15億6900万円、営業利益は同6.3倍の6300万円になった。これは運用体制の再編・強化によるところが大きいが、そうした中で、5月に『ぼくのレストラン3』、6月に『バハムートクライシス』、そして11月には期待の新作『千年の巨神』の配信を開始した。第4四半期はQonQで減収減益の見通しだが、『千年の巨神』の貢献状況などに、引き続き注目しておくべきだろう。

・サイバーエージェント(ゲーム・その他メディア事業とAmeba事業の合算)<4751>

ネイティブアプリへのシフトが業績面にはっきりとした成果として現れてきている。ゲーム・その他メディア事業は、海外や国内ブラウザゲームがほぼ横ばいで推移する中、ネイティブアプリが伸び、売上高は過去最高を記録した。2014年9月期の18本のリリースに続き、2015年9月期も19本のリリースを計画しており、同様の成長トレンドを維持していくことが見込まれる。なお、ゲーム・その他メディア事業とAmeba事業の合算で見ると、第4四半期はQonQで売上高が9.3%増の284億円、営業利益は68.7%増の32億円となっている。

■増収減益組

・ボルテージ<3639>

第1四半期(7~9月)は、売上高が前四半期比0.6%増の26億4700万円となったものの、営業損益は4100万円の赤字と損失計上に終わっている。ただし、同社の第1四半期赤字計上は3期連続のこと。つまりは平常運転との見方もできる。ちなみに会社側は計画比で赤字幅が縮小したとしている。主力の恋愛ドラマアプリに加え、サスペンスアプリも第2弾タイトル『ゴシップライター~消えたアイドルを救え!~』が第1四半期期中に立ち上がっており、第2四半期はQonQで増収増益に転じる計画だ。

・コロプラ<3668>

第4四半期(7~9月)は、売上高は158億円(前四半期比10.8%)と2ケタ成長を持続したものの、営業利益は66億円(同1.6%減)と減益にとどまった。ただし、これは広告宣伝費の増加が計画として盛り込まれており、当初計画通りと言える。ちなみに広告宣伝費で大きなものは『白猫プロジェクト』のテレビCMであり、これが『白猫プロジェクト』の大ヒットに寄与している側面も。なお、2015年9月期通期の予想は売上高が前期比30.7%増の700億円、営業利益が同27.1%増の300億円だが、これは第4四半期実績×4倍に新作などを加味した数字とのこと。

・オルトプラス<3672>

2四半期連続の赤字計上と苦戦が続く。売上高は『バハムートブレイブ』や『エンペラーズサガ』『サモンナイトコレクション』などが主力タイトルとして寄与し、前四半期比7.7%増の6億7500万円となっているだけに、原価率99.1%という収益体質の改善が急がれるところ。なお、2015年9月期も上期は赤字予想でまだ谷が続く見通しだが、通期では黒字転換を見込んでおり、第3四半期以降に大きく収益が改善する計画となっているようだ。

・イグニス<3689>

第4四半期(7~9月)は、売上高は前四半期比41.1%増の7億3700万円となったものの、営業利益は同3.6%減の2億1100万円となった。これはMAU拡大のための販促活動の強化が影響している。ネイティブソーシャルゲームアプリについては、これまで運用していた『神姫覚醒!!メルティメイデン』は2014年9月30日付で売却、現在は新作タイトル『ぼくとドラゴン』を開発中とのこと。

■減収増益組

・クルーズ<2138>

・アクセルマーク<3624>

サービスのスマートフォンシフトを推進中で、スマートフォン向けサービスによる売上比率は2013年9月期の57%から2014年9月期は77%に拡大。モバイルゲームも人的リソースを新規ネイティブアプリ開発へ集中へ。第4四半期(7~9月)は、売上高が前四半期比5.0%減の8億1900万円、営業損益は前四半期の1300万円の赤字から100万円の黒字に黒転した。セガネットワークスが今冬配信予定の『大乱闘!!ドラゴンパレード』の開発を担当しており、これが2015年9月期に寄与してくることも期待されている。

・グリー<3632>

ミクシィやDeNAなど、ほかのプラットフォーム系企業と比べるとネイティブアプリへのシフトが遅れている印象があるが、コストコントロールの徹底で利益率の改善が進んだ。第1四半期(7~9月)は、売上高254億円(前四半期比4.3%減)、営業利益63億円(同4.1%増)で着地した。なお、ネイティブゲームの新規タイトル開発ライン数は増加している模様で、具体的な成果が出てくるのを待つところだろう。

・ドリコム<3793>

バンダイナムコゲームスと共同配信中の『ジョジョの奇妙な冒険 スターダストシューターズ』や『ONE PIECEトレジャークルーズ』といった大型IPタイトルの寄与が本格化してきた。これらのタイトルはドリコムの取り分のみを計上する「ネット」で売上計上されるため、利益率が押し上げられたという側面も。その結果、売上高は18億9500万円(前四半期比4.3%減)ながら、営業利益は1億7300万円(同56.1%増)と大幅な増益を達成している。その成果・経験を活かしつつ、現在、開発中という4本のオリジナルタイトルであらためて真価が問われるところだろう。

■減収減益組

・モブキャスト<3664>

・ケイブ<3760>

第1四半期(6~8月)は売上高4億2000万円(前四半期比25.9%減)、営業損益1億400万円の赤字(前四半期4100万円の黒字)と赤字転落。ネイティブゲーム3本のチューニングを行ったが、結果は出ていない模様。11月18日にNHNエンターテインメントがiOS版の配信を開始した『虫姫さま【究極バトル】』は同社のライセンス提供第1弾であり、その動向も注目される。

・ガンホー<3765>

主力タイトルの『パズル&ドラゴンズ』のダウンロード数は3100万ダウンロードまで拡大したものの、課金率は低下傾向にあるなどやや陰りも。ライトユーザー層を狙った『パズドラW』の実装も想定していたほどの効果は得られていないようだ。第3四半期(7~9月)は、売上高384億円(前四半期比13.3%減)、営業利益196億円(同21.3%減)と2ケタの減収減益になった。適正かつ合理的な数値の算出が困難であるとし、通期の連結業績予想については開示していないが、10月月次の単体売上高は約130億円となった模様で、単純に3倍すると第4四半期は売上高がQonQでプラス転換する可能性も出てきている。

■まとめ

売上高、利益ともトップのガンホーは、『パズル&ドラゴンズ』のピークアウト傾向をどうするかという課題を抱えてるが、そのほかの企業はネイティブアプリへのシフトが進んでいる企業ほど、順調な収益を上げられるという流れがさらに強まっている。『FFレコードキーパー』で潮目が変わりつつあるDeNAのようにプラットフォーム企業も含めて、今後もこうした傾向は強まっていくのではないだろうか。

なお、今年12月18日には、『ブレイブ フロンティア』などスマートフォン向けネイティブゲームアプリで成功しているgumiも東証への上場が予定されている。データがそろえば、次回からは取り上げたいところだ。