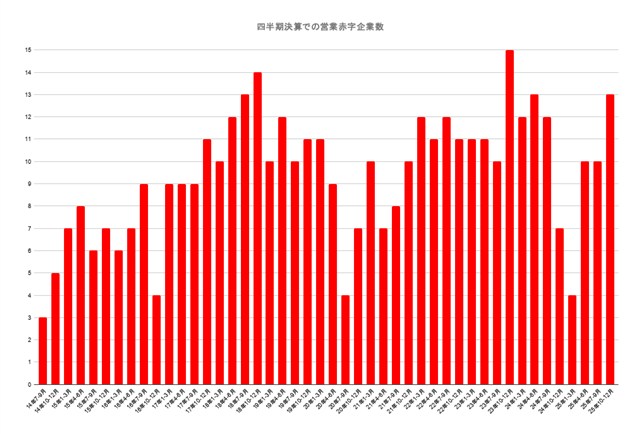

10~12月の決算シーズンも一段落し、大手ゲームソフト、主要モバイルゲーム企業の2015年10~12月期(一部8~10月期と9~11月期)決算が出そろった。今回から2年分以上のデータがそろったため、カヤック<3904>、シリコンスタジオ<3907>、モバイルファクトリー<3912>の3社も加えて、29社分のデータを取り上げている(シリコンスタジオは9~11月期決算)。

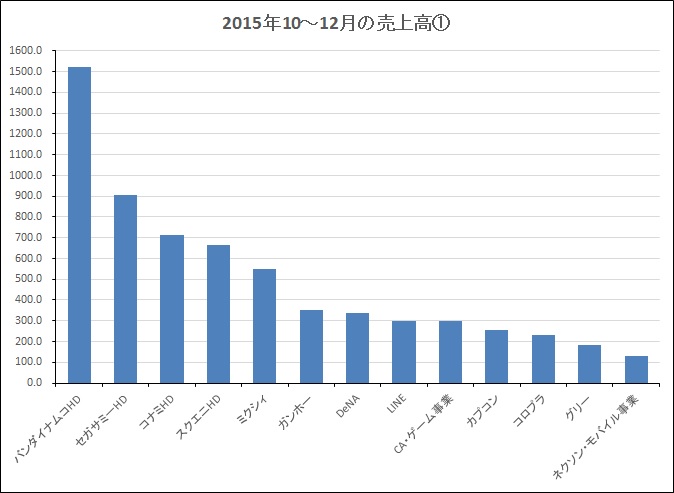

10~12月の決算シーズンも一段落し、大手ゲームソフト、主要モバイルゲーム企業の2015年10~12月期(一部8~10月期と9~11月期)決算が出そろった。今回から2年分以上のデータがそろったため、カヤック<3904>、シリコンスタジオ<3907>、モバイルファクトリー<3912>の3社も加えて、29社分のデータを取り上げている(シリコンスタジオは9~11月期決算)。まずは、四半期業績の売上高規模で並べてみたのが下の表となる。決算期の都合で、gumi<3903>とエイチーム<3662>の数字は8~10月期と、前回に引き続き2ヶ月前の数字となってしまう点はご了承いただきたい。また、これまでと同様に参考として、LINEと、gloopsなどを含むネクソン<3659>のモバイル事業の売上高も掲載している。さらに、サイバーエージェント<4751>(表中はCA)は、セグメントの変更に伴いゲーム事業の数字のみを取り上げている。

表を見ると、クリスマス・年末商戦を含む期間ということで、コンシューマ事業を持つ大手ゲーム株の売上高が大きく伸びている傾向があるが、中でセガサミーHD<6460>とコーエーテクモHD<3635>の2社が減収となっているのは気になるところ。また、ミクシィ<2121>とガンホー<3765>の収益規模に大きな差が開き始めている。

なお、今回は合計7社が赤字計上となっている。前回(7~9月期)は6社であったため、1社増加した形だ。具体的にはボルテージ<3639>とケイブ<3760>が黒字転換を果たした一方で、KLab<3656>とモブキャスト<3664>、アクセルマーク<3624>の3社が赤字に転落した。

ちなみに、29社を売上高と営業利益の増減別に分けると、以下のようになる(並びはコード順)。

増収増益…ミクシィ<2121>、クルーズ<2138>、ボルテージ<3639>、エイチーム<3662>、コロプラ<3668>、イグニス<3689>、ケイブ<3760>、カヤック<3904>、シリコンスタジオ<3907>、サイバーエージェント<4751>、バンダイナムコHD<7832>、スクエニHD<9684>、カプコン<9697>

増収減益…モバイルファクトリー<3912>、コナミHD<9766>

減収増益…ドリコム<3793>

減収減益…ディー・エヌ・エー(DeNA)<2432>、アクセルマーク<3624>、グリー<3632>、コーエーテクモHD<3635>、KLab<3656>、モブキャスト<3664>、enish<3667>、オルトプラス<3672>、ガンホー<3765>、gumi<3903>、Aiming<3911>、マーベラス<7844>、セガサミーHD<6460>

■ゲームソフト事業のみで見ても売上高はバンナムHDが突出、クルーズの躍進も目立つ

続いて、四半期売上高100億円以上を抽出して並べたグラフを見てみたい。大きく売り上げを伸ばしたバンダイナムコHDと減収となったセガサミーHDの差が大きく開き、バンダイナムコHDのみが突出した形となっている。

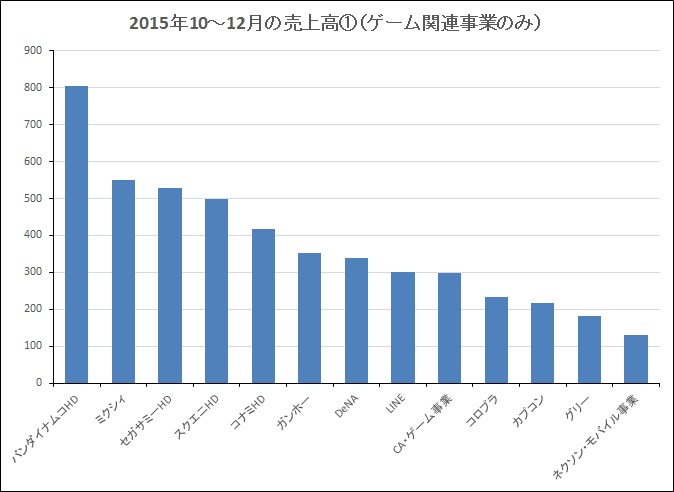

これを大手ゲームソフト企業各社のゲームにかかわる事業のみを取り出して比較する形にしてみたのが下のグラフだ。バンダイナムコHDはトイホビー事業の比重も大きく、こちらで見た方がゲーム企業としての実態比較として参考になると思うが、それでもその売り上げ規模は大きい。続いて2位に続くのはミクシィで、ゲーム関連事業のみの大手ゲームソフトと比較すると、セガサミーHD、コナミHD、スクエニHDを上回っている。ちなみに大手の中でもスクエニHDがゲーム関連事業のみで見るとコナミHDを上回っている格好だ。

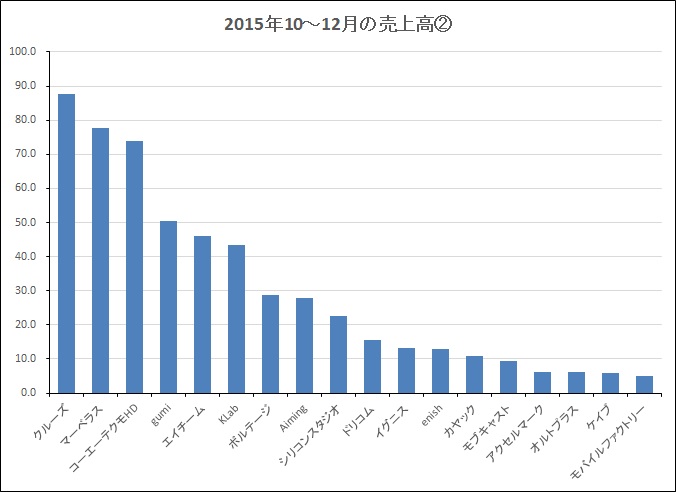

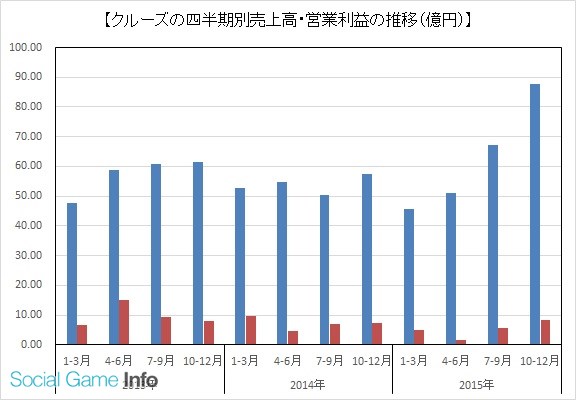

次に四半期売上高100億円未満の銘柄をまとめたグラフだが、こちらはコーエーテクモHDのゲーム事業のみを抽出してもグラフに大きな変動がなかったため、従来通りのグラフのみを掲載している。前回からの変化をみると、クルーズが大きく売り上げを伸ばしてマーベラスやコーエーテクモHDを上回ったことと、KLabが売り上げを落としたことが目立つところだろうか。

ちなみに今回より加えた3社は、シリコンスタジオがボルテージやAimingに近い水準、カヤックはenishやモブキャストに近い水準、モバイルファクトリーは一番小さい水準の売上高規模となる。

なお、今回、四半期として過去最高の売上高を記録したのは、ミクシィ、クルーズ、ボルテージ、エイチーム、コロプラ、イグニス、カヤック、モバイルファクトリー、サイバーエージェントの9社となる。うち6社が前回に続いての最高売上高更新で、カヤックとモバイルファクトリーは今回から集計に加えた企業であるため、今回最高売上高の更新基調に転じたのはミクシィのみとなる。

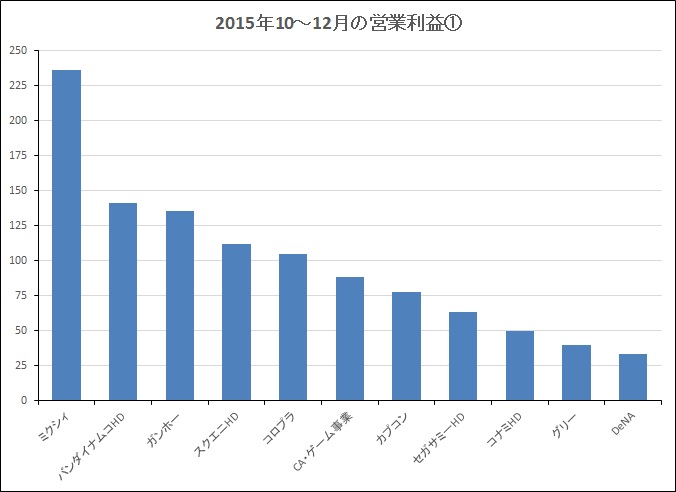

■営業益はミクシィが頭抜けた存在に、スクエニHDは100億円の大台を突破

各社の営業利益の状況をまとめたグラフを見てみよう。まずは四半期の営業利益20億円以上の企業を見てみると、前回と比べてミクシィが大きく利益を伸ばしたため、同社のみ頭抜けた状況となっている。一方、前回は2番手につけていたガンホーは利益を落とし、バンダイナムコHDに抜かれる形で3位となった。ほか、利益を伸ばしているのはスクエニHDとサイバーエージェントで、スクエニHDは四半期営業利益で100億円の大台を突破した。半面、セガサミーHDとDeNAは利益を大きく減らす形となっている。なお、前回は営業利益20億円未満だったカプコンもセガサミーHDやコナミHDを上回る水準まで一気に利益を伸ばしている。

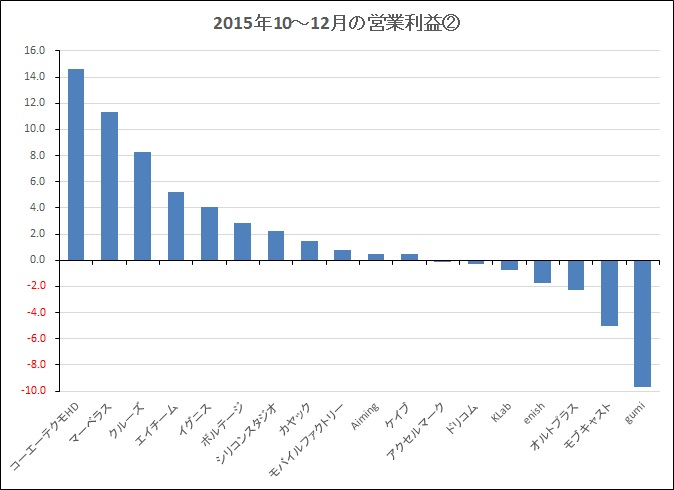

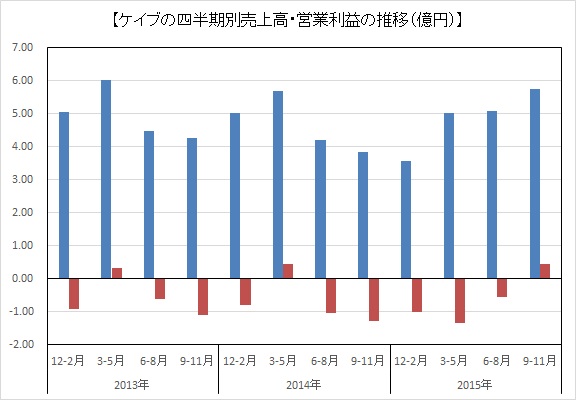

続いて四半期の営業利益20億円未満の企業をまとめたグラフを見てみると、イグニスが利益を順調に増やしていることと、ボルテージとケイブの2社が黒字転換を果たしたことがポジティブな要素だろう。特にケイブは6四半期ぶりの黒字転換であり、ようやく長いトンネルを抜けた感がある。その一方で、大幅に利益を減らしたAimingや赤字に転じたKLabとモブキャスト、そして赤字幅を約2倍に拡大させたgumiは大きな宿題を抱えている状況と言えそうだ。

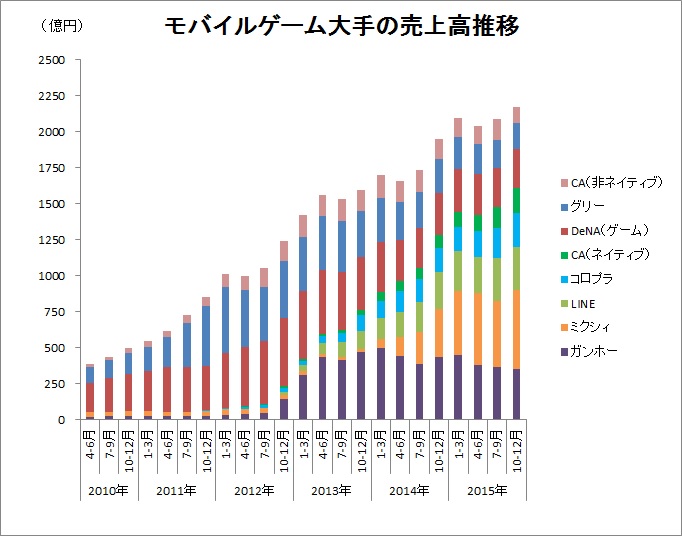

■モバイルゲーム大手の売上高は過去最高、上場SAPの国内売上は減少傾向に

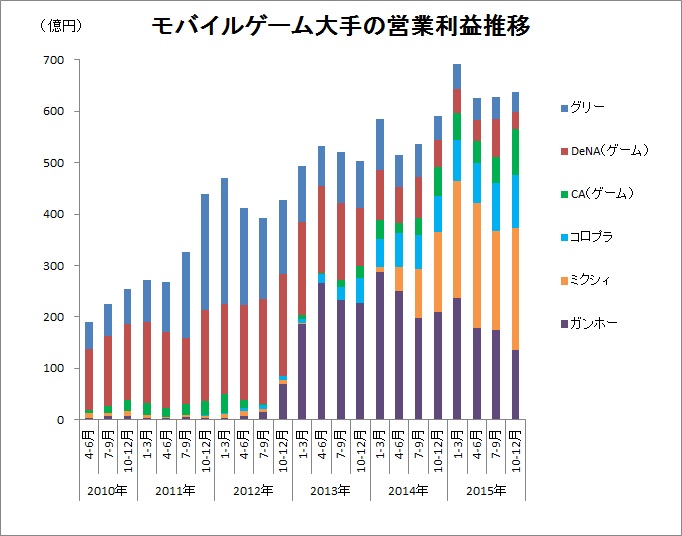

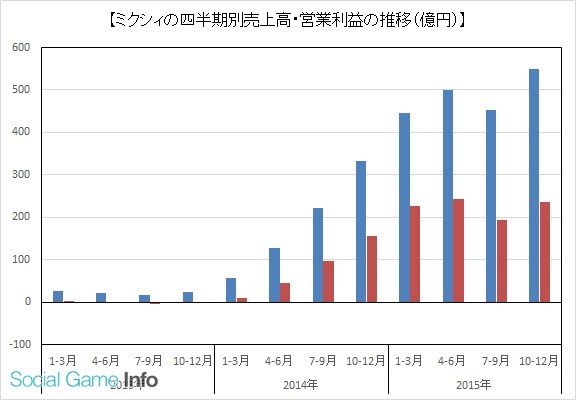

次はモバイルゲーム大手の売上高推移と営業利益推移をまとめたグラフを見てみたい。モバイルゲーム大手の売上高は2四半期連続の増加となり、過去最高を更新した。これは、ミクシィ、コロプラ、サイバーエージェントが過去最高の売上高を記録していることが大きいが、中でもミクシィの伸びが大きく寄与していることがグラフから見て取れる。

一方、営業利益については、こちらも2四半期連続の増加となったものの、1~3月に記録した水準は下回っている。こちらは特にガンホーの利益減少分が大きく反映されており、ミクシィが大幅な増益を達成したものの、それをカバーするには至らなかった状況だ。

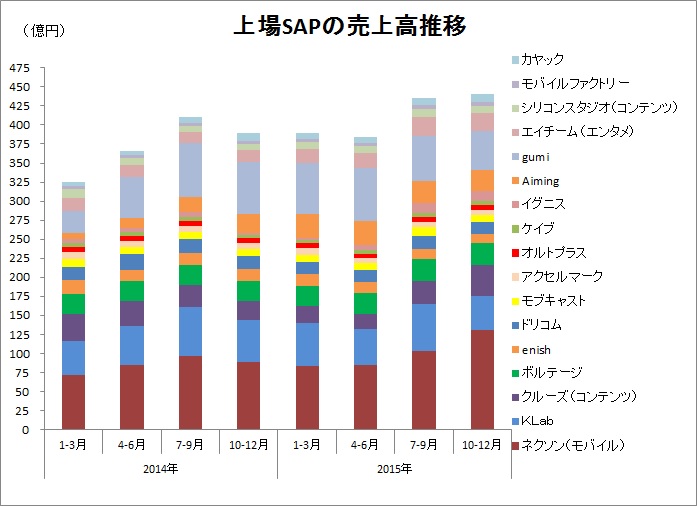

四半期売り上げ規模100億円未満の上場SAPの売上高推移に目を移してみよう。こちらは今回からシリコンスタジオのコンテンツ事業、モバイルファクトリー、カヤックを加え、その3社の実績数字がそろった過去2年分のグラフを作成してみた。

大きく売上高を伸ばした前四半期と比べると伸び率は鈍化し、ほぼ横ばいの推移となっている。さらにこの数字はネクソンのモバイル事業の寄与度が大きいのだが、ネクソンのモバイル事業は『HIT』と『DomiNations』の韓国でのヒットが売り上げを大きく伸ばした要因となっており、こと国内市場向けということだけに絞ってみると、全体の売り上げ規模が縮小したというのが実態だろう。

■大手ゲームソフト6社の売上高・利益が急増

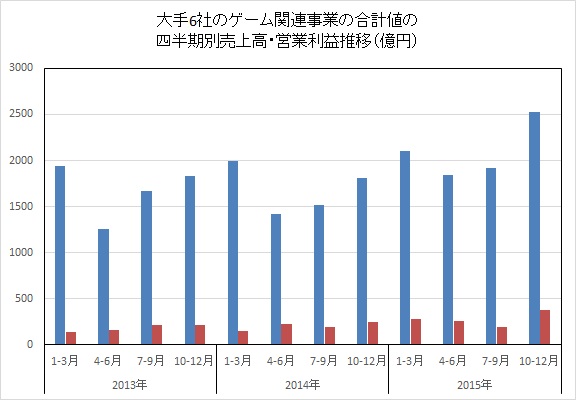

ここで少し視点を変えて、大手ゲームソフト企業に絞った状況を分析してみたい。下のグラフは大手6社のゲーム関連事業(コーエーテクモHDはゲームソフト事業とオンライン・モバイル事業の合算、セガサミーHDはエンタテインメントコンテンツ事業、バンダイナムコHDはネットワークエンターテインメント事業、スクエニHDはデジタルエンタテインメント事業、カプコンはデジタルコンテンツ事業、コナミHDはデジタルエンタテインメント事業の数字)の業績数字を合算した過去3年分のデータとなる。

もともと、クリスマス・年末商戦期を抱える時期ということもあって、10~12月は売上高・利益とも伸びやすい傾向にあるが、今回の10~12月期は売上高・利益とも大きく伸びていることが分かる。スクエニHDとカプコンが大幅な増収増益を達成したことが貢献しているが、特にスクエニHDが『メビウス ファイナルファンタジー』や『星のドラゴンクエスト』『ファイナルファンタジー ブレイブエクスヴィアス』などの新たなスマートフォン向けタイトルで収益を伸ばしたことが今回の特徴だ。

そのため、今後、季節要因やコンシューマタイトルのような発売時期のあるなしの影響といった変動要因に左右されない数値して今後推移していくのか注目されるところだろう。次の1~3月期、そして過去は収益が低下する傾向の強い4~6月期の動向をしっかりと見極めたい。

■IPタイトルの増加が大手ゲームソフト企業優位の一因に

ここまで今回の10~12月期の全体の状況を見てきたが、大手ゲームソフト企業がモバイルゲーム市場での存在感を着実に強めてきている。これは、昨年1年間を振り返って、『パズル&ドラゴンズ』や『モンスターストライク』のような目新しいオリジナルの大ヒットタイトルが生まれず、IPを活用したタイトルのヒットが目立ったことも影響しているのではないだろうか。つまり、IPホルダーである大手ゲームソフト企業が優位性を発揮しやすい環境にあったわけだ。

逆に、上場SAPの国内売上高は減少傾向を示しているが、これはオリジナルタイトル路線からIPホルダーとの協業路線に方針転換した企業が出てきていることもその一因だろう。大手ゲームソフト企業がパブリッシャーという形になるため、上場SAPはネットでの売上計上となり、収益構造的に売上高の数字が縮小していくことになるからだ。

続いて、各社の個別の状況を見てみたい。今回は増収増益の企業が13社ある一方で、減収減益の企業も13社あるなど、大きく二極化した結果となっている(赤字幅縮小も増益とカウント)。

■増収増益組

・ミクシィ<2121>

『モンスト』を含むエンターテインメント事業の四半期売上高が500億円台に乗せるなど、再び強い成長カーブを描いた。7~9月期に減収減益となり、その成長トレンドに陰りが見られるのではとの懸念が出ていたが、これは「初心者パック」導入施策による一過性の影響という判断で良さそう。ただ、待望の新作『ブラックナイトストライカーズ』はまだチューニングが必要な状況にあるもようで、これが収益に寄与してくるにはまだ時間がかかりそうだ。なお、2016年1月月次はエンターテインメント事業で過去最高の売上高・DAU(日次アクティブユーザー数)を更新したとしており、1~3月期の展望も良好と言えるのではないか。

・クルーズ<2138>

第3四半期期間(10~12月)はQonQで売上高30%増、営業利益50%増と大幅な増収増益を達成した。さらにインターネットコンテンツ事業においてネイティブゲームの売り上げが急増していることがポイントで、この第3四半期はネイティブゲームの売り上げが前期末の1億5700万円から14.6倍となる23億300万円まで拡大している。第2四半期から『エレメンタルストーリー』が大きく貢献してきたことに加え、第3四半期はスクウェア・エニックスが配信する『ファイナルファンタジーグランドマスターズ』も寄与してきており、足元の両タイトルの状況を踏まえれば、第4四半期も順調な業績を積み上げることが期待できそうだ。

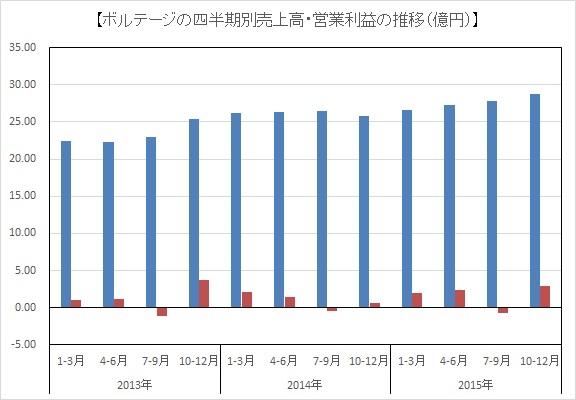

・ボルテージ<3639>

第1四半期は費用先行もあって4四半期ぶりの赤字計上となっていたが、第2四半期期間(10~12月)は大幅な黒字転換を達成した。恋愛ドラマアプリにおいて、『天下統一恋の乱 Love Ballad』など既存タイトルの好調な推移に加え、昨年11月にTVCMを出稿した『ダウト~嘘つきオトコは誰?~』も計画を上回る効果が得られたという。一方、新作『六本木サディスティックナイト』のiOS版を投入したサスペンスアプリは、同タイトルの初期KPIの分析・改善を行っている段階であり、収益化にはもう少し時間がかかりそうだ。

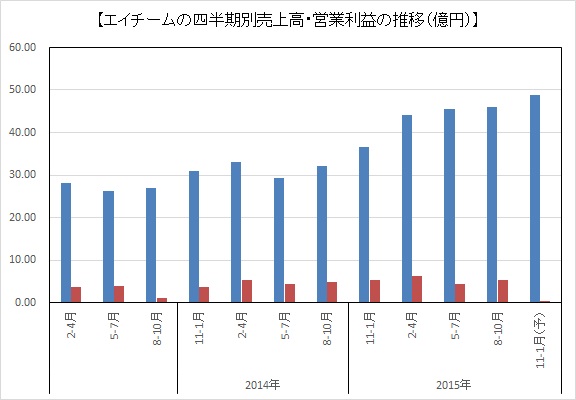

・エイチーム<3662>

第1四半期(8~10月)は、QomQで売上高1.0%増、営業利益16.9%増と増収増益での着地となった。また、第1四半期決算の発表とともに第2四半期累計の業績予想の上方修正も発表しており、計画対比で見ても順調な進捗状況だったと言えそうだ。エンタメ事業は、『ユニゾンリーグ』と『ダービーインパクト』が好調に推移したが、特に『ユニゾンリーグ』は海外でも英語版と繁体字版が売上を伸ばす形となっている。なお、第2四半期はQonQで大幅な減益を見込んでいるが、これは『三国大戦スマッシュ!』のプロモーションを強化するためのものとしている。

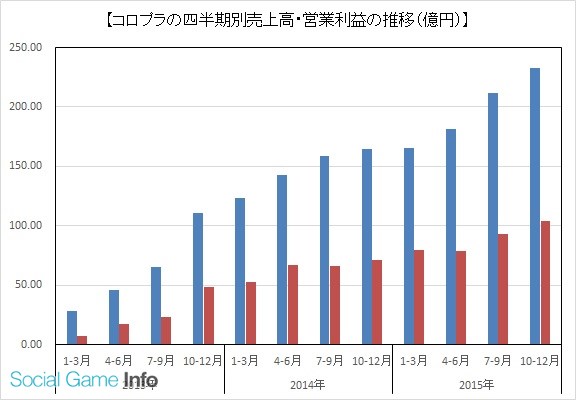

・コロプラ<3668>

2015年9月期の第4四半期期間(7~9月)からの好調を引き継いだ『白猫プロジェクト』が業績をけん引したほか、『クイズRPG 魔法使いと黒猫のウィズ』が1年半ぶりにQonQで増収を達成したことで、第1四半期期間(10~12月)はQonQで売上高9.7%増、営業利益11.9%増と増収増益を達成した。その一方で、2015年リリースの3タイトルは伸び悩んでおり、『黒猫』『白猫』に続く柱となるタイトルの創出が待ち望まれるところか。今期は6タイトルのリリースが予定されているが、今後明らかになるであろうその情報(現時点では『激突!!Jリーグプニコンサッカー』が発表済み)に注目したい。

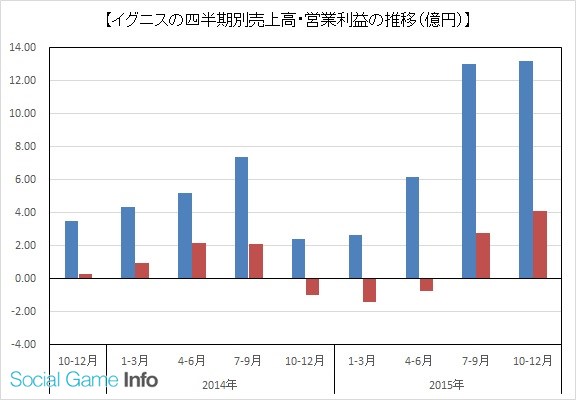

・イグニス<3689>

第1四半期は、前年同期比較で売上高5.4倍、営業利益は1億円の赤字から4億円の黒字に転換と様変わりの状況となった。その最大の要因は『ぼくとドラゴン』のヒットであり、ネイティブソーシャルゲームの売上高は通期予想も従来予想の29.4億円から34.4億円に上方修正(関連記事)されている。一方で、中規模・大規模サービスへの転換を進めている無料ネイティブアプリは、中規模・大規模サービスの多くが収益化の段階を迎えていないため、売上高を大きく減らしている状況にある。この構造転換がうまくいくのかどうかは今後注目しておく必要があるだろう。

・ケイブ<3760>

第2四半期期間(9~11月)は、QonQで売上高が12.6%増、営業利益は6四半期ぶりの黒字転換を達成するなど収益の改善傾向がさらに鮮明になってきた。『ゴシックは魔法乙女~さっさと契約しなさい~』が順調に成長を続けていることがその要因で、なお、同社のネイティブアプリの売上高は前年同期の4600万円から2億8000万円まで拡大した。さらに『ゴシックは魔法乙女」は直近のアップデートによってユーザーの継続率が向上するなど、好サイクルに入りつつあるようで、第3四半期も同様の収益改善傾向を見せることができるのかどうかが次のチェックポイントとなりそうだ。

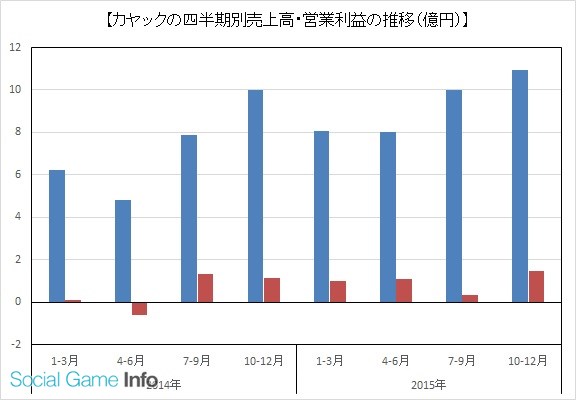

・カヤック<3904>

第4四半期期間(10~12月)はQonQで売上高が9.4%増、営業利益が27.4%増と増収増益を達成した。『ぼくらの甲子園!ポケット』を中心とするソーシャルゲームが売上を伸ばしたことに加え、「Lobi」も順調に拡大しているもようだ。また、先日、ゲーム開発会社のガルチの買収を発表(関連記事)しており、ゲーム開発力の強化や、VRを活用したゲーム開発の取り組みを進めていくことも今後の成長に向けた好材料と言えるだろう。

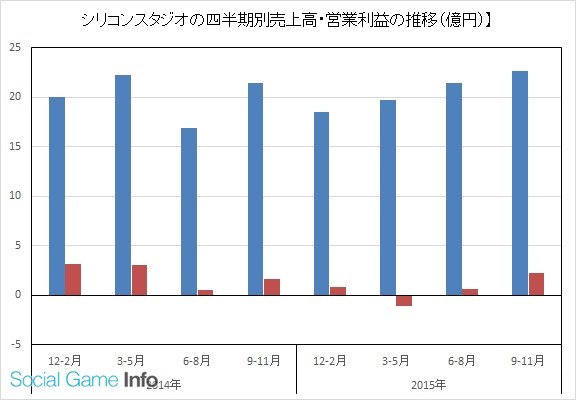

・シリコンスタジオ<3907>

昨年11月にサービスを終了した『WONDER BLOCKS』が計画を下回って推移していたことが、特に上半期において収益面に影を落としていたが、第3四半期、第4四半期とばん回が続き、この第4四半期はQonQで売上高5.7%増、営業利益3.3倍と大きく改善した、ただ、前年同期比較で見ると依然として利益率が低い水準であり、今後この改善に向けた取り組みがどう進んでいくのかは大きな課題だろう。2016年11月期は、スマホ向けミドルウェアの「Xenko」のリリースが6月、新作ゲームのリリースも下期以降になる予定で、まずは既存事業の収益率改善に向けた取り組みに注目したい。

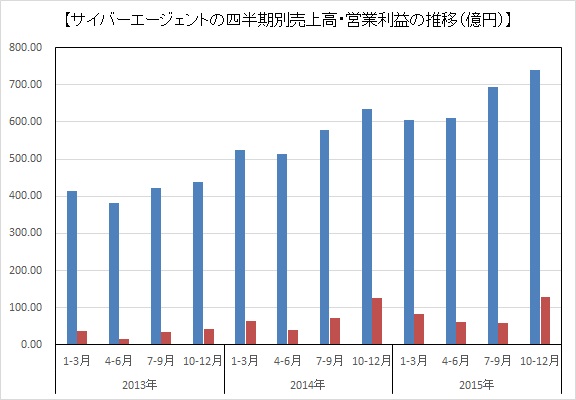

・サイバーエージェント<4751>

2016年9月期は動画分野のサービスの新サービス立ち上げなど先行投資負担による利益率の低下が懸念されていた同社だが、第1四半期(10~12月)決算については、フタを開けてみるとQonQで売上高6.9%増、営業利益125.3%増と大幅な増益を達成した。先行投資の本格化がまだこれからという点はあるものの、『グランブルーファンタジー』『アイドルマスターシンデレラガールズスターライトステージ』『夢王国と眠れる100人の王子様』などの拡大によるゲーム事業の成長がやはり大きい。特にオリジナルタイトルである『グラブル』と『夢100は採算性の高さなどその寄与度が大きいもよう。なお、先行投資は下期に集中するとのことで、第2四半期も良好な決算内容となる可能性が高そうだ。

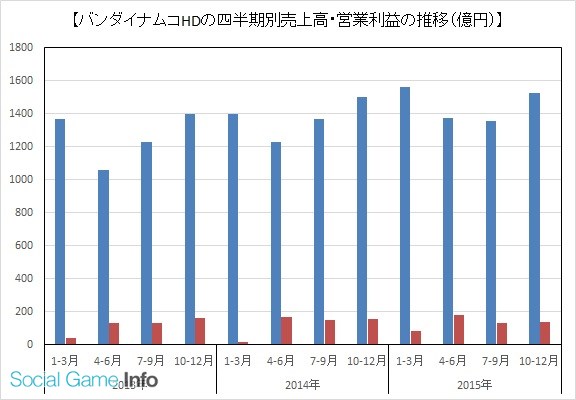

・バンダイナムコHD<7832>

第3四半期期間(10~12月)は、QonQで売上高12.6%増、営業利益8.4%増と増収増益で着地した。ただし、業務用ゲーム機の販売苦戦やたな卸資産の評価損などを計上などにより、2016年3月期通期の業績予想の下方修正を発表しており、むしろ今回の決算はネガティブなサプライズという印象だ。なお、既存の主力タイトルが安定した推移を見せたことに加え、新作『アイドルマスター シンデレラガールズ スターライトステージ』が業績に寄与したネットワークコンテンツの売上高は前年同期比21.3%増と拡大した。

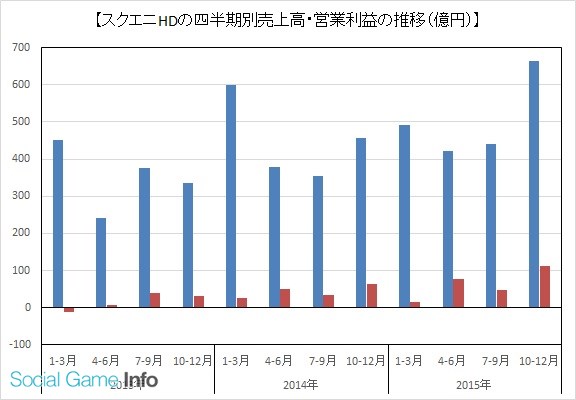

・スクエニHD<9684>

第3四半期期間(10~12月)は、QonQで売上高50.6%増、営業利益2.3倍という大幅な増収増益を達成した。そのけん引役となったのは、デジタルエンタテインメント事業で同事業は同じくQonQで売上高67.2%増、営業利益2.1倍となっている。『メビウス ファイナルファンタジー』『星のドラゴンクエスト』『ファイナルファンタジー ブレイブエクスヴィアス』などのスマホ向け新作ゲームが好調なスタートを切ったことがその要因であり、同社のスマホゲーム市場での存在感が大きく増した四半期になったと言えそうだ。

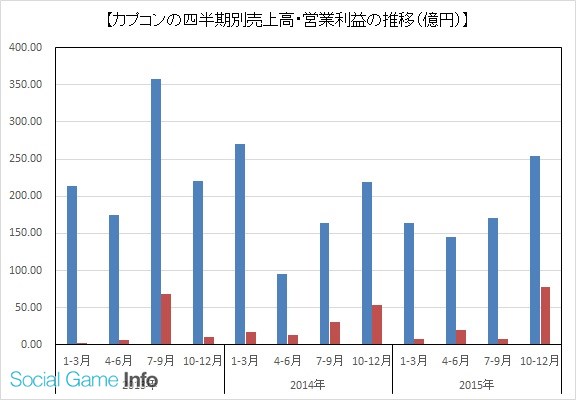

・カプコン<9697>

シリーズ最新作である『モンスターハンタークロス』が計画を上回る320万本の大ヒットとなるなど好調なスタートを切ったことで、第3四半期期間(10~12月)はQonQで売上高48.7%増、営業利益9.4倍と収益が大きく膨らんだ。また、オンラインゲームについてもスマホ向けアプリ『モンスターハンターエクスプロア』のダウンロード数が300万件を突破し、モバイルコンテンツの売上高が5四半期ぶりに10億円を超えてくるなど改善の兆しが出てきており、第4四半期もこのペースが持続できるのか注目されるところだ。

■増収減益組

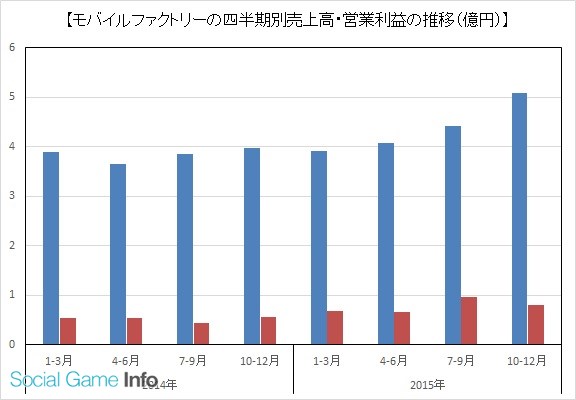

・モバイルファクトリー<3912>

第4四半期期間(10~12月)は、QonQで売上高14.9%増、営業利益15.1%減と増収減益となった。『ステーションメモリーズ!』(『駅メモ!』)の好調による位置ゲームの売上拡大が業績をけん引しており、その売上高は前年同期の9600万円から第4四半期は2億2500万円と約2.3倍まで拡大している。一方、減益となった要因は、この第4四半期に広告宣伝費を大きく積み増したためだ。これは同社が第3四半期決算説明会で説明していた方針通りであり、広告宣伝費は第3四半期の6400万円から第4四半期は1億2200万円とほば倍増している。なお、2016年春リリース予定の新作は現時点では2016年12月期の業績予想には織り込んでいないとしている。

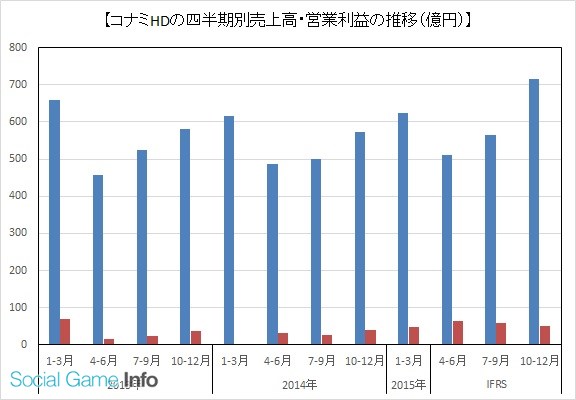

・コナミHD<9766>

第3四半期期間(10~12月)は、スマホゲーム『実況パワフルプロ野球』や『プロ野球スピリッツA(エース)』の好調などもあって、デジタルエンタテインメント事業がQonQで売上高49.6%増、営業利益が同2.0倍に伸びたものの、遊技機事業がぱちんこビジネスの再構築に向けたタイトルの選択と集中に取り組み、損失計上となっていることで増収減益という結果になった。ただ同時に2016年3月期通期の業績予想の上方修正も発表しており、増収減益という結果以上に良好な内容ととらえておいて良さそうだ。

■減収増益組

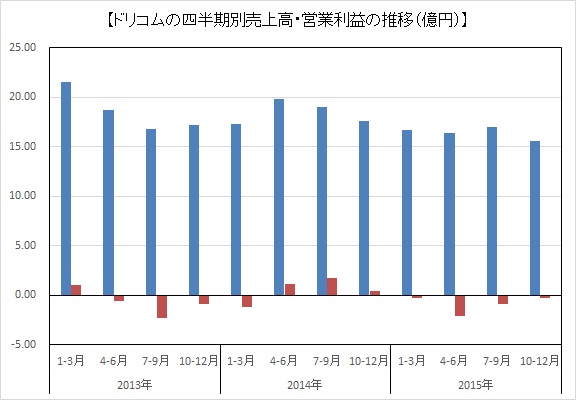

・ドリコム<3793>

第3四半期期間(10~12月)は、QonQで売上高8.1%減となったものの、営業赤字は前四半期の8500万円の赤字から2900万円の赤字に縮小した。『フルボッコヒーローズ』や『ちょこっとファーム』は堅調に推移し、バンダイナムコエンターテインメントが提供元である 『ONE PIECE トレジャークルーズ』と『ジョジョの奇妙な冒険スターダストシューターズ』も安定して業績に寄与した。その一方、『崖っぷちバスターズ』が規模を縮小しての運用に移行したことで、売上も減少したが運用にともなう赤字も減少したため、減収・赤字幅縮小という結果になった。なお、『崖っぷちバスターズ』と開発中のオリジナルゲーム2本については減損処理を実施し、第3四半期期間に特別損失として計上している。

■減収減益組

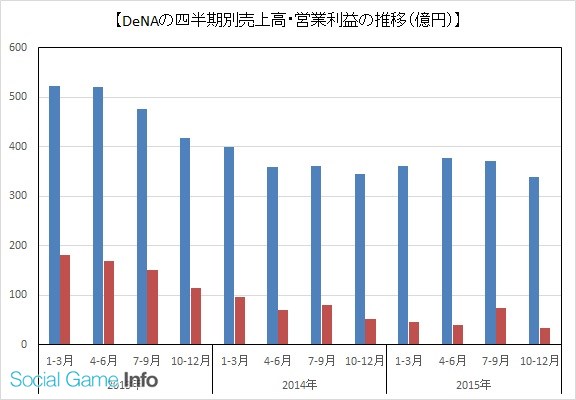

・DeNA<2432>

第3四半期期間(10~12月)は、売上収益9%減、営業利益55%減となったが、これはプロ野球のシーズンオフに伴う影響が大きい。ただ、ゲーム事業についてもQonQで売上高1%減、営業利益6%減となっている。第3四半期期間は2月4日に配信を開始したオリジナルタイトルの『逆転オセロニア』や、1月27日にリリースされた『アイカツ!フォトonステージ!!』(提供:バンダイナムコエンターテインメント)のリリース準備期間ということで費用が先行したものと思われる。なお、海外についても想定のようには進んでいないとしており、1月15日より配信を開始した中国版『ガンコレ』でのばん回に期待がかかっているようだ。

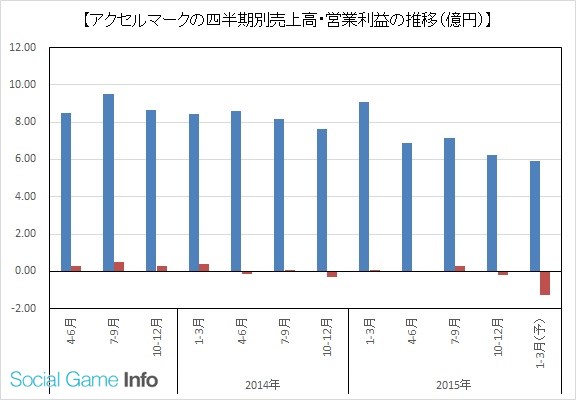

・アクセルマーク<3624>

第1四半期(10~12月)は、期中にブラウザゲームの『王様ゲーム -共闘-』と『王国の系譜 ~クリスタルサーガ~』の2タイトルのサービスを終了し、『大乱闘!!ドラゴンパレード』(提供:セガゲームズ)のサービス終了の発表を行った影響もあって、QonQで12.5%の減収、営業赤字転落という結果になった。ただ、その一方で、今春リリース予定の新作『ワールドクロスサーガ -時と少女と鏡の扉-』に続き、『バリアントヒーローズ 百の英雄の物語』も発表するなど、次の成長ドライバーを生み出すための取り組みも進んでいる。なお、第2四半期期間は、減収・赤字幅拡大の見通しとなっているが、これはサービス終了の影響がフルに影響することに加え、『ワールドクロスサーガ』のプロモーション費用などを見込んでいることによるもの。

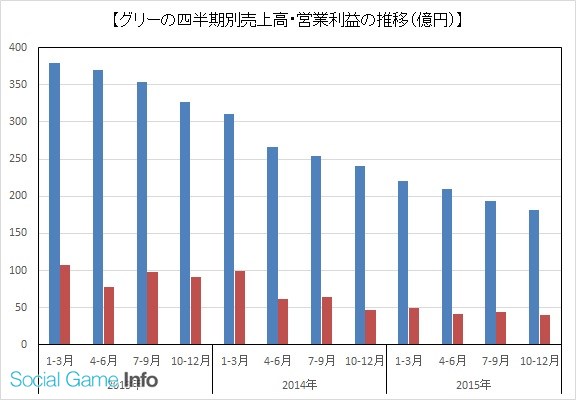

・グリー<3632>

第2四半期期間(10~12月)は、QonQで売上高11.8%減、営業利益3.9%減となったが、ブラウザゲームの落ち込みとともにこの四半期はネイティブゲームの売上も3四半期ぶりに減少した影響が大きい。ただ、『消滅都市』は12月に単月で過去最高の売上高を記録するなど好調を維持しており、これに続く柱をうまく育てたいところだろう。また、LINEとゲーム事業において、マーケティングパートナーとして協業することを発表したほか、ソーシャルゲーム運営子会社ファンプレックスを設立することを明らかにするなど、新たな取り組みも浮上してきた。これらの取り組みが第3四半期以降、どのように芽を出して育っていくのか注目しておきたい。

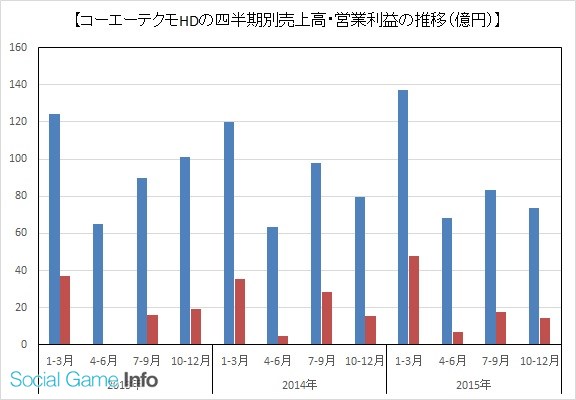

・コーエーテクモHD<3635>

第3四半期期間(10~12月)は、QonQで売上高11.5%減、営業利益18.3%減と2ケタ減収減益となった。これはゲームソフト事業が第2四半期に新作タイトルを発売した反動でQonQで2ケタ減収減益となったことが大きい。ちなみにオンラインモバイル事業は0.2%減収ながら0.2%営業増益とほぼ横ばいの推移となっている。なお、2016年3月期通期の予想は従来予想が据え置かれており、予想の範囲内の変動と言えるだろう。なお、同社は、2月18日にブランドとIPを主軸にした体制への組織変更を4月1日付で実施することを発表している。

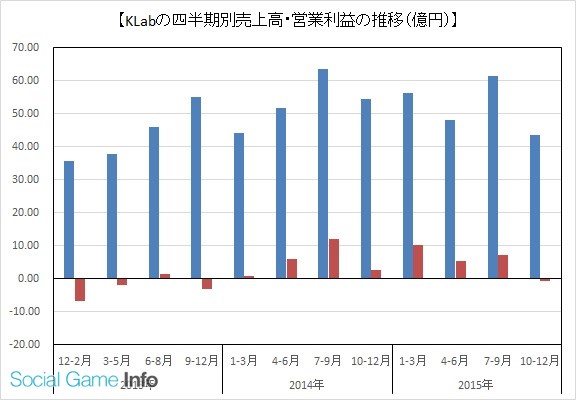

・KLab<3656>

第4四半期期間(10~12月)は8四半期ぶりの営業赤字に転落した。主力タイトルである『ラブライブ!スクールアイドルフェスティバル』がコンテンツ供給の減少で課金ユーザー数が減少したことによって売上を落としたことがその最大の要因で、『BLEACH Brave Souls』もリリース当初の勢いを維持できていない状況だ。また、期中は『Glee Forever!』の減損処理も実施し、今後はアメリカスタジオを閉鎖して欧米IPを使った欧米向けの新規ゲームアプリ開発からはいったん撤退する方針だ。一方で、国内については、1月8日にブロッコリー<2706>との提携を発表している、今後は国内IPを用いたタイトルの開発にシフトしていくことになりそうだ。

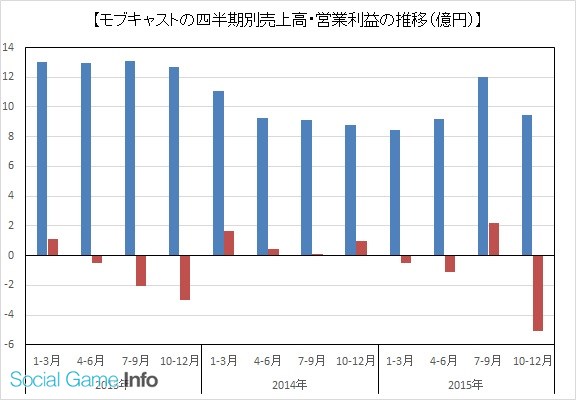

・モブキャスト<3664>

第3四半期期間(7~9月)のQonQでの大幅増収・営業黒字転換から一転し、第4四半期(10~12月)はQonQで21.3%の減収、5億円の営業赤字計上という結果になった。減収の要因は、海外事業の売上高減少だ。契約金という形で売上が発生するため、変動要素が大きいことに加え、韓国事業からの撤退も影響している。海外売上分を除いて見てみると、ネイティブゲームの売上増加により、売上高は増加している形になる。一方、利益については、韓国事業からの撤退の影響に加え、『【18】』のテレビCMなど広告宣伝費を大幅に増やしたことが影響している。なお、2016年は国内・海外ともに7タイトルのリリースを予定しているとしており、ここから成長軌道に乗せられるかどうか、真価が問われることになろう。

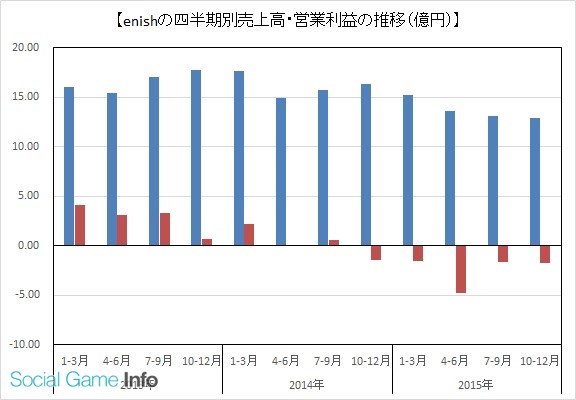

・enish<3667>

第4四半期期間(10~12月)はQonQで売上高が1.7%減、営業赤字幅が拡大した。同社の営業赤字計上はこれで5四半期連続となる。業績低迷の要因ともなっていた『千年の巨神』は、11月4日に運営をインタラクティブブレインズに移管したものの、10月にリリースしたスクウェア・エニックスとの共同開発タイトル『ゆるかみ!』が苦戦(2016年4月15日付でのサービス終了が決定)し、依然として苦境に置かれている。1月に新作『12オーディンズ』のリリースを行ったが、これがどのような推移となるかが、次の四半期のポイントとなってこよう。

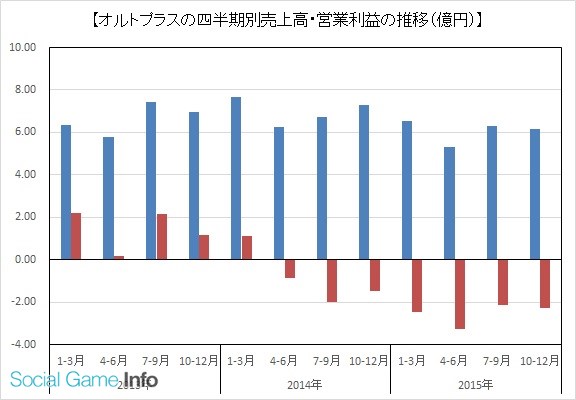

・オルトプラス<3672>

第1四半期(10~12月)はQonQで売上高2.1%減となり、営業赤字幅も拡大した。これで7四半期連続の営業赤字となり、依然としてトンネルの出口が見えていない状況だ。期中は国内マーケット向けネイティブゲーム1タイトルの運用を終了した一方、合計5タイトル(国内マーケット向けネイティブゲーム2タイトル、ウェブブラウザゲーム2タイトル、ベトナムマーケット向けネイティブゲーム1タイトル)をリリースしたが、これらのタイトルがしっかりと育っていくのかどうか、まずは見守りたい。

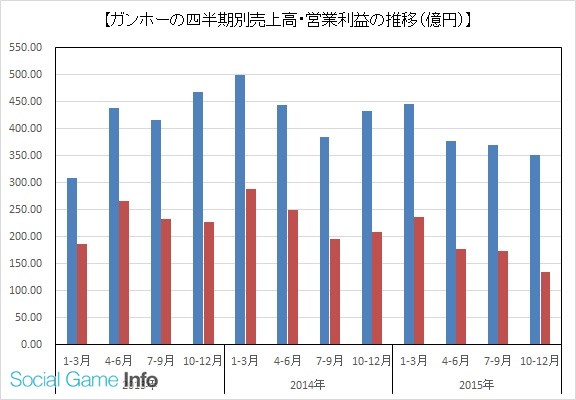

・ガンホー<3765>

第4四半期期間(10~12月)はQonQで売上高4.8%減、営業利益22.0%減と利益が大きく落ち込む結果となった。これは年末のTVCMなど広告宣伝費が大きく膨らんだことも影響している。TVCMの効果で『サモンズボード』や『ディバインゲート』は着実に育ってきているが、『パズドラ』はこれまで以上にピークアウトの傾向が強まりつつある。協力プレイの導入などテコ入れを進めているが、現時点ではまだ施策の効果が発揮されているとは言えなそうだ。2月19日にTVアニメ化が発表されたが、さらなる施策の推進が注目されるところだ。なお、今回より四半期決算期翌月の単体月次売上高の速報値の開示も中止したことは、先行きの不透明感が増すという観点からネガティブに受け止められているようだ。

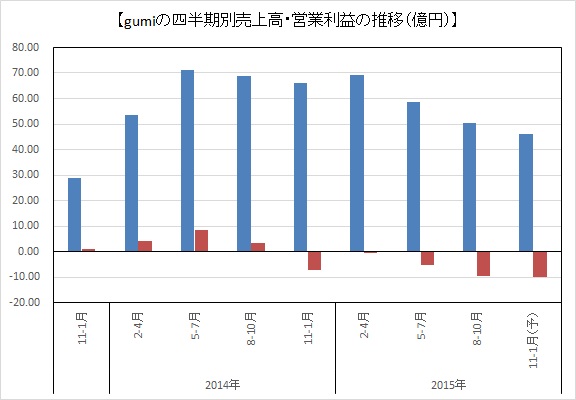

・gumi<3903>

12月に発表した第2四半期(8~10月)決算は、QonQで売上高が13.9%減少し、営業赤字は5.3億円から9.6億円に拡大した。業績のけん引役だった『ブレイブ フロンティア』が国内・海外ともに落ち込んでいることに加え、費用の抑制に苦戦しており、赤字幅が大きく膨らんだ格好だ。続く第3四半期についても、『ブレイブフロンティア』が引き続き落ち込む見通しであるほか、『ファントムオブキル』の減収も見込んでおり、QonQで減収・赤字幅拡大の予想としており、業績立て直しには時間がかかりそうだ。

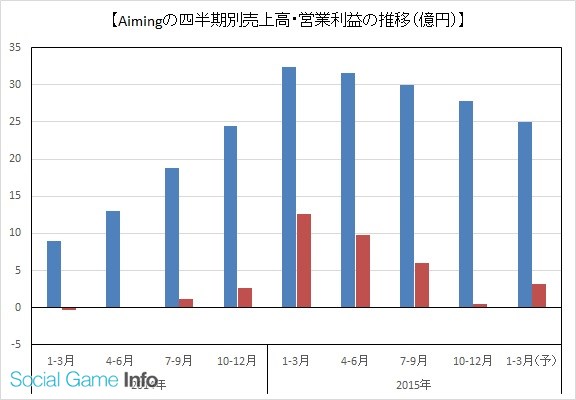

・Aiming<3911>

第4四半期期間(10~12月)は、QonQで売上高7.4%減、営業利益92.3%減と3四半期連続の減収減益となった。特に利益が大きく落ち込んだ格好だが、これは海外タイトルの国内ライセンス配信権獲得に係るロイヤリティや、新作タイトルの企画・開発費用などのコストや、プロモーション強化による費用増加が影響している。なお、続く2016年12月期の第1四半期(1~12月)は、減収・増益の予想としている。広告宣伝費などのコストコントロールがその要因で、次の成長シナリオに移るのはまだ少し先になりそうだ。

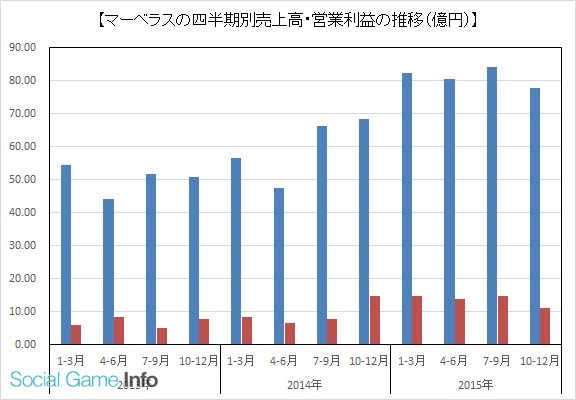

・マーベラス<7844>

第3四半期期間(10~12月)は、QonQで売上高7.4%減、営業利益22.8%減と大幅な減益となった。オンライン事業がアプリゲームの施策が一部振るわず売上が減少したほか、音楽映像事業が舞台・ミュージカルの谷間の時期ということも影響した。なお、利益率の低下は広告宣伝費の増加などコスト負担が大きかったことが要因で、第4四半期はコストコントロールによる利益率の改善に取り組むとしている。

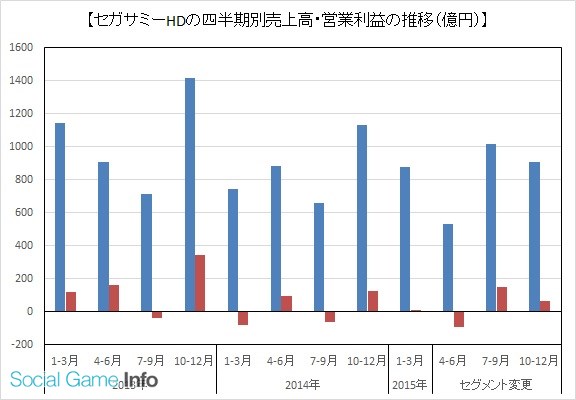

・セガサミーHD<6460>

第3四半期期間(10~12月)は、QonQで売上高10.5%減、営業利益58.2%減となった。特にオンラインゲームやスマートフォンアプリを展開するデジタルゲーム事業が第3四半期累計(4~12月)で5億円の営業赤字計上となるなど、当初計画と比べて苦戦している。各タイトルの広告宣伝費などが増加していることも利益面を圧迫しているもようだ。決算説明資料を見ると、『ファンタシースターオンライン2』と『チェインクロニクル ~絆の新大陸~』『ぷよぷよ!!クエスト』の3タイトルの売上占有率が42.9%と第2四半期と比べて上昇しており、これらに続く新たな柱の育成はますます急務となってきそうだ。

■まとめ

今回の集計期間では、前述の通り二極化が大きく進んだ印象だ。特に今回増収増益となった企業は、成長の源泉となる柱を持っている、もしくは育てつつある企業が多く、足元で進行している四半期も同様の成長トレンドを持続しそうだ。一方、減収減益となっている企業は、主柱となっていた柱にやや陰りが出てきた企業が目立つ。物事の流行り廃りは止むを得ないことであり、この減速をできるだけ緩やかにしつつ、その間に如何にして新たな柱を育てられるかが大きな課題となってこよう。

また、昨今はIPを活用したタイトルの躍進が目立っていて、協業という形でIPを取り込む企業も増えてきている。その一方でオリジナルのヒットタイトルを生み出したクルーズやイグニス、ケイブなどが大きく業績を改善させてきており、“オリジナルタイトル”を持つことの大きさがあらためてクローズアップされてきそうだ。

オリジナルタイトルの雄とも言える『モンスターストライク』を擁するミクシィは、前回の集計期間での落ち込みをバネにこの四半期は再び大きく成長した。『モンスト』でどこまで成長していけるのか、また次の柱を生み出すことができるのか、引き続き注目したい。

(編集部:柴田正之)