2020年は、スマホゲーム業界にとって、「分水嶺」ともいえる1年だったといえるかもしれない。新型コロナウイルスの感染拡大でリモートワークを採用する会社が増え、ゲーム開発や運営、そして働き方を大きく変える一方、『原神』のように、ゲームチャンジャーともいえる新作が登場し、業界に大きなインパクトをもたらした。新型コロナによる巣ごもり消費は、スマホゲームの会社にとって一定の追い風となったが、高い競争力を持つに至った海外企業とどう戦っていくべきなのか、大きな課題も残した。

2021年の新年特集では、前半では、スマホゲーム会社のトップに2020年の振り返りと2021年への展望について聞いた。今回の記事では、ドリコム<3793>の内藤 裕紀社長にインタビューを行った。

――:よろしくお願いいたします。まず、ドリコム社の2020年を振り返るといかがでしょうか。

2020年を振り返ると、2019年からの取り組みが形になっていった1年だと考えています。既存ゲーム事業での収益性向上や、新たにグループ会社となった会社の好調さもあり、業績も良好な状況が続いていますが、2年ほど前から2020年の頭に景気が後退すると考え、もともと今年は手堅く経営に取り組んでいく方針でした。新型コロナウイルス感染症の流行という想定外のことが起きたものの、コスト管理をきちんとやるとともに、良好なタイトルにリソースを集中する、といった取り組みが結果を出したと考えています。

新作のリリースは今年はありませんでしたが、下期には新たにグループ会社が増え、IPを取得したり、新作の開発が順調に進んだりと、取り組みの多くが想定どおりに進行したと思っています。

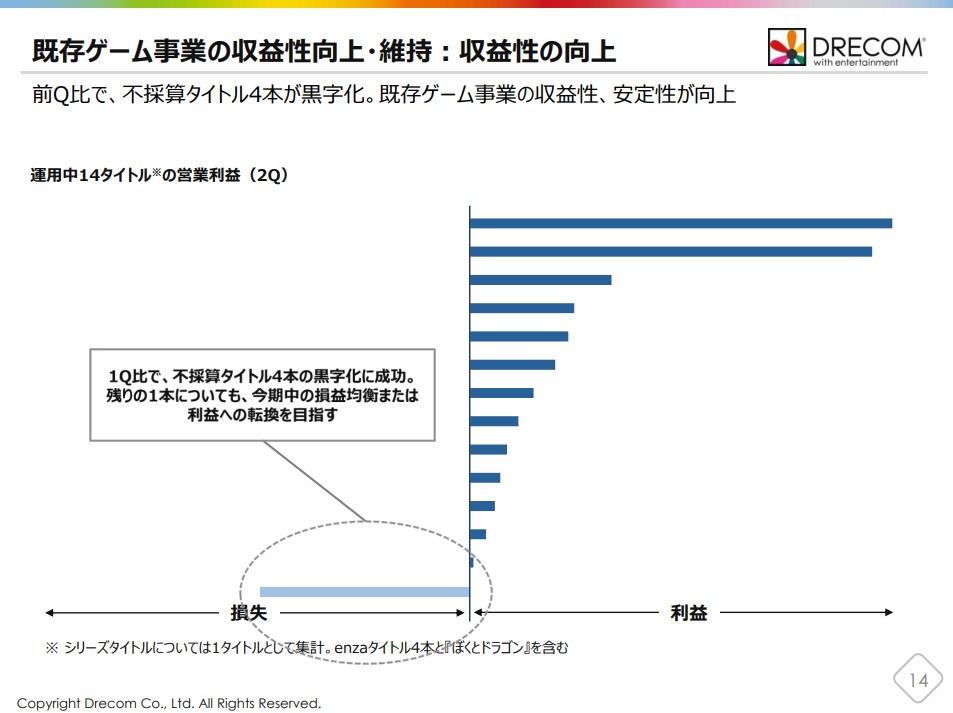

――:以前の決算説明会で不採算タイトルの立て直しをされるとのことでしたが、順調に進んだのでしょうか。

はい。第2四半期の決算説明でも残り1本と報告させていただきましたが、不採算タイトルへの対応も大分進んだと考えています。売上を伸ばすことで黒字にしたものもあれば、コストを下げて黒字にしたものなど、アプローチ方法は様々です。残りの1本は、四半期ベースでまだ赤字が出ているので、2022年3月期中の損益均衡、黒字転換に向けて改善しているところです。

この他、IP(「ウィザードリィ(Wizardry)」)を取得する、というチャレンジも行いました。既に発表させていただきましたが、取得したIPのモバイルゲーム化に早速取り組み始めたところです(関連記事)。

また、株式会社スタジオレックス(以下、スタジオレックス)と株式会社BlasTrain(株式会社ノックノートのゲーム事業の一部を譲受し、吸収分割して設立されたグループ会社。以下、BlasTrain)の2社がグループに加わったことも大きなトピックスといえます。今後、グループ全体で、2社の一層の拡大を支援していく、PMI(ポスト・マージャー・インテグレーション)に試行錯誤していく1年にもなっていくだろうと思います。

――:BlasTrainについてもう少し教えて下さい。

母体となった株式会社ノックノートには、会社の立ち上げ当初から出資しており、現在、大型IPタイトルを共同で開発・運営しています。同タイトルを一層安定的に運用したいと考えて、今年の10月から当社グループに加わってもらいました。現在は既に運用している大型IPタイトル1本に加え、新作オリジナルタイトル1本を開発しています。

数年前までは数人規模の会社でしたが、あっという間に100人を超える規模に成長しました。急速に大きくなりすぎたため、マネジメントでの課題も出てきたため、私自身も取締役として、経営に関与しています。クリエイティブに強い会社ですので、その強みを伸ばしつつ、苦手としている部分をドリコムグループ全体でサポートしていきたいです。

クリエイティブについては、ドリコムは外注することが多いのですが、BlasTrainについては基本的に内製です。ですので、クリエイティブに強いBlasTrainはグループにとっても重要な存在といえます。いずれは当社グループが手掛ける他のタイトルでも協力してもらえる状況にし、グループ全体のクリエイティブ力の底上げに貢献して欲しいですね。

この1年で行ったM&Aから色々な経験を積みながら、来期以降、よりM&Aの戦略上の重要性を高めていこうと思っています。M&Aは、単純な足し算にならないですし、エンターテインメント業界やコンテンツ製作業界は、人に大きく依存するものです。

つまり、PMIのポイントは、貴重なノウハウやスキルを持つ会社の資産といえる従業員をハッピーにしなくてはなりません。買収後に人材が抜けてしまっては、何のためにM&Aしたのかがわからなくなってしまいます。ですので、私たちが行うM&Aでは、どちらかというと、グループとなる会社を主役として、僕らが黒子としてどのように成長をサポートできるかを考えます。

また、買収する側の視点で言えば、エンターテインメント市場に対するバリュエーションは低い状況にありますので、M&Aを行うチャンスであると考えています。

――:コロナの影響はいかがでしたか。

まず、事業への影響については、他社と同様、巣ごもり需要などもあって、マイナスの影響は限定的で、むしろ少しプラスの影響があったのではないかという印象を持っています。ただ、EC業界のように爆発的に伸びたような状況ではありませんでした。

事業以外への影響としては、働き方への影響が圧倒的に大きいです。緊急事態宣言を機に、全社でリモートワークを実施しましたが、現在でも事業サイドでは出社率は10%を切っており、出社率が相対的に高いバックオフィスでも30%ほどです。リモートワークについては、以前から導入を検討していたこともあり、大きなトラブルもなくスムーズに移行できました。

今後、リモートワークを前提とした働き方にするかどうかについては、各チームに判断を委ねています。リモートワークについては、先ほどお話ししたように、以前から将来のあるべき形と考えて部分的に導入をしていましたので、新型コロナウイルス感染症の流行という想定外の事態で少しバタバタとしたこともありましたが、理想とする形への移行が少し早まっただけ、というように思っています。

――:業界の一部ではオフィスを縮小するという動きがありますが、どうされる予定ですか。

オフィスは縮小せず、使い方を変えていく考えです。リモートワークにより生産性の低下は見られないのですが、どうしても直接的に顔を合わせる機会が少ないため、新しく人間関係を構築するのはリモートワークでは難しく、今まで築いた人間関係を消費していっている感覚があります。ですので、その部分をオフィス環境を変えることで補完したいと考えています。

例えば、これまでオフィスは通常の働く場所で、チームビルディングや短時間に集中して課題に取り組みたい場合は、社外で合宿などを行ってきました。今後は、自宅を通常の働く場所として、短期で集中したい場合はオフィスを合宿所のように利用するようにできればと考えているところです。

オフィス内をシェアオフィスのように改装し、プロジェクトルームを複数設置します。そして、各チームは、必要に応じてプロジェクトルームを予約し、合宿所のように活用します。短期集中型の作業や、新しいメンバーの迎え入れ、新規のチームの立ち上げなど、リモートでは難易度の高い業務をオフィスが担う形にする予定です。

――:他社では、リモートは運用局面のタイトルでは大きな問題はないですが、新規タイトルの開発などで不都合を感じている会社が多いですね。

まさにそうです。もちろん、当社の場合、オフィスが分散しているので集約することによるコスト削減も行いますが、リモートワークならではの課題を解決することに投資したいと考えています。いま内装計画を練っているところで、2021年の春には第1弾の改装が終わる予定です。今後、新型コロナウイルス感染症の流行が終息しても、出社率が3割程度の想定でそれに対応した形にオフィスを改装してゆく考えです。

――:採用は積極的なんでしょうか。

私たち経営レベルは現在の状況をチャンスと捉え、採用強化を図りたいと思っていますが、実務レベルでは、新入社員を不都合なく受け入れる体制が現在のリモートワーク下では十分にできていないことを理由に、慎重になっています。労働市場全体ということで言えば、流動性は下がっている感じがします。特にリモートワークを推奨している業界では流動性が下がっているんじゃないでしょうか。

――:2020年の業界としての振り返りをお願いします。

やはり『原神』の存在は外せません。開発費を100億円かけ、初月から300億円近く売り上げを出しすなど、数字がケタ外れですが、ゲームの内容もすごいと思いました。あのクオリティのゲームを出されると、ユーザーの標準はそこに設定されますので、他のゲーム会社はどう戦っていくか、頭を悩ますだろうと思いました。

それと同時に感じたのは、今後、3~5年のスパンで見たとき、モバイルのみで展開されるゲームと、マルチプラットフォームで展開されるゲームに分かれることになるでしょう。そしてマルチプラットフォーム展開の方は、コンシューマ向けにベースに作り、要素を削ってモバイル向けにリリースするという流れになるのではないかと思います。モバイルだけですと、ハイパーカジュアルゲームの台頭も著しいですが、中長期での今後の主役はマルチプラットフォーム展開になっていくのではないでしょうか。

『原神』は、オープンワールドとF2Pの相性の良さ、そして、モバイルでもこれほどのゲームができるということを示してくれました。日本の会社についても、モバイルゲーム会社と、コンソールゲーム会社の距離がより近づき、いずれ一緒になる可能性もあるでしょうね。会社としてもそうでないと勝負できなくなるという危機感があります。

コンソールゲーム会社の多くは、フロント部分で高いクオリティのゲームを作ることを得意としていますが、サーバーなど裏側部分については不得意としている印象があります。逆にモバイルゲーム会社は、フロント側がコンソールゲーム会社ほど得意ではなく、裏側部分を得意としています。

プレイステーション5のローンチ作品をいくつかプレイしてみましたが、このクオリティのものを作れる会社は、国内でも限られてくるはずです。ですので、今後国内のゲーム会社はPS5レベルのゲームを作るコンソールゲーム会社、マルチデバイス展開で、モバイルゲームとしては最高峰のレベルのゲームを作る会社、そして、モバイルだけに展開するカジュアルなゲームを作る会社の3つに分かれていくのではないでしょうか。

――:『原神』には驚きましたね。

『原神』は、素材のクオリティや、謎解き、ストーリー、マップの広大さなど、非常によくできていますので、本当にどうしようかなと思いました。(笑)やればやるほど脅威を感じたところです。このボリュームの作品を作りきったmiHoYoさんの実力は本当に驚くべきものです。

――:miHoYoさんは、それ以前はニッチターゲットなゲームに強い印象でしたが、これまでとは大きく変えてきましたよね。

miHoYoさんは、ゲーム以外の領域に多角的に投資を行っていて、ニッチターゲット寄りな総合IP会社のような存在と捉えています。『原神』を作る前に200億円を超える規模の資金調達を行い、積極的な投資をされていました。日本をはじめとする多くのモバイルゲーム企業が1本あたり10~20億円のタイトルでポートフォリオを組んでいるときに、桁違いの調達資金を全額を大作1本を投入しました。戦い方が変わった、と感じます。

もちろん、2020年は、『原神』以外にもいろいろな良質な作品が出てきましたが、マーケットの戦い方を変える、ゲームチェンジャーのような存在になったのは『原神』だけだと思っています。

――:100億円規模はともかく、今後も開発費が高騰するでしょうから日本の会社も1社でどうこうというより、複数の会社で連合を取り組まざるを得ないのでしょうか。

そうしないと戦えないのではないかという感覚が強くなっています。また、開発費10~20億円規模のタイトルであっても、どうやって戦っていくのか、一段深く考えていかないといけません。ユーザーの皆様からみると、100億円かけたタイトルも10億円かけたタイトルも同じゲームですので。

加えて、開発費10~20億円規模のタイトルは、モバイルだけでなく、Switchなどのコンソールへの展開も前提とするマルチデバイス展開が大事になってくるだろうと感じています。その際、IP、コミュニティ、そしてグローバルの3つがテーマになると考えています。

コミュニティについては、「あつまれ どうぶつの森」がそうですが、いままでのゲームは最後にいるボスを倒すといった目的達成型のものが多かったですが、ゲーム自体が一つのコミュニティとしてずっと存続するようなものが増えていくでしょう。ある特定の目的を持ったユーザーが、たとえば、サッカーのゲームとしてそのコミュニティに居続ける、といった形のものが増えていくのではないでしょうか。テーマごとにコミュニティとゲームが連動した形のものが増えていくだろうと思います。メタバースはその1つかと思います。

――:世界での戦い方も変わりそうですね。

グローバルでの戦い方に関しては、入り口と出口でそれぞれ2つの選択があると思います。入り口では、まず日本で受けるタイトルを作り、その後グローバルでそこそこのヒットを狙う作り方か、最初からグローバルでのヒットを狙った作り方の2つに分かれます。出口としては、自分たちでグローバルにマーケティングをするのか、または各市場の有力マーケティング企業と組んでグローバルに展開するのか、の2つに分かれます。

入口の、日本で受けるタイトルをグローバル展開するというやり方は過去日本のゲーム会社のグローバル展開方法としては主流でしたが、今後もずっと同じ方法でできるのかと考えると、いずれは劣勢になるかもしれない、という感覚を持っています。

あとは、世界中にいる日本コンテンツの愛好者を狙っていくのも良いと思います。タイトルやIPごとにどこまで狙えるのかを定めて、出口のマーケティングとセットで投資を考えていく必要があるでしょう。

日本市場はグローバルに見ても3位の巨大市場で、国内市場だけに専念しても、一定の収益が上がります。今後もその旨味を享受し続けるのか、それとも成長機会を求めて海外市場へも挑戦するのか、戦略上の選択に迫られると思います。

――:2021年の取り組みを教えて下さい。

来年は新作タイトルがいくつかリリースされることになると思いますので、各タイトルのヒットを目指し、リリースをしっかりとやっていくことです。その一方で、既に水面下で数年かけてゲーム以外のエンターテインメント領域でのデジタルコンテンツの創出に取り組んでいますが、2021年は取り組みを具体的に見える形にできる機会を増やしていけるかなと思います。

ただ、ゲームのみで展開する難しさも感じていますので、複数のエンターテインメントコンテンツに展開していくための投資を行っていきます。ゲームがデジタルエンターテインメントコンテンツの先端ですが、今後、音楽やマンガ、アニメなどがもっとデジタル化されていくと思いますので、大きなチャンスがあると見ています。このように、両面でゲーム以外への取り組みを増やしていきたいと考えています。

――:ゲーム以外への投資は増やしていく局面になるんですか。

足元ですでに投資は開始しており、開発費用を研究開発費として処理しても、吸収して利益を出せるヘルシーな状態で投資できています。2022年3月期の基本的なスタンスは、確実に営業利益を生みながら、将来を見据えてしっかりと投資をしていく、です。当面は確実に数字を積み上げるフェーズと認識しています。それと同時にM&Aを行ったり、新規サービスの研究開発投資を増やしていきたいと思っています。

――:モバイルゲーム関係は、時価総額が上がりづらいですよね。

国内外の競合他社を分析すると、国内市場からの売上割合の高い会社に比べ、海外市場、特に成長の著しい中国や米国市場などからもしっかりと売上が上がっている会社の方が、株式市場からの評価が高く、高いバリュエーションついているという印象を持っています。日本という成長が頭打ちになっている市場に留まっていることで、ディスカウントされている状況と言えますので、そこから脱出する必要があるのかもしれません。

現在の株式市場は積極的な金融・財政政策により過剰流動性相場の様相を呈していますが、短期的に業績の良い業界・会社よりも、長期的に大きな成長を見込める会社・業界に資金が集まる傾向が見られます。SaaSやプラットフォーム型ビジネスを展開する企業が、足元は赤字でも高いバリェーションがついているのは、この長期的な成長が可能か否かを判断軸に投資するという流れを受けてです。

また、日本のコンソールゲーム企業も高い時価総額を保っていますが、これは自社で競争力のあるIPを持っていることが大きいのではないかと思っています。競争力のある優良なIPを自社で持っていれば、長期間にわたり安定的に収益をあげることができるという考察のもと、バリュエーションが高くなっているのでしょう。

ネクソンさんの株式市場での評価が高いのも同様の理由からだと思います。韓国のゲーム市場は日本よりも小さいですが、同社は2.8兆円程の時価総額があります。国内市場のみならず海外市場でも収益を上げていることに対する評価もあると思いますが、競争力のある有力なIPを持っていることが最大の要因だと考えています。モバイル、コンシューマは関係なく、競争力のある有力IPを自社で持っているかどうか、そこが強さの分かれ目になっているかなと思います。

多くのモバイルゲーム企業は、成長が頭打ちしている国内市場でのみ戦っている上、先の見通しについては、3~4年後はおろか1年後もよくわからないというスタンスのため、投資家からのディスカウントがかかりやすいと考えています。逆にいえば、自分たちで競争力のある有力なIPを保有して長く安定的に収益があげられること、そして、海外でも戦えることが示せれば、自ずと市場での評価も変わっていくと思います。僕たちとしてはそれにチャレンジしていきたいと考えています。

――:ありがとうございました。

会社情報

- 会社名

- 株式会社ドリコム

- 設立

- 2001年11月

- 代表者

- 代表取締役社長 内藤 裕紀

- 決算期

- 3月

- 直近業績

- 売上高126億5500万円、営業利益1億1200万円、経常利益5300万円、最終損益10億3500万円の赤字(2025年3月期)

- 上場区分

- 東証グロース

- 証券コード

- 3793